原标题:罕见!存量基金连续两季度净申购近2000亿 “赎旧买新”魔咒失效了? 来源:中国基金报

“赎旧买新”一直是基金行业多年顽疾,过往在2015年大牛市中,尽管新发基金爆款频现,但存量老基金依旧存在资金净流出的现象。

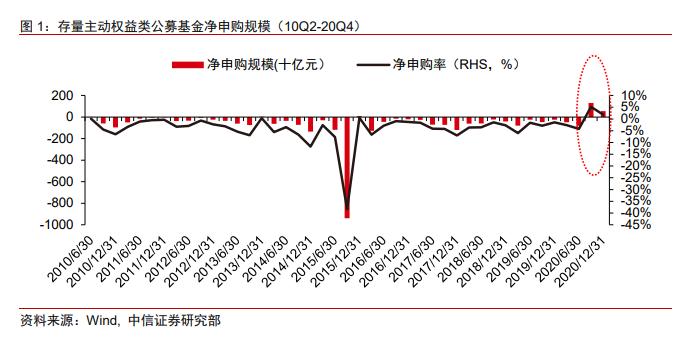

不过值得注意的是,在最近几个月的结构性行情中,不仅新发基金屡现“日光基”,存量老基金也出现了过往罕见的净申购现象,据中信证券研究所统计,2010 年至今的每季度,存量公募基金整体以净赎回为主,但 2020年第三季度至第四季度连续出现超历史水平的大规模净申购,罕见的申赎行为变化反映除了基民短期仍然弹药充足。

而据此前银河证券基金研究中心发布的公募基金资金头寸测算报告显示,公募目前可动用买入A股股票的资金大约10126亿元。

存量基金连续2个季度净申购近2千亿

历史上存量基金整体以净赎回为主,但过去两个季度连续出现了较为罕见的一定规模净申购。

中信证券研究部发表的《公募基金申赎行为变化解析》研报显示,过去十年,存量公募基金一直保持着较为稳定的净赎回现象,根据数据测算2010年至今存量主动权益类公募基金整体平均每季度净申购率约为-3.9%。2020 年之前,仅2010第二季度、2013年第四季度以及2015年第四季度三个季度出现了小规模净申购,对应净申购规模分别为15/40/79 亿元,2015第二季度 A 股市场经历快速牛市期间,存量基金整体净赎回1182亿元,而在过去的两个季度(2020年第三季度至第四季度),存量基金分别获得了1306亿元和556亿元的净流入,不仅不同于过去 A 股牛市的情形,也远高于历史上出现净申购时的水平。

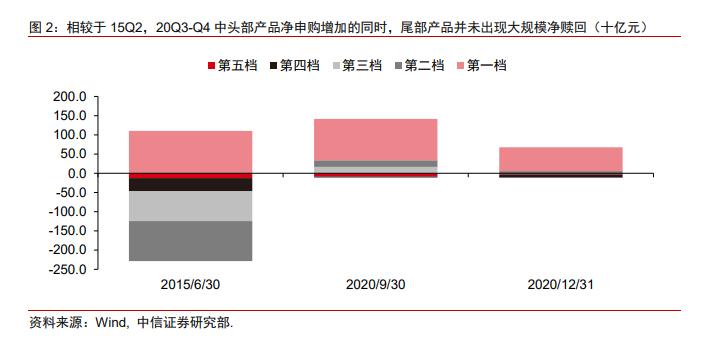

此外,与以往“快牛”期间不同的是,尽管头部AUM存量产品净申购规模快速上行,但尾部AUM存量产品暂未出现大规模净赎回。以2015第二季度为例,AUM 排名前20%、20%-40%、40%-60%、60%-80%以及后 20%的存量产品分别获得净申购+1104/-1042/-773/-334/-127 亿元,表现为投资者集中申购头部产品的同时在大规模赎回非头部产品,而在 2020第四季度同样分组对应的净申购规模分别为+617/+59/-3/-83/-34 亿元,非头部存量产品并未出现类似2015年的大规模净赎回。这基本符合之前草根调研的情况,说明基民目前依然“弹药”充足,不仅“赎旧买新”的情况较为少见,而且存量产品中也没有明显的“赎尾买头”。

存量基金马太效应依然显著

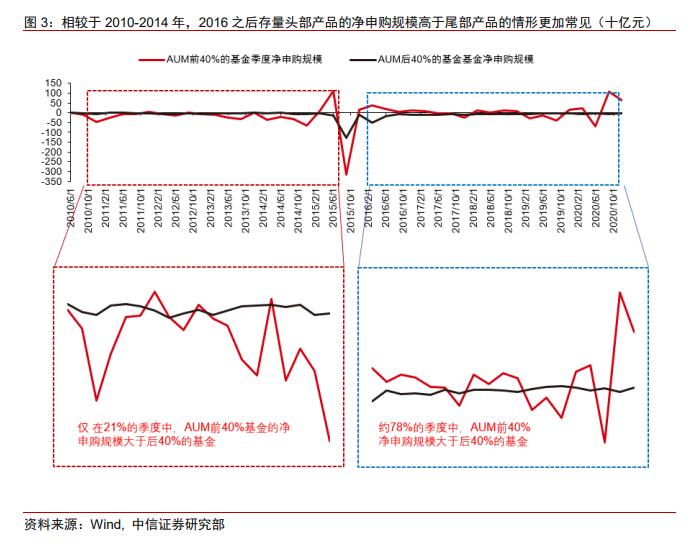

此外,中信证券还发现,2015 年之后较2015年之前,基民对于存量基金的净申购有逐渐向头部产品集中的趋势。

据中信证券研究所测算,剔除2015年市场剧烈波动导致的非常规申赎行为,若对比净申购规模,从2010第二季度到2014第四季度,仅有 21%的季度出现了AUM前 40%的存量产品净申购规模大于(或净赎回规模小于)AUM 后 40%的存量产品的情形,而在2016第一季度-2020第四季度,这一比例提高至了75%。若对比相同区间的净申购率变化,AUM前40%存量产品的平均每季度净申购率与AUM后40%的存量产品的净申购率差值,从2010第二季度-2014第四季度的+12个百分点提高至2016第一季度-2020第四季度的+36 个百分点。

若参考AUM 排名前20%产品的净资产规模之和占全部产品净资产规模的比例,该占比已经从2010第一季度的54.93%提高至2020第四季度的78.43%。短期也许暂未观察到“赎尾买头”,但拉长时间维度看,存量产品的马太效应依然相当显著。

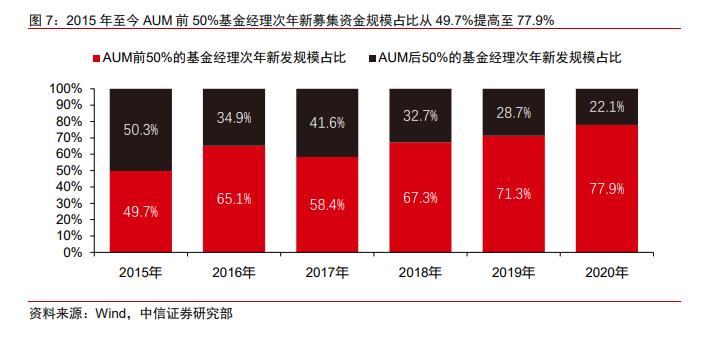

新发基金向头部基金经理集中

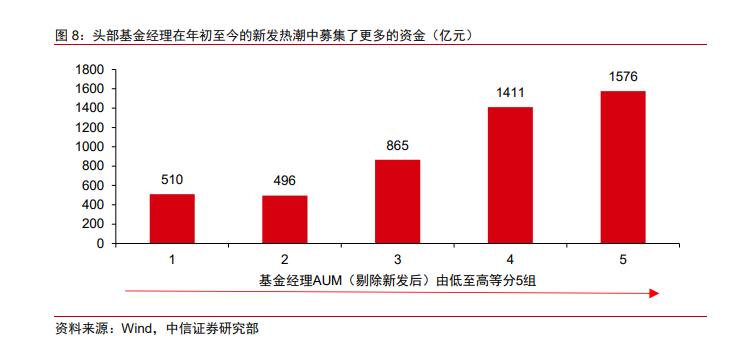

中信证券指出,新发基金规模同样向头部基金经理靠拢。2015 年至2020 年,AUM前50%基金经理次年新募集资金规模占比从49.7%提高至77.9%。

据中信证券测算,2021年截至 2 月 11日,若按照新发基金发行时基金经理在 2020 年年末的在管资产进行排序并等分为 5 组,则从头部至尾部各组,各组去年的在管规模由高至低分别为4448/1779/1018/520/163 亿元,对应的新发基金规模分别为1576/1411/865/496/510 亿元,意味着在管规模越大的基金经理在今年的新发基金热潮中募集了更多的资金。

中信证券表示,存量基金和新发基金的申购均倾向于头部产品,加剧头部基金经理的抱团行为,导致 A 股市场出现“个股表现不如指数,指数表现不如基金重仓股”的现象。截至 2020Q4,前 30 大主动股票型基金经理的总AUM 规模达到1.4226万亿元,占同类基金总资产的比例已经高达 30%,较 2018 年末提升 4 个 pcts,市场集中度持续增加。存量和新发的申购资金继续向头部产品集中导致抱团行为的强化,年初至节前,全部 A 股平均累计收益率仅-7.3%,上证指数上涨5.2%,而 20Q4 基金重仓的前 50 股票平均累计涨跌幅达到 18.2%。

今年新发规模已超7000亿,强者恒强格局加剧

2021年开年新基金发行市场迎来大爆发,让今年成立的新基金发行总规模已跨越“7000亿元”大关,可以说或是历史最高值。

数据显示,截至2月10日,今年以来已成立的215只新基金合计募集规模达7075.11亿元。仅过去1个月10天,这可以说是基金历史上成立新基金最快募集超过7000亿元的一年。

统计显示,2010年到2020年平均每年发行新基金约9000亿元,这凸显出2021年1月份新基金发行的迅猛。而从历史看,仅2015年、2019年、2020年新基金成立规模超过1万亿元,分别为1.43万亿元、1.32万亿元、3.16万亿。

从历史性的2020年来看,虽然全年募集金额超3万亿,但同期(1月1日至2月10日)成立的新基金总规模仅1833.14亿元,整体新基金募集超7000亿还是出现在5月下旬。

今年新基金发行爆发的最大推动力和2020年一样是权益类基金。数据显示,截至2月10日,今年已成立的股票型和混合型基金整体发行达到6442亿元,占比高达91%。而2020年、2019年这一数据为64%、36%。

在赚钱效应驱使下,绩优基金经理发行的新基金受到投资者热捧。数据显示,今年成立规模破百亿的新基金达到14只,若算上两只超99亿的新基金,这一数据可以达到16只。这些基金中仅1只产品为二级债基,其余均为权益类基金,显示市场对权益类基金的追捧力度。

而从基金公司新基金成立规模来看,不少基金公司今年已经成立6只以上的基金,更有两家公司成立新基金规模超10只,广发基金、易方达基金、南方基金今年成立新基金募集规模超500亿。

银河证券:公募基金最大买入股票资金大约10126亿

银河证券基金研究中心2021年2月8日发布最新公募基金资金头寸测算报告:(1)已经披露季报的股票方向基金剩余资金5499亿元。(2)未披露季报的股票方向基金剩余资金1403亿元。(3)2021年至今新成立股票方向基金剩余资金3224亿元。初步测算,三块合计近期公募基金最大可动用买入A股股票的资金大约10126亿元。测算数据仅供参考。

已经披露季报的股票方向基金剩余资金5499亿元。根据披露2020年第4季度季报的每只股票方向基金现有持仓比例与基金合同中规定的股票比例持有上限的差额,可以计算出这些基金在2020年4季度末时点可动用买入股票的剩余资金是5499亿元。详细见附件表格。其中按照股票基金与混合基金的划分看,股票基金的剩余资金是475.43亿元,混合基金的剩余资金是5023.56亿元。

未披露季报的股票方向基金剩余资金1403亿元。未披露季报的2019年11月、12月两个月募集成立的股票方向基金资产规模2806亿左右。由于去年4季度股市行情不错,因此这些基金建仓迅速,估计截止去年4季度末已经建仓40%,就目前而言来说,初步测算还剩余50%股票资金头寸大约1403亿元左右。如果近期股市出现持续低点的话,这些基金是可以逢低吸纳完成建仓工作的。

2021年至今新成立股票方向基金剩余资金3224亿元。由于2020年股票方向业绩平均上涨49%左右,2021年1-2月全社会出现了较为踊跃的股票基金发行热潮。根据我们的统计,今年以来股票方向基金共募集资产规模4606亿。这些基金应该来说还未来得及大规模建仓,股市如果出现相对低点可以大规模建仓的,按照70%比例计算有3224亿元。

(文章来源:中国基金报)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。