作者:董馨

2020年,世茂集团(0813.HK)实现合约销售额3003.1亿元,同比增长15.5%,完成年度销售目标。实现累计合约销售面积1712.6万平方米,同比增长16.8%。

虽然世茂集团位列中国投资协会和标准排名联合发布的“2020中国房企绿色信用指数TOP50”第24名,但更多凭借的是其稳健的财务信用指标,其在绿色建筑发展方面仍比较薄弱。

物业管理收入同比增长130.8%

从盈利情况来看,2016-2020年世茂集团的营业收入分别为592.86亿元、704.26亿元、855.13亿元、1115.17亿元、1353.53亿元,呈逐年上升趋势。归母净利润分别为51.72亿元、78.4亿元、88.35亿元、108.98亿元、126.28亿元,2020年公司归母净利润与2019年相比有所提升。

世茂集团的营业收入由物业销售收入、物业管理收入、商业运营收入及酒店经营业务收入4项业务营业收入组成。

具体来看,2020年公司物业销售收入为1261.33亿元,较2019年同期的1052.91亿元有所提升,同比增长19.8%。

从区域划分来看,海峡发展区、浙江区、苏沪区、华北区、西部区、山东区、华中区的销售额分别占公司物业销售收入的33%、18.6%、16.2% 、11.1%、9.2% 、8.2% 、3.7%。

2020年公司物业管理收入为62.35亿元,较2019年同期的27.01亿元同比增长130.8%,主要是由物业管理服务及项目管理费收入大幅增加所致。2020年是世茂服务控股有限公司第一个“三年发展规划”的收官之年,通过不断变革与突破,实现连续有质量的高速增长。2020年,世茂服务收入为50.3亿元,同比增长101.9%。2018-2020年三年间世茂服务收入及净利润在分别实现94.3%及122.7%的复合增长率,居行业领先地位。在管建筑面积及合约建筑面积也取得大幅增长,2020年世茂服务在管建筑面积及合约建筑面积分别为1.46亿平方米及2.01亿平方米,与2019年相比分别同比增长114.4%及99.4%。

2021年,世茂服务将开启第二个“三年战略规划”,以“美好生活智造者”为理念,围绕社区的用户、资产、城市开展服务,打造基础物业管理服务、增值服务和智慧城市服务三大业务,形成“1+1+X”业务体系。

世茂服务的业务体系聚焦基础物业服务,通过“内生+外延”做大规模,同时做优质量和效率。另外,围绕用户和资产布局高潜力赛道打造专业化能力,驱动增值服务发展。

未来,世茂服务将致力满足各地方政府对城市服务的需求,同时探索向政府和企业提供更深度的服务,以布局智慧城市服务这一赛道。

酒店经营方面,截止2020年年底,世茂酒店布局核心城市,拥有27家(含筹建)国际品牌酒店,121家(含筹建及输出管理)自主品牌酒店。其中2020年新签约酒店32家,其中一二线城市酒店22家,占比达69%。

此外,截至2020年底公司自持酒店已开业的有24家,包括上海外滩茂悦大酒店、上海佘山世茂洲际酒店及厦门康莱德酒店等,拥有客房数量逾7600间。

2020年公司酒店经营业务收入为14.47亿元,较2019年同期的20.97亿元同比下降31%,主要是由于新冠肺炎疫情导致国际旅客减少所致。后疫情时代,国内酒店市场形成了内循环为主题的双循环市场新格局,世茂积极调整运营思路,二季度业绩开始稳步复苏,公司下半年酒店经营业务收入降幅较2020年上半年已大幅度收窄,全年接待客流超过660万。2021年,长沙世茂希尔顿酒店及长春莲花山茂御酒店将陆续开业,预计酒店业务的收入将会持续稳步提升。

2020年公司商业运营收入为15.38亿元,较2019年同期的14.28亿元同比增长7.7%,租金收入增长 1.1%。世茂集团致力于打造不同类型的商业标杆项目,经过多年的发展,公司目前已进驻30多个城市,拥有60多个(含筹建)商业及主题娱乐项目。

2020年,纵使大环境遇冷,世茂旗下多个商业项目出租率实现逆势上扬,部分项目整体出租率高达95%。新落成的深圳世茂前海中心和长沙世茂环球金融中心先后迎来多家知名企业入驻。2020年下半年,青岛世茂52+及长沙世茂52+先后迎来正式开业,以丰富业态、多品牌的商业综合体赋能城市生活。

2016-2020年世茂集团的营收增速分别为2.69%、18.79%、21.42%、30.41%、21.37%;归母净利润增速分别为-15.43%、51.6%、12.68%、23.35%、15.88%。

2020年公司营收增速和归母净利润增速均较2019年有所放缓,且归母净利润增速小于营收增速涨幅,出现增收不增利的情况。

2020年,世茂集团的销售成本为956.85亿元,与2019年的773.86亿元相比有所提升,同比增加23.6%,与销售增长一致。其中,土地成本及建筑成本为847.94亿元,资本化借贷成本为62.98亿元,酒店、商业运营、物业管理和其他直接经营成本为38.85亿元。

与此同时,世茂集团的毛利率也呈现出下降趋势。2016-2020年,世茂集团的毛利率分比为27.58%、30.43%、31.51%、30.61%、29.31%,自2018年达到近5年最大毛利率后连年下滑,利润空间不断被压缩。

2020年,世茂集团销售费用由2019年的28.25亿元同比增长56.34%至44.16亿元,管理费用由2019年的43.81亿元同比增长25.51%至54.99亿元。在费用增长的同时,2020年公司净利率由2019年的14.69%下降至14.36%,盈利能力有所下降。

合约销售额高质量增长,审慎补充优质土地储备

2020年,世茂集团实现合约销售额3003.1亿元,同比增长15.5%,完成年度销售目标。实现累计合约销售面积1712.6万平方米,同比增长16.8%,平均销售价格为每平方米17536元。

为确保量价均衡稳健发展,公司根据市场走势策略性调整供货及开发计划。2020年公司在建面积达5773万平方米,竣工的总楼面面积约为987万平方米,较2019年同期的951万平方米上升4%,整体可售货值去化率达63%,实现高质量增长。

2021年,世茂集团将推出约2037万平方米的可售面积,连同2020年年底约1059万平方米的可售面积,公司2021年可出售总面积约为3096万平方米。此外,公司计划在建面积约6000万平方米,竣工总楼面面积约1150万平方米,保持有质量的持续增长态势。

土地储备方面,随着新型城镇化的持续推进,一二线城市整体将保持平稳,三四线城市下行压力增加,考虑到城市分化加剧,世茂集团持续深耕核心城市群,重点布局在具备较高经济发展水平及需求旺盛的一二线及强三四线城市。

2020年,公司通过多元购地策略,增加土地储备1535万平方米。从土地总价来看,一二线及强三四线城市的占比超过91%。从土地成本来看,新增土地储备的平均楼面地价为每平方米5916元。

截至2020年年底,世茂集团旗下拥有434个项目,分布于全国逾100个核心城市,拥有8175万平方米(权益前)的优质土地,平均土地成本为每平方米5188元。

在补充土地储备时,世茂集团秉持一贯稳健的态度,审慎而积极。2020年上半年,土地市场因疫情成交骤降,世茂积极把握机遇,增加土地储备1232万平方米,占全年新增土地储备80%。随着疫情受控及在较宽松的货币环境下,土地市场在下半年持续升温,地价居高不下,公司在补充土地储备方面更趋审慎。

2020年年报显示,公司已在全国热点区域拥有总货值逾13800亿元,其中粤港澳大湾区和长三角区域的总可售货值分别为3950亿元和3450亿元。优质的土地储备及相对合理的土地成本,为公司长远发展奠定了扎实良好的基础。

“三道红线”指标均为绿档

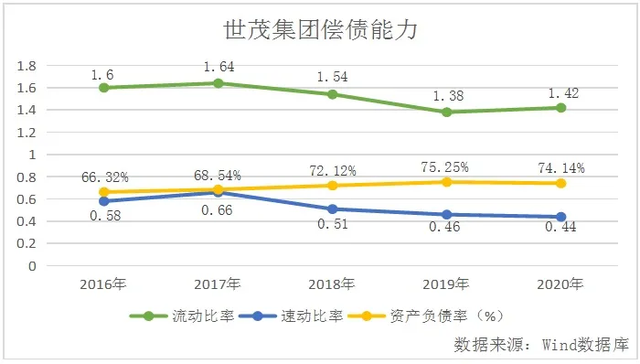

从短期偿债能力来看,2016-2020年世茂集团的流动比率分比为1.6、1.64、1.54、1.38、1.42,2020年公司流动比率与2019年同期相比有所提升。2016-2020年世茂集团的速动比率分比为0.58、0.66、0.51、0.46、0.44,2020年公司流动比率与2019年同期相比有所下降。

从长期偿债能力来看,2016-2020年世茂集团的资产负债率分别为66.32%、68.54%、72.12%、75.25%、74.14%,2020年公司资产负债率较2019年有所下降。

面对监管机构对房企政策日益收紧及不断加大的监管力度,世茂集团谨慎融资并主动降低负债率,增厚股本,优化资本结构。2020年世茂集团剔除预收款后的资产负债率为68.1%,净负债率降至50.3%,现金短债比为1.16,“三道红线”指标均为绿档。

2020年,世茂集团以先旧后新方式配售股份,取得69亿港元,并获国际知名长线基金领投。5月,完成引入战略投资者并于10月分拆世茂服务于香港联交所主板独立上市,成功募集超过100亿港元。

与此同时,公司发挥在债券市场上的融资优势,2020年共发行143亿元公司债券,均属长期债券,其中上海世茂建设有限公司发行的5年期债券利率为3.2%,再创新低。在境外市场流动性相对宽松的情况下,公司把握时机发行长债。7月发行10年期优先票据3亿美元,利率为4.6%。2021年1月,发行8.72亿美元的10年期优先票据,利率为3.45%,创公司境外发债期限最长、利率最低纪录。

此外,世茂集团在原有资源基础之上,持续拓展融资合作伙伴。2020年,公司与约60家境内外金融机构保持紧密的战略合作关系,包括与多家大型银行建立总对总合作关系,保障公司的按揭贷款。

得益于公司良好的发展及多元化的融资渠道,公司2020年综合融资成本为5.6%,维持行业较低水平。此外,穆迪及标准普尔分别上调公司Ba1及BB+的评级展望至正面,惠誉国际维持投资级评级。

未来,世茂集团将继续坚持稳健的财务政策,适应监管新环境,强化风险管控,保持融资优势和健康的资本结构。

从营运能力来看,2016-2020年世茂集团的存货周转率分别为0.36、0.39、0.36、0.36、0.35,2020年公司存货周转率与2019年相比略有下降,但高于房地产开发行业存货周转率平均值0.3。流动资产周转率分别为0.33、0.34、0.33、0.35、0.33,2020年公司存货周转率与2019年相比略有下降。总资产周转率分别为0.23、0.25、0.25、0.26、0.26,2020年公司总资产周转率与2019年持平,但高于房地产开发行业总资产周转率平均值0.21。

应加大绿色建筑开发力度

根据标准排名监测自全国各地住房和城乡建设部门的数据显示,2019年世茂集团获得绿色建筑二星级设计标识是南京世茂天誉府1-3号楼和苏州常熟观溪和园1-17号楼,绿色建筑认证面积为36.19万平方米,获得绿色建筑三星级和运行标识的项目均为0。这也是世茂集团无缘中国投资协会和新华社《环球》杂志、标准排名联合发布的“2020中国绿色地产指数TOP30”的重要原因。

2020年,世茂集团获得绿色建筑二星级设计标识的项目是苏州常熟世茂•商务中心广场B、C、D幢、武汉世茂龙湾八期1-10号楼、荆门龙山中央商务区1号地块1-7号住宅楼、荆门龙山中央商务区4号地块1-8号住宅楼和荆门龙山中央商务区5 号地块 13、14 号办公建筑,绿色建筑认证面积为149.55万平方米。

世茂集团2020年年报中社会责任部分显示,公司作为中国城镇化进程的深度参与者,积极探索和应用绿色建筑,为城市赋能。截至2020年年末,绿色建筑总面积达6463.6万平方米,同比增长28%。

由于世茂集团2020年可持续发展报告尚未公示,因此公司2020年一二三星绿色建筑项目具体情况,公司绿色发展及环境保护方面的措施和成果现无从知晓。标准排名监测数据与其公布数据是否存在出入也无法判断。

标准排名就此向世茂集团发出调研函询问上述问题的具体情况,但截至发稿前未得到公司回复。

未来,加大绿色建筑开发力度,积极响应国家关于绿色建筑发展的号召,世茂集团责无旁贷。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。