1.3-1.7

债市焦点

2021年12月财新中国制造业PMI录得50.9,较11月回升1.0个百分点,为2021年7月来最高值。服务业PMI为53.1,较11月回升1.0个百分点。

1月5日,减税降费座谈会提出,面对新的经济下行压力,要继续做好“六稳”“六保”工作,针对市场主体需求实施更大力度组合式减税降费,确保一季度经济平稳开局、稳住宏观经济大盘。

美联储发布的12月FOMC货币政策会议的纪要显示,经济走强和通胀上升可能导致加息比预期来的更早、更快。

债市走势回顾

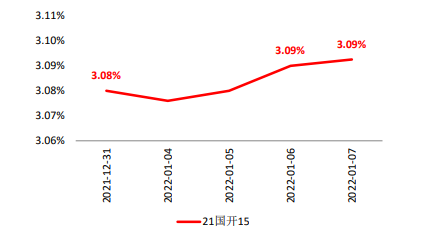

美联储发布12月FOMC货币政策会议的纪要,其内容使市场对联邦基金加息时点的预期从 6月份提前到3月份,并引发美债收益率的大幅上行,这也间接削弱了我国投资者对国内OMO降息的预期;另一方面,周末天津及安阳均出现了本土确诊奥密克戎变异株阳性感染者,目前尚未追查到传染源头,使得市场风险偏好有所降低;在利多、利空因素交织出现的情况下,国内债市呈现震荡偏弱行情;上周全周,中债国开1Y、3Y、5Y、10Y收益率分别持平、上行3BP、上行4BP、上行1BP。

图:国开债10Y现券收益率

单位:% 数据来源:wind,截至2021.1.7

单位:% 数据来源:wind,截至2021.1.7债市策略

基本面方面,目前已跨过元旦,“宽信用”进入验证期,信贷、地产、基建、地方债是需验证的主要变量;不过,由于春节错位因素的存在,投资、工业等领域的统计数据要到3月份才能看到,因此近期债市可能更多是被基本面的预期而非基本面本身所影响;另外值得注意的是,近期天津及安阳均出现了本土确诊奥密克戎变异株阳性感染者,目前尚未追查到传染源头,如果这引发国内更多地区加强疫情管控,则可能影响春节前后的消费品和服务业表现。

政策方面,鉴于国内疲弱的基本面,以及稳地产的政策倾向,投资者对货币政策进一步宽松措施仍抱有较高期待;然而,近期美联储发布12月FOMC货币政策会议的纪要,其内容使市场对联邦基金加息时点的预期从6月份提前到3月份,并引发美债收益率的大幅上行,这也间接削弱了我国投资者对国内OMO降息的预期,不过在年初信贷、地方债加速投放期间,降准的可能性仍然存在。

流动性方面,元旦后银行间资金面明显转松,不过参照历年年初经验,随着1月缴税期的临近、以及春节假期的接近,资金面预期将有所收敛;一季度地方债发行压力将较大,而今年财政政策与货币政策将加强配合,因此预计近期流动性即便波动性有所回升,但中枢明显上行的概率不大。

后市展望

利率债方面,综合来看,一季度进入“宽信用”发力期,在统计数据验证之前,收益率更多是受向上的支撑;美联储态度转鹰,也削弱了国内投资者对降息的预期;不过近期的疫情是否会影响春节前后国内的消费与开工情况仍有待观察。策略方面,短线内需注意收益率波动性加大的可能性,保持偏谨慎的操作。

信用债方面,城投债方面,经历2021年以来机构的久期和下沉策略,当前中高资质城投债信用利差仍处于2016年以来的历史低位。而近期,中短票信用利差相对有一定走扩,达到20%左右历史分位数水平,可保持配置获取确定票息。银行资本补充工具方面,信用资质相近的情况下,该品种仍然有一定条款溢价。近期银行二级资本债以及银行永续债仍在震荡调整中,可持续保持关注并进行配置。此外,需关注海外货币政策收紧超预期、地产放松政策预期对市场情绪的影响。

可转债方面,股票市场杀成长股,当前市场流动性总体充裕,十年国债收益率还一度下行到2.85%以下,热门赛道经过大幅调整后,估值也得到一定程度消化,因此持续下行的可能性不大,但短期情绪可能线性推进,可以看图企稳后再考虑进场。转债未来一周继续关注低估值。

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。