犹记得去年4月我写任相栋的时候,最后我是用这么一段话来结尾的:

作为一名不追逐市场热点、坚持左侧交易的选手,任相栋对其所管理基金业绩的要求是短期业绩平稳,长期业绩出众,为投资人带来长期稳健回报。这一点不管是与兴证全球基金的公司基调,还是和我们普通投资者的心理预期都较为一致。我相信在兴全这个优秀的平台上,具有独特优势的任相栋会有更为广阔的发展机会。

因为当时他管理兴全合泰也就一年多点时间,而且2020年正好是主动基大年,他所取得的51.50%的年度业绩也只能说是中规中矩,所以我估计不少小伙伴也没有多大感觉;不过在2021年这个相对更震荡分化的年份过完,兴全合泰依然取得了24.09%的年度业绩之后,我想大家应该更能体会到我上面那段话所要表达的意思。

我们不妨再来重新审视一下兴全合泰这只基金:

截至2021年12月31日,成立于2019年10月17日的兴全合泰已经运行超过2年,其单位净值则正好突破了2元,达到2.0257元。

说起来这两年业绩能翻倍的基金可能还真不在少数,甚至有的基金一年就翻倍了,不过一个老生常谈的问题是,基金业绩好和基民能赚钱并不是同一回事情,这里的一个关键点就是基金取得好业绩的方式。

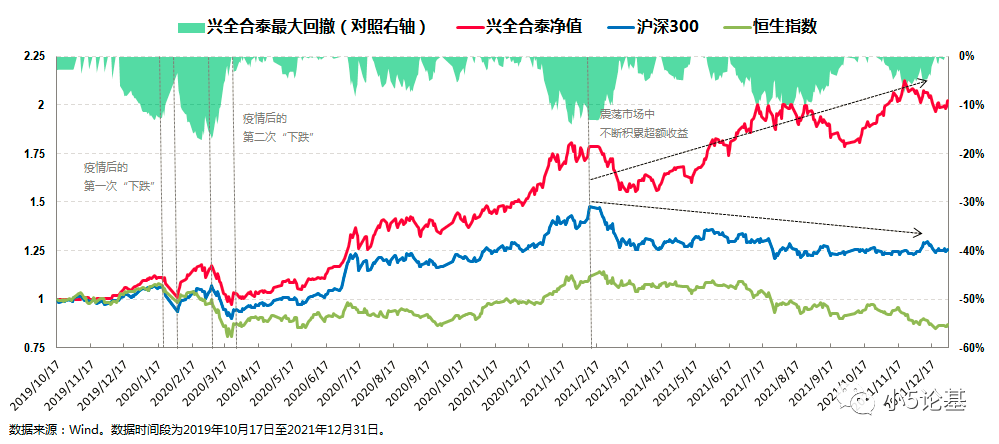

比如我们来看这只主要对标沪深300和恒生指数的兴全合泰(其业绩比较基准为:沪深300指数收益率×60%+恒生指数收益率(使用估值汇率折算)×20%+中债综合(全价)指数收益率×20%),一眼望去,最亮眼之处大概就是其取得好业绩的方式非常稳健:一方面,从收益率角度来看,兴全合泰的超额收益明显:不仅在市场上行时候能稳稳地取得超额收益,在市场震荡甚至略偏下行的时候依然还在持续不断地突破新高继续积累超额收益。另一方面,从风险控制的角度来看,兴全合泰的回撤控制能力优秀:基金在刚成立之初便遭遇了当时疫情对市场的连续两轮冲击,其中的第二轮冲击更是造成基金出现了成立至今的历史最大回撤-17.28%,不过一来这个最大回撤并不算大(毕竟同期浓眉大眼的沪深300指数也跌了快15%),二来基金之后的波动变得更小,最大回撤在2021年初的那波调整中也“仅”为-14.05%,非常扛跌。

在加盟兴证全球基金接近3年之际,我认为任相栋已经进入属于他自己的“兴证全球”节奏。

话说这个节奏既是优秀基金经理遇上优秀基金公司和优秀投研团队的磨合结果,也是他自己修身修心不断精进的进化结果,所以接下来,我们不妨就以任相栋的“变”与“不变”来看下他这几年来的成长。

一、变之认知提升

众所周知,投资是认知的变现,不管是个人投资者还是基金经理最终都赚的是认知范围内的钱,那么提升认知无疑是提升投资能力的一种最佳途径。

这两年任相栋的投资框架发生了较大的变化,而这背后必然是他投资认知的提升:

一是他对长期投资的理解更深了。因为早期是研究机械、军工、汽车等周期性很强的制造业出身,任相栋早期非常擅长在这类周期制造公司上做波段赚钱,但他早就意识到这种赚钱方式的复利效应很差,长期来看可复制的盈利模式必须是找到可以持续成长的长牛股来长期持有。目前来看,他在探索这种投资模式上算是有所小成。二是他对投资的心态变得更成熟。这应该得益于兴证全球基金较为宽松包容的投研文化,让每个基金经理都真正把投资当作要从事终身的事业来做,这就使得他有足够的空间去尝试投资框架的改变,以更为从容、平和的心态去做投资。

二、变之换手降低

这一点我在之前研究任相栋的时候就发现了,源于上述他在投资认知上的提升,他在管理兴全合泰的时候会把更多的精力放在挖掘能够持续成长的长牛股上,同时还能更坚定更从容地去长期持有。

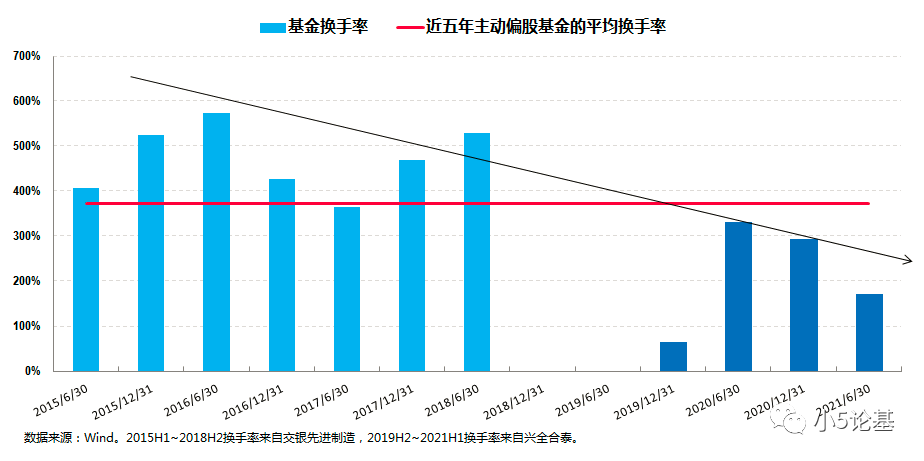

这个变化我们从下面的换手率指标中也能看出来:

对比他早期管理基金时期的换手率,他管理兴全合泰期间的换手率有明显的下降,2021年中报显示的换手率远小于市场平均,充分显示出他投资框架的日益完善和投资风格的日渐稳定。

三、变之行业偏好

如前所述,因为任相栋出身制造业研究,管理的第一只基金又正好是偏制造的主题基金,所以市面上很多人会把他定位为“制造业选手”,但事实上他的投资在行业层面并没有明显的偏好。

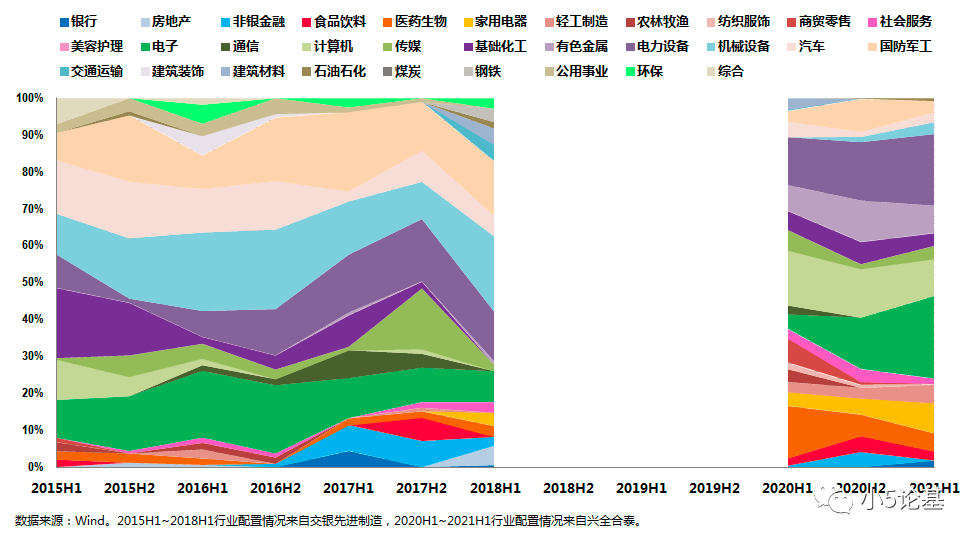

上图是他管理过的两只典型基金的行业配置情况图。

从图中我们可以看出,左半部分因为是先进制造主题,因此组合确实重仓有他较为擅长的军工、机械设备、电力设备、汽车等偏制造业的板块。

但正如他认为的,基金经理相较于行业研究员更需要在“尽精微”的基础之上努力做到“致广大”,因为进行资产配置的工作属性就要求基金经理去覆盖跟踪更多的行业;也因此,这两年随着投资认知和投资框架的变化,任相栋对消费、科技等容易出牛股的板块越来越关注。

这一点我们从上图右半部分的行业配置情况就能看出来:制造业已经不是绝对重仓,而是和大消费、大科技等板块共同、均衡地构成了他组合的行业配置。

四、变之个股偏好

在个股的选择上,任相栋主要关注四点:一是行业属性要好,二是竞争格局要比较好,三是公司管理层要优秀,四是估值要比较合理。他认为成长性和合理的价格都是比较重要的,因此在具体的投资中,他并不会刻意去区分买的公司是价值股还是成长股。

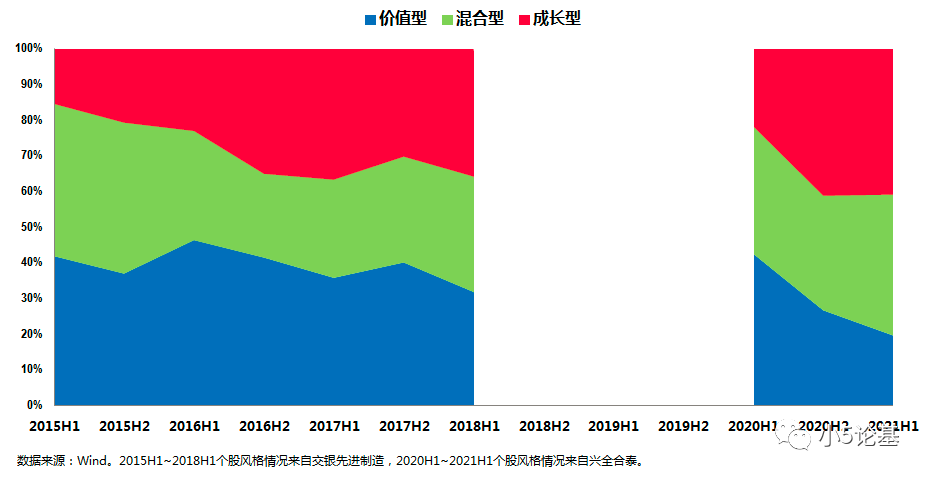

基于以上的描述,很明显任相栋属于兼顾价值和成长的价值成长风格。

不过同样是相对均衡的价值成长风格,任相栋过去可能给股票价格赋予更多的权重,所以选出来的略偏价值股一些;而近两年他调整选股逻辑之后,会给好质地赋予更多的权重,所以最终选出来的会略偏成长股一些。

说完了“变”的部分,我们再来看下他“不变”的地方:

一、不变之淡化仓位择时

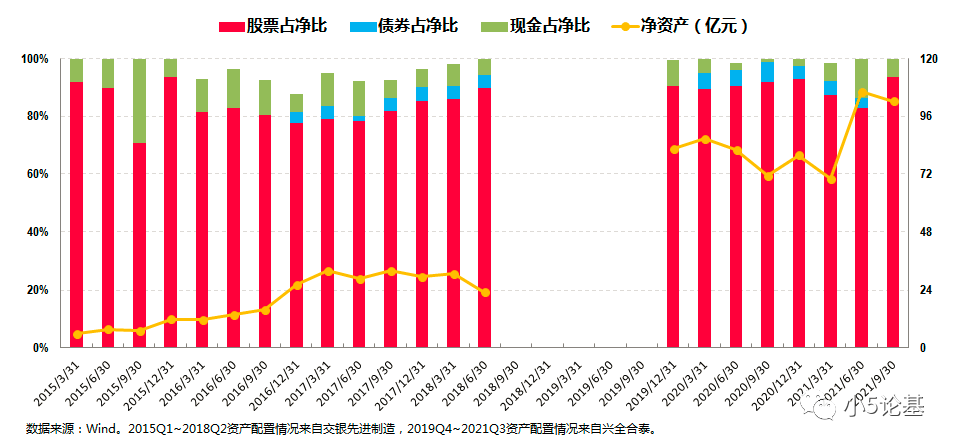

从历史仓位上来看,任相栋很少做整体仓位的择时,长期保持较高仓位运作。

从上图中可以看出,即便是在泡沫比较明显的2015年,他也没有降低整体仓位,只是在结构上做了调整,把高估值板块换成相对滞涨的板块(事后来看这样的效果也不错,同期跌幅比沪深300要小)。

而他管理兴全合泰以来则几乎都保持在9成左右的高仓位运作,最新的2021年三季报显示其股票仓位为93.61%。

淡化仓位择时再结合前面他在行业配置上的分散和均衡,可以让他把更多的精力都放在自下而上精选个股上,事实上,从归因的角度来看,任相栋的超额收益主要便是来自其自下而上精选个股的能力。

二、不变之左侧逆向投资

任相栋是一位比较明显的左侧选手,倾向于“左侧买左侧卖”,同时也基本不追热门不抱团,这一点从他组合的十大重仓中就能得窥一二:

上述表格是兴全合泰近四个季度的十大重仓情况。

从表格中可以看出,虽然他也配了这两年很热门的电力设备板块(这个板块是他最擅长的制造业板块之一),但是我们可以看到他持有的电力设备板块个股并不是全市场都耳熟能详的那几只股票,我估计很多小伙伴如果不是专门有研究可能都不认识。

话说关于左侧投资,他还有个观点很有启发性,他认为做左侧投资要尽量少的去做个股(公司)的左侧,而是要看行业的左侧来买卖个股。

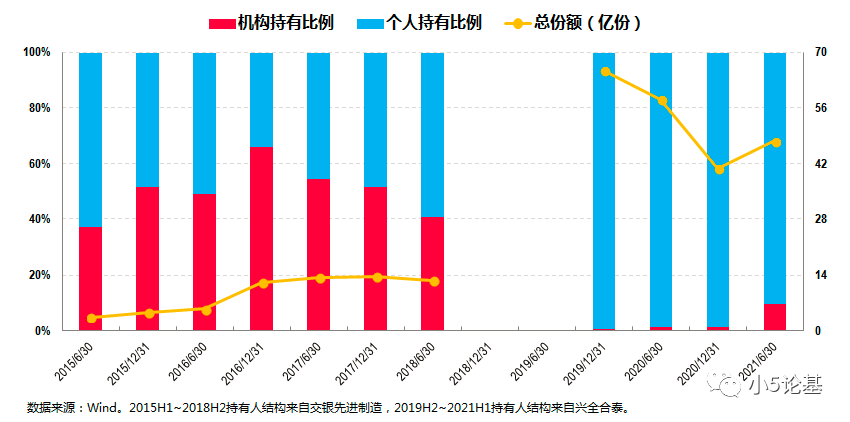

三、不变之机构厚爱

还有一点不变的就是机构对他的厚爱:

上图左半部分我不讲了,显而易见。

右半部分你们别看机构占比不高,但因为总份额更高,机构实际持有的份额并不少。

以2021年中报为例,机构持有比例为9.57%,绝对份额折算一下有4.57亿份,以当时接近2元的份额净值来算,机构持有这只基金的规模超过9亿元,由此足见机构对他的认可。

以上林林总总列的这些“变”与“不变”几乎都见证着任相栋在这几年的成长与进化。

作为他成长与进化的一种最佳验证,有一个点不知道大家有没有在上面的图中注意到,那就是任相栋目前的管理规模已经悄悄突破了一百亿。

当然,这还不是关键,更为关键的是,他还能驾驭着这百亿级别的基金规模去稳健地获取超额收益。

甚至,这还不是全部,大家可能也都看到了:

他还将于2022年1月10日(对,就是今天)发行一只新基——兴证全球合衡三年持有混合(A类014639;C类014640)。

这只新基金除了继续秉持他上述稳健不失进取的投资风格之外,和兴全合泰最大的区别大概就是还有一个三年的持有期了,特别适合管不住手的小伙伴。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。