这是裸眼看财经的第202 篇文章

2200字 | 全文阅读需19分钟

A股市场上有4400家上市公司,公募行业有8385只基金产品,理论上讲投资者选基金要比选股票难度更大,但因为基金净值比股价波动要小很多,基金持有人“体感温度”的差别也没那么大,所以这些年广为流传都是“机构大胜散户”的说法。

随着权益市场投资逐渐“机构化”,越来越多的投资者选择借道基金间接入市,无论是机构投资者还是个人投资者。两类投资者在选基金这件事上,会有明显的差别吗?借助第三方金融终端的数据,我们来尽量全面的梳理这个问题。

多少机构资金买进了公募基金?

先解读一下这个有点绕的概念,公募基金是机构投资者,是以机构的形式在股市债市进行投资,但公募基金的持有人也可以分为两类,一类是来自机构的,一类是来自个人的。我们随便找一只基金,持有人机构基本都是这样的分布:

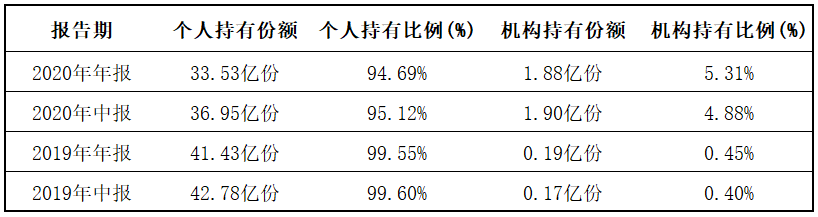

我们以001号基金华夏成长混合为例,这只基金最新的持有人结构就是机构占5%、散户占95%,很明显是在2020年上半年有机构资金买了约1.7亿份该基金,把机构持有比例抬了上去。我们来看看公募行业的整体持有人比例是怎样的:

公募行业的最新规模是23.75万亿元,机构资金占了9.69万亿元,散户资金占了11.28万亿元,另一部分是基金公司自己持有。机构和散户的比例大致是五五开,但两类资金的持有周期是不是一长一短就没法判断了,到底谁没赚到钱也难说。

重点看一下主动权益基金的资金分布,普通股基、偏股基金和灵活配置基金的最新合计规模是5.98亿元,机构资金和散户资金持有的整体比例分别是17.56%和60.87%,机构资金的风险偏好明显更低,每每有高风险的产品出现,散户总是最先冲进去。

机构和散户谁买基金更赚钱?

机构资金和散户资金重点持有基金不同,盈利体验自然也不一样。在炒股这件事上,散户干不过机构已经不是秘密了,但在持有基金上,散户能不能扳回一城?机构和散户谁的眼光更毒辣,这要从每只基金产品逐一计算两类资金的盈亏,再合起来看。

按照2020年年报的持有机构和2021年各基金的净值涨幅,计算的整体结果是,在这半年的时间里,机构资金持有基金的盈利大概是2410.77亿元,散户资金持有基金的盈利大约为4794.9亿元,很明显能看出来是散户资金的盈利更多一些。

因为两类基金的体量有差,还是看盈利率指标比较可观:9.69万亿元机构资金上半年盈利2410.77亿元,收益率是2.49%;11.28万亿元散户资金盈利4794.9亿元,算下来的收益率是4.25%。整体上跟我们想象的差不多,机构资金的收益风险偏好低很多。

要对比两类资金到底谁选基金能力更强一些,还是应该每类基金来对比,为此,笔者通过第三方数据做了今年以来的计算:

从最终效果来看,机构资金和散户资金在各类资金上的收益率其实是差不多的,差别虽说下也还是有:机构喜欢稳健理财,持有权益基金的收益率也略低一点,固收基金的收益率要高一些,QDII基金大家可以忽略;散户收益风险偏好高,与机构刚好反过来。

机构持有比例在多少比较好?

2018年笔者在采访一位头部基金公司FOF总监的时候,这位FOF总监讲了很多挑选基金的指标,业绩、回撤、规模、规模变化等等,我当时问他“会看机构持有比例吗”,基金经理说确实没考虑这个指标,但后续会研究一下这个指标对业绩的影响。

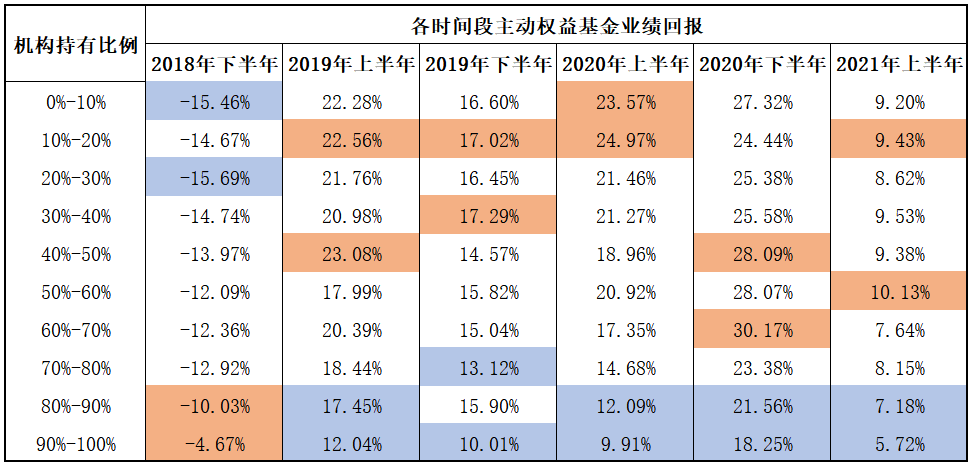

不知道这位FOF大佬现在考核基金指标时,会不会看机构持有比例。机构的研究还是很专业的,我们比不了,不过从现有的数据样本中也能研究出个端倪,提取了近三年全市场权益基金的数据,我们得到了下面的结果:

表格涉及到的因素比较多,再举例说明一下,左上角的-15.46%意味着机构持有比例在10%的主动权益基金在2018年下半年的平均收益率是-15.46%。为了对比方便,上图把业绩最好的两组基金标为橙色,业绩最差的两组基金标为蓝色。

通过所有权益基金在这三年的业绩对比,我们能看到十分显著的一点差别,橙色和蓝色较为集中的分布在表格上下两端,机构持有比例最高的基金收益和风险属性都相对较低,散户持有比例高的基金收益风险属性明显更高。

但对于投资者来说,选择哪类基金还是要看个人的风险偏好,偏好风险的投资者可能更适合机构资金持有比例低的基金,反之,厌恶风险的投资者如果要申购权益基金,可能更加适合机构资金持有比例高的基金,该结果仅供参考。

FOF基金经理的选基能力怎么样

需要明确的一点是,通篇文章提到的机构资金只是正常来自机构的资金,并不带有明确的专业投资者属性,所以我们才把它跟散户资金放在一起比。在这9.69万亿元的机构资金中有没有特别会投资的一小部分?其实是有的,公募FOF是最有代表性的例子。

很多FOF产品在首发时,宣传上有一个很大的卖点是“基金经理是最了解基金的人”,暗示FOF的基金经理会比普通投资者更会选基金,宣传上这样说,实际上真的会如此吗?口说无凭,我们还是调取数据来仔细研究研究。

我们找到在去年年底所有FOF产品的持仓,190多只FOF产品共计持有公募基金5000多只(包括重复持有情况)。对比的思路是找到这5000多只基金中的权益基金,看看在近年来的业绩表现,与市场所有权益基金同期业绩一较高下。

经测算,FOF基金经理选择的766只基金在今年上半年的平均回报率为7.36%,而所有权益基金在今年上半年的平均收益率为7.70%。FOF基金经理选基金的水平也不过如此,没有很明显突出的业绩表现,可能也是因为更注重基金业绩的稳定性吧。

风险提示:观点仅供参考,不代表投资建议。市场有风险,投资需谨慎。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。