原标题:中证ESG投资月报来源:中证指数

月报速览

国际ESG产品方面,截至2021年5月底,Vanguard发行了名为Vanguard ESG Global Corporate Bond UCITS ETF,其跟踪指数剔除从事武器、不可再生能源和烟草等业务的公司。BlackRock在法兰克福证券交易所上市了iShares DAX ESG UCITS ETF,跟踪指数选取DAX中ESG得分高以及碳强度较低的上市公司。此外,瑞银集团(UBS GWM)推出了1个可持续主题股权基金,太平洋投资管理公司(PIMCO)也新增了ESG固定收益系列产品。

境内ESG指数和相关产品方面,截至2021年5月底,中证指数公司累计发布ESG在内的可持续发展主题指数70条,跟踪产品[1]31只,规模合计约511.44亿元。基日以来相比母指数,沪深300 ESG基准指数超额收益为4.34%,温室气体排放量为母指数的77%;中证500 ESG基准指数超额收益为9.61%,温室气体排放量为母指数的45%。

本期月报ESG的相关研究,主要有两个方面:一是ESG与基本面因子结合的Smart Beta策略有效性较好,在沪深300样本中采用ESG与市现率构建的Smart Beta策略相比沪深300指数具有显著的超额收益;二是在境外市场出台鼓励养老金践行ESG的政策背景下,采纳ESG理念的养老金规模将迎来快速增长,成为促进ESG发展的推动力,这是因为ESG投资注重长期可持续的理念与养老金的投资基本要求相符合,ESG投资能够较好地满足养老金长期稳定保值增值的要求。

ESG指数及指数产品动态

#1

国际ESG指数及产品发展情况

Vanguard发行了1只ESG ETF基金,名为Vanguard ESG Global Corporate Bond Ucits ETF。该基金追踪Bloomberg Barclays MSCI Global Corporate Float-Adjusted Liquid Bond Index指数,该指数剔除从事武器、不可再生能源和烟草等非可持续业务的公司。

Qontigo将DAX ESG Target Index指数授权给BlackRock,后者在法兰克福证券交易所上市了iShares DAX ESG UCITS ETF。该指数是在DAX指数的基础上,选取了ESG得分高以及碳强度较低的上市公司。

瑞银集团(UBS GWM)推出新的可持续主题基金,名为Multi Managers Access II Earth of Future。该基金的理念与联合国可持续发展目标保持一致,投资于全球发达和新兴市场的中小市值和大市值股票。

太平洋投资管理公司(PIMCO)在其产品中增加了ESG固定收益系列产品,致力于为投资者带来高且稳定的股息收入。

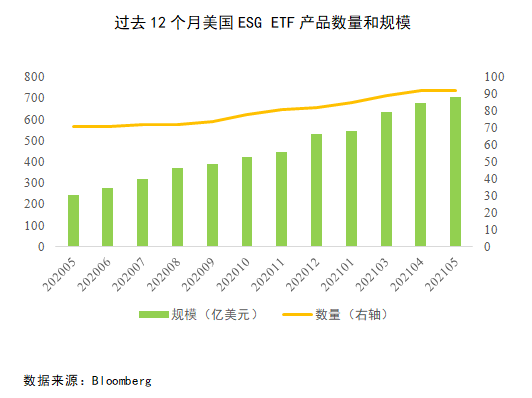

截至2021年5月底,美国市场共有ESG ETF 92只,规模704.7亿美元,相比4月增长3.7%。Top5产品规模为399.5亿美元,占ESG ETF产品总规模的56.7%,Top10产品总规模占比79.4%。

#2

境内ESG等可持续发展主题产品情况

指数动态

截至5月底,中证指数公司累计发布ESG、社会责任、绿色主题等可持续发展相关指数70条,其中股票指数56条,债券指数14条。其中ESG指数包括沪深300、中证500、中证800的ESG基准、ESG领先和ESG策略等指数。

产品动态

截至5月底,基于中证ESG等可持续发展主题的相关指数产品有31只,规模合计511.44亿元,主要以环保产业、新能源产业等绿色产业产品为主。5月份进入发行阶段的ESG ETF有2只。境内首批ESG ETF的正式发售,为碳中和国家战略增添了新的投资工具,意味着我国ESG投资进入新的发展阶段。

中证ESG指数表现

# 中证ESG基准系列指数表现

沪深300和中证500 ESG基准指数是从相应母指数样本股中剔除中证一级行业内ESG分数最低的20%的上市公司股票,选取剩余股票作为指数样本股,为ESG投资提供业绩基准和投资标的。

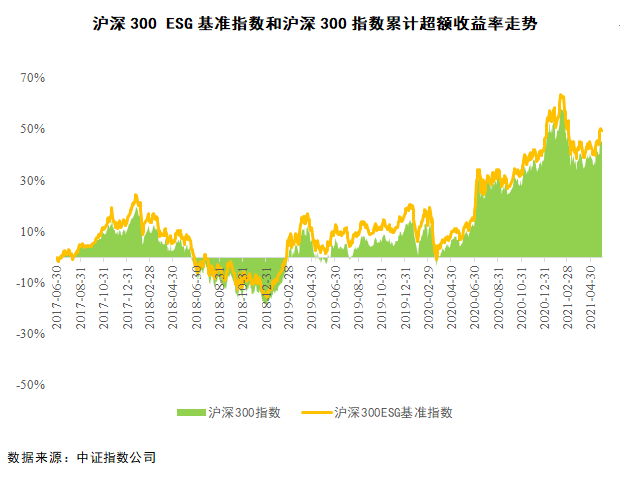

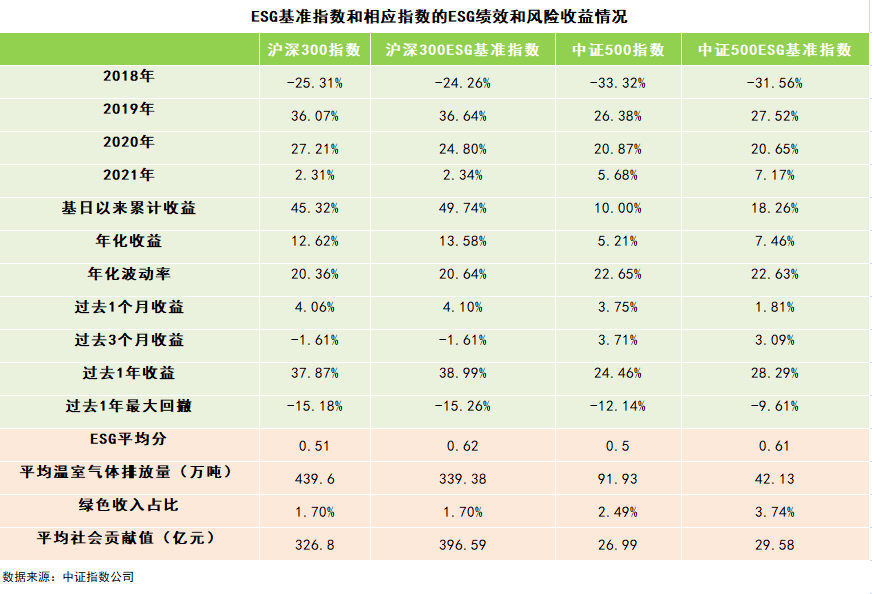

截至2021年5月底,沪深300 ESG基准指数收于1497点,基日以来相对沪深300的超额收益为4.34%,过去1年相对沪深300收益为1.12%。沪深300 ESG基准指数成份股ESG平均分数为0.62,高于沪深300指数的0.51。此外,沪深300ESG基准指数平均温室气体排放量更低,绿色收入、平均社会贡献值等绩效指标更高,较好地体现了ESG基准指数的定位。

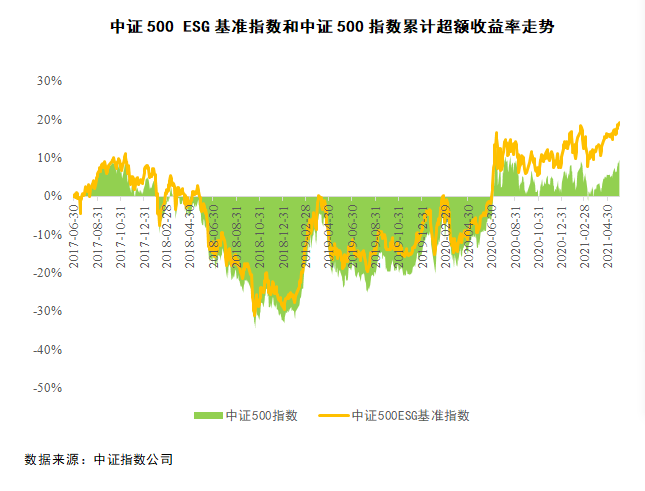

中证500 ESG基准指数收于1192点,基日以来相对中证500指数的累计超额收益9.61%,过去1年累计超额收益3.83%。中证500 ESG基准指数成份股ESG平均分数为0.61,高于中证500指数的0.50。

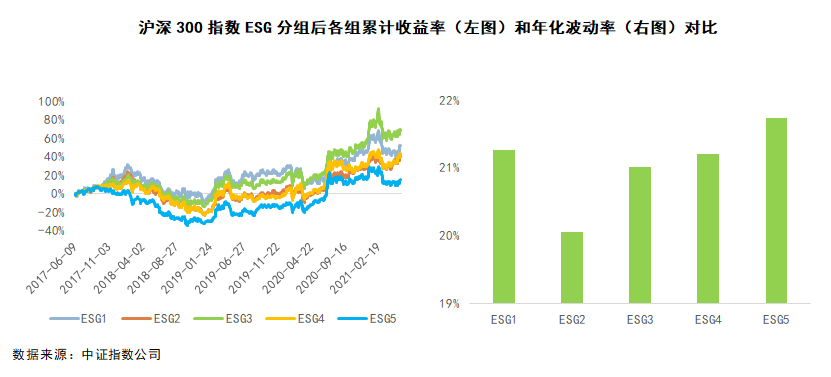

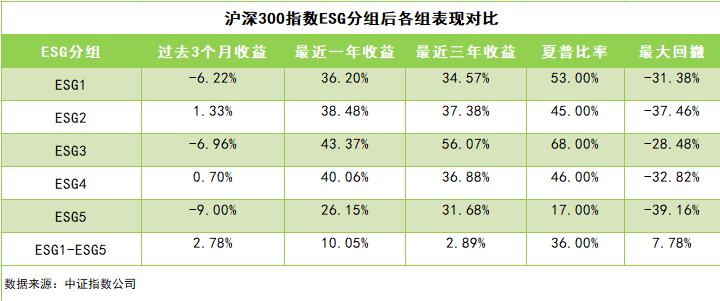

#沪深300指数成份股ESG分组表现

从可投资性来看,中证ESG评价体系具有良好的收益与风险区分度。将沪深300成份股按照ESG评价由高到低分为5组,ESG1为评分最高组,ESG5为ESG评分最低组。从收益风险对比来看,ESG高评分组合相比ESG低评分组合收益更高,波动率更低。

具体来看,过去1年ESG1组较ESG5组超额收益为10.05%,过去3年超额收益为2.89%,在夏普比率和最大回撤上ESG1组也更有优势,ESG1组最大回撤-31.38%,优于ESG5组的-39.16%。

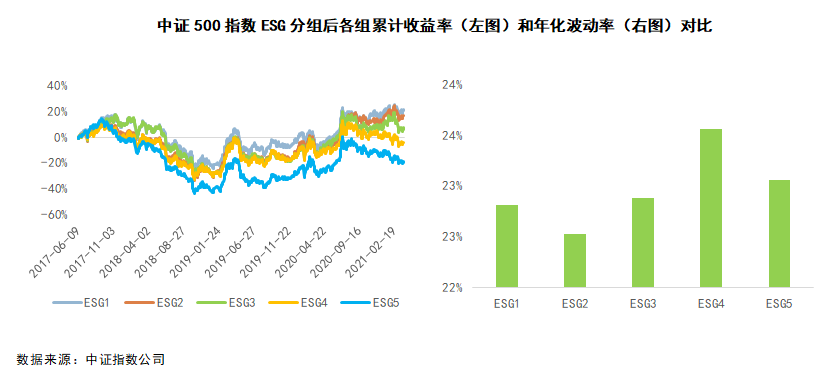

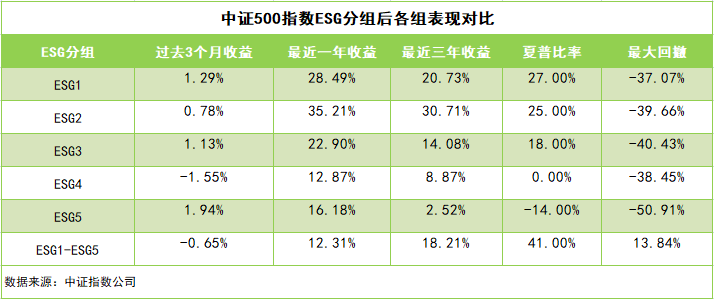

#中证500指数成份股ESG分组表现

从中证500 ESG分组测试来看,ESG高分组合相比低分组合收益更高,波动率更低。具体来看,过去1年ESG1组较ESG5组超额收益12.31%,过去3年超额收益18.21%,在夏普比率和最大回撤方面ESG1组也更有优势,ESG1最大回撤-37.07%,较ESG5的-50.91%最大回撤更优。

ESG&SmartBeta

ESG&市现率策略表现

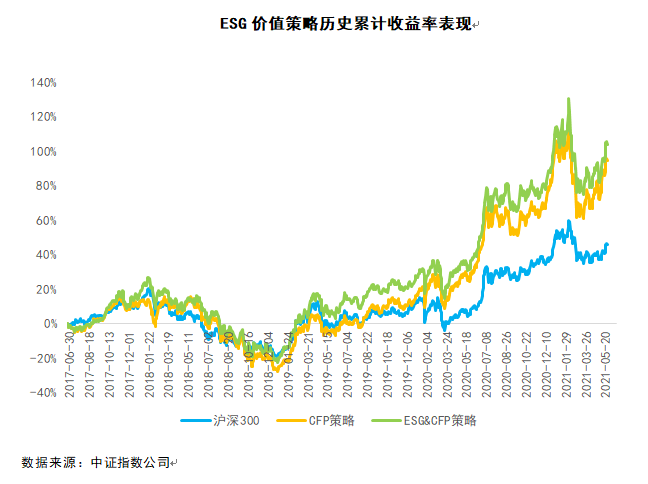

ESG与Smart Beta结合是ESG整合策略的主要应用之一。前期,中证指数开发了ESG价值策略,本期将对ESG与市现率结合进行研究。

策略构建思路是:首先,剔除样本空间中ESG评分后50%的股票;其次,选取市现率为正且数值最低的50只股票构成策略样本。回溯显示,在沪深300样本空间中,ESG与市现率策略取得了103.88%的总收益,超过沪深300指数46.26%的总收益,因子有效性较强。

ESG研究

养老金与ESG投资

养老金投资具有规模大、期限长、社会性强等特点,注重追求长期回报。ESG作为一种可持续发展理念,是从环境、社会、治理等维度对企业进行的综合评价,有助于发掘具有可持续发展的企业,规避潜在的风险,其特性与养老金的长期发展理念更加契合。近年来,在各国ESG相关政策的推动下,养老金在ESG投资方面得到了发展。

#01

全球ESG相关政策推动了养老金ESG投资

(向上滑动阅览)

在可持续发展成为全球共识和趋势的背景下,各国对可持续发展的重视程度不断上升,各地区纷纷出台政策支持ESG投资发展。根据PRI数据显示,截至2019年末,在全球最大的50个经济体中,48个经济体已出台共计约500项责任投资相关政策,有60余项是有关养老金管理的政策。随着政策推行,各国养老金市场对ESG理念也表现出了较高的认同度。

欧洲养老金市场ESG投资较为积极。早在2016年12月,欧洲保险和职业养老金管理局(EIOPA)就通过了IORP Ⅱ指令,从三个方面对ESG理念在养老金投资中的应用做出具体要求:(1)要求欧盟成员国允许企业私人养老计划将ESG因素纳入投资决策;(2)私人养老计划需要将ESG因素纳入治理和风险管理决策;(3)私人养老计划需披露如何将ESG因素纳入投资策略。该指令已于2019年1月正式生效。

在北美地区, 2015年10月美国劳工部取消了抑制养老金ESG投资的条款,将ESG因素纳入受托人进行投资决策的合理考察因素。加州政府则要求公共部门养老计划CalPERS和CalSTRS不能投资于超过一半收入来自动力煤行业的企业。此外,CalPERS还创建了可持续投资研究计划(SIRI)图书馆,旨在推动和影响人们对ESG发展因素及其对公司、市场和投资影响的理解。

在亚洲地区,日本政府养老投资基金(GPIF)是全球最大的公共养老金投资机构。2017年,日本制定了GPIF的投资管理原则,要求资产管理公司将ESG因素融入投资流程。具体地,GPIF要求外部资产管理人投资日本股票时,应定期提交基于ESG因素的“优秀综合报告”、“进步最大综合报告”和“优秀公司治理报告”的提名。

#02

境外养老金ESG投资规模快速增加

(向上滑动阅览)

在各国监管政策鼓励和大型机构示范效应的推动下,越来越多的养老金计划正在践行ESG理念。在美国,养老金计划中纳入ESG要素的比例不断提高。根据Callan研究所在2020年调查显示,42%的机构投资者将ESG要素纳入了投资决策过程中,这一比例约是2013年(22%)的两倍。在接受调查的公共养老金计划中,36%的机构投资者计划将ESG因素纳入投资决策中,在公司养老金计划中该比例为32%。相比于2015年,公共养老金计划和公司养老金计划中考虑了ESG要素的比例分别提升了9%和17%。

在日本,近年来政府养老投资基金(GPIF)不断提升ESG投资规模。2017年,GPIF跟踪三条ESG指数的被动投资规模约89亿美元,2018年新增了S&P日本碳效、全球碳效指数为标的,投资达到100亿美元。从2017年到2020年的收益来看,所跟踪的ESG指数表现优于其母指数及市场基准指数。截至2019年末,GPIF管理资产中跟踪ESG指数的资产已增长至530亿美元,整合ESG要素的总资产达1.4万亿美元。

#03

ESG在养老金资产配置中的应用前景

(向上滑动阅览)

1、养老金的资金特性与ESG理念高度契合

养老金的资金特性与ESG投资理念高度契合。一是养老金投资具有长期性,久期长、规模大,这一特性决定了养老金的投资应以长期投资为主,而ESG理念是鼓励投资者持有长期对环境、社会、公司治理有益的资产,关注的是企业的可持续发展和长期价值创造,这与养老金资金的诉求高度契合。

二是养老金投资具有避险性。由于涉及养老资产,风险控制要求较高,获取持续、稳健的收益比短期高收益更具吸引力。ESG能够剔除受到违规处罚、财务安全性较弱、信息披露不完善等尾部风险较高的公司,能够降低组合的风险,符合养老金的投资要求。

2、养老金践行ESG投资能够发挥价值观的示范引领作用

养老金产品具有社会性和公共属性,需保护受益人的基本权益。同时,养老金投资应该倡导和引领投资价值观,关注在环境、社会、公司治理方面更加优异的公司。如果投资组合中存在严重污染、产品质量问题、生产环境极其不安全等问题的企业,可能会引发社会争议。近年来资源短缺、温室效应、食品安全等问题日趋严重,人们深刻意识到可持续发展的重要性,也逐渐在投资中表达对保护环境、履行社会责任的态度。养老金践行ESG投资有利于引领关注可持续发展的意识。

3、碳中和背景下养老金ESG投资有利于打造ESG投资生态

养老金ESG投资有利于促进可持续理念的推广,形成完整的ESG投资生态。一方面,养老金是积极践行ESG投资的主要推动力,根据美世投资对欧洲养老金的调查显示,2020年有89%的养老机构表示将在投资中纳入ESG 因素,这一比例相比2019年的55%有显著抬升。养老金的积极践行有利于推动ESG投资规模的扩大;另一方面,在碳达峰和碳中和战略背景下,社保基金等长期资金积极推广和践行ESG投资理念,积极建立对于外部管理的ESG考核机制,有利于培育资管机构的长期投资理念,发挥资本市场落实国家碳中和战略部署,服务绿色经济发展的重要作用。

中证指数

中证ESG体系介绍

中证指数公司致力于建设具有国内权威、国际有影响力的ESG评价标准,服务国家碳中和愿景的战略目标,发挥资本市场推动实体经济可持续发展的重要作用,提升上市公司质量,打造中国ESG标准,推动ESG最佳中国实践。

中证指数ESG评价特点

兼顾国际惯例与本土实际

基于联合国可持续发展目标、联合国可持续投资原则等具有较高国际共识的标准立足国内经济与市场发展实际,选取更适应本土市场的ESG指标。

兼顾ESG风险管理因素与机遇因素

在考察ESG风险的同时,中证ESG评价体系关注企业在改善风险方面的投入和效果,关注公司业务在可持续发展背景下的成长机会。

评价体系具有较高的可投资性

中证ESG评价体系具有清晰的风险和收益传导效应,能够有效防范尾部风险,提升组合收益,评价体系80%指标为客观定量指标,能准确反映上市公司质量。

评价主体覆盖范围广

评价主体覆盖了在A股和港股上市的公司,统一了在不同地区上市的中国企业评价标准。

ESG评价临时调整机制和一票否决机制

日常监控,及时反映企业ESG表现变化,对存在严重负面事件的公司实行一票否决制。

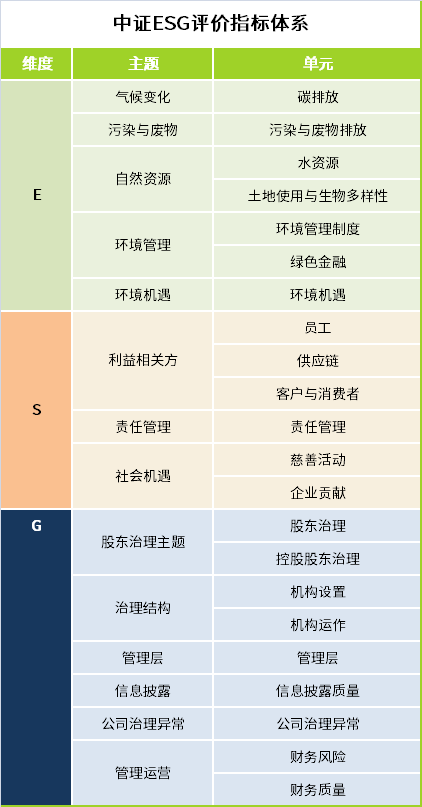

中证ESG评价指标体系构成

中证ESG评价体系包括环境(E)、社会(S)和公司治理(G)三个维度,由14个主题、22个单元和100余个指标构成。

中证指数公司依据最新公开披露信息、评价体系与分数计算方法,对评价分数进行更新。中证ESG评价更新频率一般为月度。当公司发生重大环境污染、重大危害公共安全及重大财务造假等严重ESG风险事件时,中证指数公司对中证ESG评价进行及时更新。

注释:

[1] 本报告中的ESG产品为境内跟踪ESG指数的指数基金或跟踪涉及环境、社会和公司治理的ESG和可持续发展主题指数的指数基金。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。