市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

锦安兑付风波延续:除被质疑资金挪为他用,投向*ST天润(维权)大股东的基金也存兑付不力尴尬

证券市场红周刊

作为广深地区知名的三方财富管理公司,锦安控股自2019年以来,旗下平台发行的产品出现了大面积兑付逾期情况,大部分存续产品处在延期中。融资方中不乏有上市公司或上市公司公司股东的身影,如*ST斯太(维权)、粤泰股份、*ST天润等,其中有部分公司因基本面不佳而暂停上市或存退市风险。

锦安兑付风波涉及几十只基金产品,

部分投资人质疑其资金被挪为他用

近期,《红周刊》独家刊发了《危机余波未散,有融资方濒临退市,锦安或因兜底承诺陷兑付泥潭》一文,分析了锦安控股旗下平台发行的几十只产品无法顺利退出一事,这些产品的融资方主要以中小型地产公司、小市值上市公司为主,然而要么地产项目因融资方资金链断裂和调控政策等原因去化缓慢,要么融资方被暂停上市甚至被退市。此外,锦安控股的关联公司还为不少项目的兑付提供了回购和担保承诺,但因无法充分履行而导致锦安也被拖入了兑付泥潭中。

基金业协会数据显示,金色木棉投资累计备案的143只基金产品中,最后一只的备案时间是2018年1月。两年多来,至今尚有43只在运作中。投资人卢女士透露,据其了解,目前在运作的基金产品中,大部分都没顺利兑付。

“目前,锦安旗下存续的大部分产品确实处于延期状态中。”锦安控股方面相关人士在交流中也坦言。此前,锦安控股曾是广深三方财富管理行业第一梯队的企业,但目前的体量已经小于恒大、宝能、佳兆业等地产巨头旗下的财富管理业务了。

锦安方面相关人士进一步表示,相比已经被接管的小牛资本等爆雷主体,锦安控股的风险处置进展尚可,为此还受到了深圳市专班的赞许。她透露,专班是由深圳证监局、街道等部门联合组成。

对于锦安方面相关人士的乐观,《红周刊》记者采访的几位投资人却对锦安方面并不满意。鸿途1号的投资人卢女士等人透露,融资方*ST斯太曾在今年4月公告称,已按约定向金色木棉偿付了部分债权本金(其余债务已豁免),可鸿途1号的投资人并未收到这笔钱。

卢女士告知《红周刊》记者,锦安董事长高岩曾向其透露,*ST斯太的回款确实打入了金色木棉叁拾伍号(有限合伙),但其后转给了某家三方公司,由第三方在今后某个时间返还5000万元,如此复杂的设计,意在保证*ST斯太不退市。

需要重视的是,按照现有的监管要求,私募基金的资金流水必须经托管银行,该制度意在保证客户资金不被管理人所挪用,而锦安却将资金转给第三方公司,此举显然有违《基金法》等法规的嫌疑。有鸿途1号客户坦言:“锦安雷了几十个项目,担心鸿途1号的资金被高岩挪用解决其他项目”。

对于《危机余波未散,有融资方濒临退市,锦安或因兜底承诺陷兑付泥潭》一文中谈到的“挪用客户资金”一事,锦安方面相关人士坚决予以否认,但其也未就资金的具体流向作出解释,只是表示“需要向项目经理了解具体情况”。

多只基金投向了*ST天润大股东,

规模或近8亿

除了*ST斯太,锦安兑付风波还牵扯到了*ST天润。《红周刊》记者了解到,鸿途8号的融资方为广东恒润华创实业发展有限公司,后者是*ST天润二股东,持有上市公司总股本的11.43%,其关联公司恒润互兴资产管理有限公司为*ST天润大股东,持股占上市公司总股本的19.13%。

鸿途8号应于2018年底到期,但种种原因未能顺利兑付。《红周刊》在2019年8月时曾报道过,鸿途8号原计划延期不超过12个月,即2019年底前兑付,然而基金业协会数据却显示,鸿途8号至今仍在运作中。

投资人提供的材料显示,投到恒润互兴和恒润华创的基金产品并不仅有鸿途8号一只,还有鸿途9号、丰盈嘉盛3号。《红周刊》记者获悉,这3只基金的总规模约在7亿~8亿元之间。资料显示,鸿途9号拟发行规模为2亿元,资金用于受让融资方持有的优质物业经营权,最终用于中大附中番禺分校高中部、国际部建设等。

在2019年出现爆雷迹象后,恒润华创曾于去年9月向投资人出具了一份《承诺函》,对于鸿途8/9号、丰盈嘉盛3号基金的兑付情况承诺:2020年6月底前支付本金的25%及对应收益,2020年底前再次支付本金的25%及对应收益,在2021年6月底前支付剩余全部本金和收益。

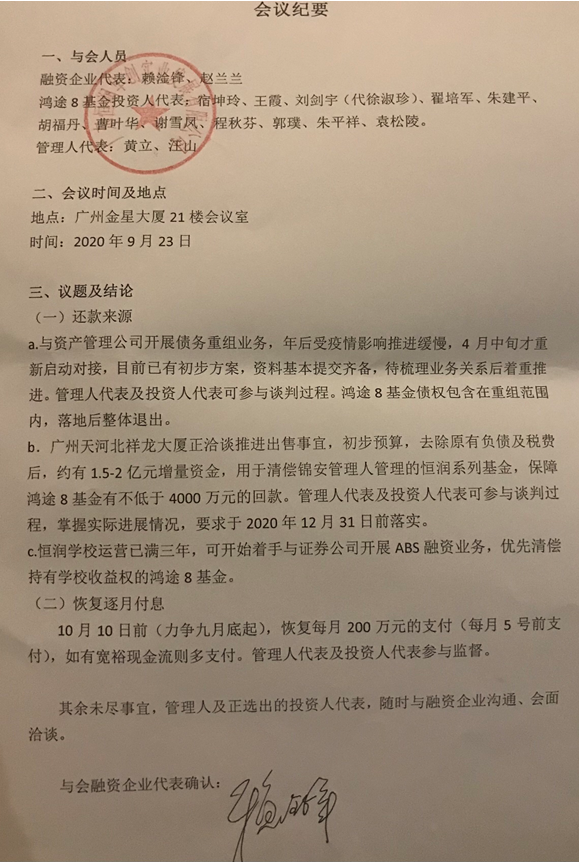

但《红周刊》记者获悉,这一承诺函并未得到落实。其后,融资方和锦安多次协商。譬如就鸿途8号来说,投资人邱女士给记者提供了一份加盖公章的《会议纪要》,内容显示在今年9月底,赖淦锋代表的融资方(赖2014年前任*ST天润董事长、总经理,至今仍是上市公司实控人)、多位鸿途8号投资人、锦安方面的代表黄某等人再次开会,就还款来源等问题进行了讨论:

(1)还款来源:与资产管理公司展开债务重组谈判,但受年后疫情影响进展缓慢。4月后才重启,初步方案已敲定。如重组成功,鸿途8号将整体退出;

(2)广州祥龙大厦的出售事宜正在推进,初步估算,剔除其他负债和税费后,仍能收回2亿元,用于清偿锦安旗下公司发行的恒润系列基金,并保证鸿途8号的兑付。要求应于2020年12月底前落实;

(3)关于中大附中番禺分校等学校类资产,正着手与券商开展ABS业务谈判,募资用于优先清偿鸿途系列基金持有的学校收益权。三方还约定:从10月起、恢复月度兑付。

那么,上述谈判后,进展如何呢?

邱女士坦言,实际进展不容乐观,“赖之前同意按月兑付,现在已经12月了,只给了200万,每次承诺就是儿戏”。至于锦安,投资人直言其不作为,未在出现风险后第一时间增加*ST天润的股权作为增信担保,只是一味配合融资方,诱导投资人同意签署打折兑付协议。

“鸿途8号延期两年了,为啥不早早起诉?是不是有利益输送?目前最新的催收和诉讼进展怎么样?锦安都没做出详细解释。”邱女士如是说。

其实,让投资人最担心的是,“*ST天润2018~2019年连续亏损,感觉会退市”。公开信息显示,*ST天润2018年亏损约3.8亿元,2019年巨亏超21亿元,年报也被出具非标意见,公司今年已多次发布退市风险警示公告。实控人赖淦锋在2019年5月被中国证监会立案调查,至今尚未公布结果。

更为急迫的是,目前*ST天润股价已跌至不足1.4元,面值退市的风险极大。或许是为了自救,11月中旬,*ST天润公布了《2020年股票期权激励计划(草案)》,提出以2019年营收为基数,2021年和2022年营收增长率分别不低于10%和15%。但实际上2017~2019年,*ST天润分别实现了2.06亿元、5.25亿元和5.96亿元的营收,同比增长155%和13%。基于过往业绩增速,上述激励目标并不难实现。据此,交易所还下发了关注函,要求“说明选取营业收入作为单一考核目标的原因”,并质疑“营业收入目标增长率是否设定过低”。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。