【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

◎来源丨南方基金

◎根据直播内容整理

新旧经济增速换档之际,突逢疫情黑天鹅冲击,全球经济增速回落;另一方面A股正处相对低位,同时纯固收产品收益率下行……

在当前市场环境下,如何在震荡市下追求绝对收益?投资者还有什么好的选择?

南方基金权益投资部、南方誉丰拟任基金经理 陈乐做客“南方直播间”,分享他的最新观点,扫描二维码可回听全程。

一

当前A股吸引力大大增加

虽然2020年海内外经历了疫情等黑天鹅事件,但总体来看,A股的吸引力还是比较强的。原因有以下几点:

一是资产配置层面A股性价比突出

从股市的收益率(市盈率倒数)以及债券市场的收益率(十年期国债收益率)对比来看,股票市场收益率的相对吸引力是比较强的,当前股债收益率差值和2019年年初的情况比较类似。

二是经济基本面向好

从用电量、地产成交、挖机销量、餐饮.等数据来看,国内复工复产比较较高,经济基本面持续恢复。

三是政策空间更大

首先政府杠杆率较低,未来财政空间比较大,同时国债收益率和其他发达国家相比还是相对比较高,未来货币政策的操作空间较大。

四是资金充裕

从资金的角度来看,不管是看内资,还是说外资,相对于中国在全球经济当中的占比,仍有较大的提升空间。

五是估值水平处于底部区间

和其他国家的市场相比,A股市场也是具备比较强的估值优势。

总体而言,我们认为A股吸引力较强,对于市场未来走向相对乐观。

二

新冠肺炎(NCP )

对中国经济冲击有多大?

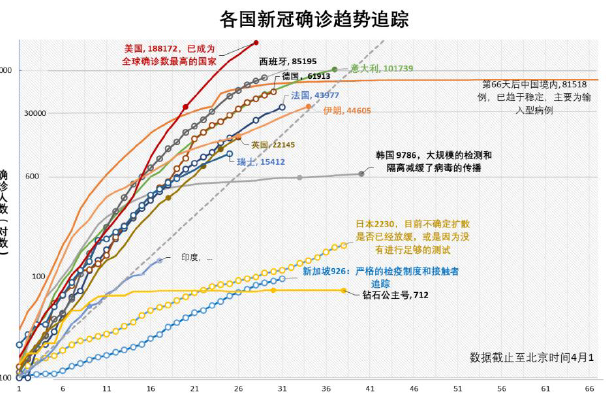

海外新冠肺炎疫情在4月初经历了新增病例高点,到目前为止,海外新增病例已经摆脱了之前的指数形式增长,进入到线性乃至缓慢下降阶段。

所以我们觉得最悲观、最恐慌的时候已经过去了。

数据来源:Wind、Financial Times John Hopkins University WHO ,西部证券,截至2020/4/1

这次疫情对于经济的影响相对来说是多方面的, 对比来看,2020年新冠肺炎疫情对经济的冲击远高于2003年SARS和2008年次贷危机,预计经济受到全面冲击,生产端、消费端、投资端、出口端负面冲击均十分明显。

2003年SARS:主要冲击国内消费,因为刚刚加入WTO,对出口的影响不明显,固定资产投资的影响也不明显;

2008年次贷危机:主要冲击出口,出口传导至国内的工业增加值,另外金融市场波动冲击房地产,但是基建投资迅速发力,通过拉动投资来拉动内需和经济增长。

所以今年的经济形势相对复杂一些。

但我们对全年经济的正增长是比较有信心,不管是从全面建成小康社会的目标来看,还是从保证就业这两个角度来看,都需要我们的经济正增长。

同时政府手中还有很多政策可以使用,今年实现正增长还是相对比较有保障的。

三

南方基金绝对收益投资方法介绍

南方基金权益投资部绝对收益团队

注:孙鲁闽自2007年12月起任投资经理。陈乐自2016年2月起任基金经理助理,自2017年12月起任基金经理。吴剑毅自2012年3月起任基金经理助理,自2014年7月起任基金经理。林乐峰自2015年2月起任基金经理助理,自2016年3月起任基金经理。

在挑选个股方面,我们的绝对收益策略会看重以下几个指标:

丨一是ROE,ROE是从实业的角度理解一个公司带给大家的回报。ROE代表了单位净资产带来的回报。

从二级市场的投资者投资的角度来看,股票的回报分成两部分,一部分是股息的回报,另一部分是股票本身增值的回报。

但是如果把时间拉长看,A股市场过去十几年当中,ROE比较高的行业也大多是给二级市场投资者比较好回报的行业,正相关性还是比较强的。

丨除了ROE之外,对于一些相对偏成长的行业,我们关注会更加关注景气度。

景气度,即行业或公司的盈利增速或者是收入增速。

从多去十几年历史数据来看,A股的景气投资策略是非常有效的。盈利增速越高的个股,年度涨幅大概率越大。

我们平时经常说到的大小盘的风格,价值成长的风格切换背后往往伴随着财务报表上景气程度的变化,所以景气度度也是我们会着重跟踪的指标。

四

什么是固收+?

固收+产品指的是股债混合基金,该类型基金绝大多数资产(通常70%以上)配置于债券等固收类资产,其余(通常小于30%)资产配置于股票等权益类资产。

固收+产品比较好地综合了股票和债券的优势和不足。

固收+产品通过股债结合的方式,利用债券部分去平滑净值回撤,利用股票部分去争取拿到更高收益率。

整体来看,固收+就是在满足中低风险的要求上,尽可能给大家带来更好的回报。

这个就是整个固收+产品的思路。

五

问答环节

问题1:固收+产品的股票和债券仓位会不会根据市场情况进行调节?

以正在发行的南方誉丰18个月持有期混合基金为例,基金合同要求股票资产投资比例在0-30%之间,债券部分基金合同没有要求。

实际上我在做投资的时候,经常会比较股票和债券这两个资产的相对估值情况。

如果说股票是有吸引力的,我会略微增加股票的配置。如果相对来说债券更加有吸引力,这个时候我们就会适当的减少股票的配置。

问题2:固收+产品可以参与新股申购吗?

新股申购是绝对收益产品比较常用的收益增强策略。

除了新股申购,今年证监会对定增市场有一定的放开,包括定增锁定期限减少、允许有更多询价、增加了市场化的发行、定增折扣放宽等。

以南方誉丰为例,根据基金合同,我们将积极参与新股申购和定增,从而获得收益增强。

问题3:债券收益率下行,有什么配置策略?

目前市场上的债券收益率是在逐步下降的,经济短期面临一定压力,尤其是叠加疫情冲击,比较多发债的主体经营在现金流、利润方面遇到一定的压力,也就是说,我们正同时面临信用风险增加以及债券收益率下降这两个情况。

对于我们来讲,我认为目前情况下比较有性价比的方法就是投资一些高评级的债券,久期也进行相对的控制,高频级,高流动性的配置去做持有到期的策略。

问题4:固收+产品适合什么样的客户?

总体而言,固收+产品适合中等风险偏好的客户,长期的收益率介于纯粹的债券基金以及股票基金之间。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。