股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

经济金融网

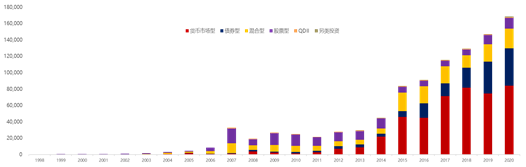

自1998年第一家基金公司成立至今,国内公募市场经历了21年的高速发展,经历了5个发展阶段。初创期:2001年,产品主要为封闭式基金,由于规模固定且赎回不便,制约此类基金的发展;创新期:2001-2004年,随着第一只开放式基金“华安创新”问世,市场纷纷布局开放式基金;成长期:2005-2007年,A股迎来牛市,股票型基金大幅增长,从5000亿上涨至15000亿;徘徊期:2008-2012年,A股表现低迷,股票型和混合型基金资产大幅萎缩,而债券型和货币基金需求上升。尽管整体市场规模停滞不前,但产品数量保持高速增长。高速发展期:2013年至今,互联网理财推动个人投资者的银行存款流入货币型基金,股票和债券牛市吸引资金流入基金产品。机构投资者对债券和货币类基金等中低风险产品的需求大幅上升。

伴随着公募基金行业的发展,公募基金的种类日趋丰富。与此同时,产品规模也迎来井喷式发展。截至2020年5月,全市场公募基金产品共6593只,规模达16.84万亿元,近10年复合增长率约20%。

图1 公募基金数量和规模

资料来源:Wind,截至2020/5/31,剔除ETF联接基金市值

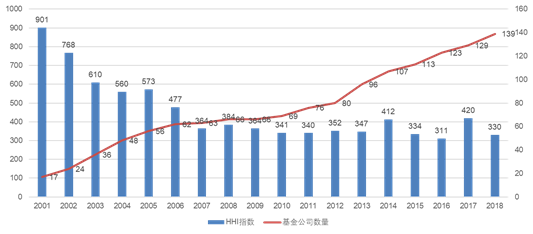

过去20年中,公募基金行业集中度也发生了显著变化。通过HHI指数[1]看出,2007年是一个分水岭,2001-2007年,中国公募基金行业HHI指数逐步下降,2007年以来中国公募基金行业HHI围绕350附近上下波动。公募基金行业也进入了大发展阶段,不仅体现在管理规模上了一大台阶,也体现在管理机构百花齐放。

图2 中国公募基金市场HHI指数和公募基金公司数量

资料来源:雪球,Wind

一、公募基金发展历程——产品类型

国内公募基金产品线日趋完善。产品类别从最初的权益型逐步覆盖债券、货币、商品乃至海外市场资产。经过多年发展,目前国内投资范畴已经覆盖了股票型、债券型、混合型、货币市场等多种类型,货币基金占比超1/2,债券基金占比超1/4,权益型基金仍有巨大空间。交易类型包含传统封闭式、ETF、开放式、LOF以及创新封闭式、分级基金等多种交易方式,投资区域覆盖国内外。

跨界创新不断涌现,混合所有制改革、REITs、国企改革等是近年投资热点,公募基金公司正逐渐探索将投资范围拓展至全新领域。同时,资本市场工具创新也将带动基金公司产品创新。2018年12月初,股指期货在受限三年后获得松绑,令基金公司可继续布局量化对冲产品;2019年年初,证监会发布公募基金投资信用衍生品指引,增加公募基金的投资标的,也将成为基金公司产品线布局中的新方向。未来,权益、固收、商品和外汇衍生品的持续发展,将丰富基金公司投资品种和投资策略,成为产品创新的重要驱动。

图3 公募基金产品类型发展历程

资料来源:Wind,截至2020/5/31

二、公募基金发展历程——基金公司

2012以来随着证监会审批速度加快,基金公司成立速度激增,数量已接近翻倍。截至2020年5月,公募基金已成立147家,包括132家普通公募基金公司,15家具有公募牌照的公募基金公司;当前仍有34家机构在申请公募牌照,后续抢占市场份额将愈发激烈。

147家公司中以券商系和信托系居多,分别为68家、22家,券商系占比近50%;自2015年首家个人系泓德基金成立以来,个人系基金公司层出(15家),大部分掌舵者为业内知名投资人,但当前呈两极化发展,道阻且长。

图4 不同系别基金公司数量变动

资料来源:Wind,截至2020/5/31

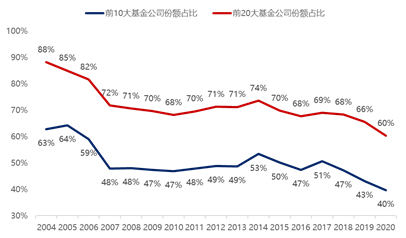

公募基金行业愈演愈烈,资源向头部基金公司集中,头部公司市场份额占比虽然逐年下滑,但下滑速率趋缓,已形成明显集中度。前10大基金公司市场份额占比达40%,前20大基金公司市场份额近2/3,中小基金公司若想抢占市场份额需要持续创新的意愿与能力。

图5 头部公司占比

资料来源:Wind,截至2020/5/31

三、公募基金发展历程——销售模式

基金销售渠道主要分为直销和代销。直销是指基金公司利用自己的网站、基金App等方式直接服务客户;另一种是通过第三方机构,例如拥有基金支付牌照的支付宝、财付通等。代销是指包括银行、券商和其他有基金牌照的第三方机构,例如天天基金网、好买基金等。

互联网技术的发展对公募基金的销售方式带来了很大的影响。早年商业银行凭借遍布全国的网点形成了绝对的客户优势,银行成为了基金代销的主要渠道。随着互联网技术的爆发,第三方机构逐步进入大众视野,2013年余额宝等新型理财产品的出现,直接导致了基金公司直销占比大幅增加。

四、公募基金发展历程——客户类型

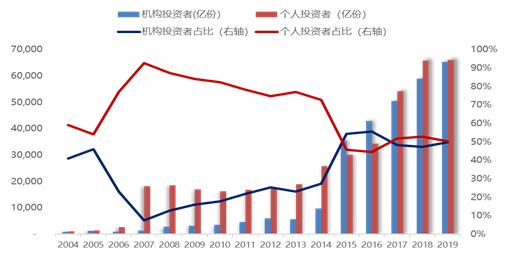

2007年以来,基金持有人结构机构化趋势明显,机构投资者占比自2007年的10.5%稳健提升至2014年的28.6%,并于2015年跨越提升至56.9%,首次超过个人投资者占比。虽然2017年受委外新规等监管政策影响,机构投资者占比有所回落,但近三年机构投资者占比整体维持高位。截至2019年末,机构投资者占比达50%。

图6 2004-2019年机构投资者占比

资料来源:Wind,截至2019/12/31

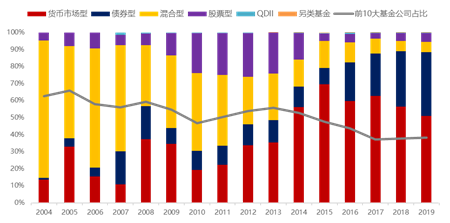

机构投资者风险偏好低,主要投资于低风险的货币基金与债券基金,当前占比超过90%。头部公司在机构市场的爆发过程中并没有绝对优势,机构业务市场份额持续下滑。

图7 2004-2019年机构投资者产品类型投资结构

资料来源:Wind,截至2019/12/31

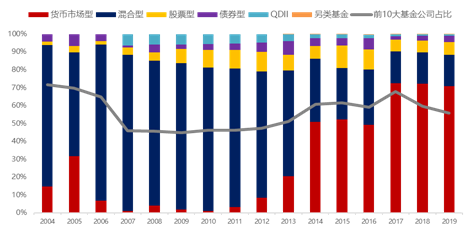

个人投资者偏好两级分化。2014年以前,个人投资者主要投资于权益基金,并于2008年牛市中达到最高值。2014年之后,随着“余额宝”等互联网货币基金的推出,零售市场的增长主要靠货币基金。自2012年以来零售市场出现“马太效应”,头部公司集中度进一步提高。

图8 2014-2019年个人投资者产品类型投资结构

资料来源:Wind,截至2019/12/31

五、公募基金的本质和优势

投资能力是公募基金行业的第一生产力,为投资者资产持续增值是其初心与本质。20年来,公募基金偏股型基金年化平均收益率16.5%,超过同期上证综指平均涨幅10.5%;债券型基金年化平均收益率7.2%,超过现行3年期定期存款基准利率4.4%。[2]

公募基金的优势主要体现在四方面:一是专业管理能力,公募基金作为人才密集型行业,具备专业稳定的投研队伍,基金经理硕士及以上占比超过90%,博士占比达10%。二是产品线丰富,截止2020年5月,全市场基金产品6593只,包括6大类,21小类2,涵盖各类投资类型,产品持仓严格控制,产品风险从低至高全方位布局,满足不同类型投资者需求。三是严格风控,基金产品独立托管、每日估值,并且目前已建立完善的监管、自律、合规风控体系,与此配套的法律法规多达200余条。四是信息披露,监管部门对公募基金的信息披露有严格的要求。比如,开放式基金每个交易日公布净值,封闭式基金至少每周公布一次资产净值,每季度、每半年、每年均要披露投资组合情况。因此,目前的公募基金是最透明、最规范的投资品种之一。

[1]一种测量产业集中度的综合指数,指一个行业中各市场竞争主体所占行业总收入或总资产百分比的平方和,用来计量市场份额的变化,即市场中厂商规模的离散度。

[2]数据来源:1、《基金》,2019-01,中国证券投资基金业协会; 2、Wind,截至2020/5/31

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。