全面牛市来临?第二阶段上攻逐渐形成?大金融、军工等板块轮番发力,牛市呼声再起,你还不上车?点击立即开户,3分钟极速响应,专属通道福利多多!助你“赶潮牛市”!

来源:合晶睿智

“同一个基金经理管理的基金,到底是买新基金好,还是老基金好?”

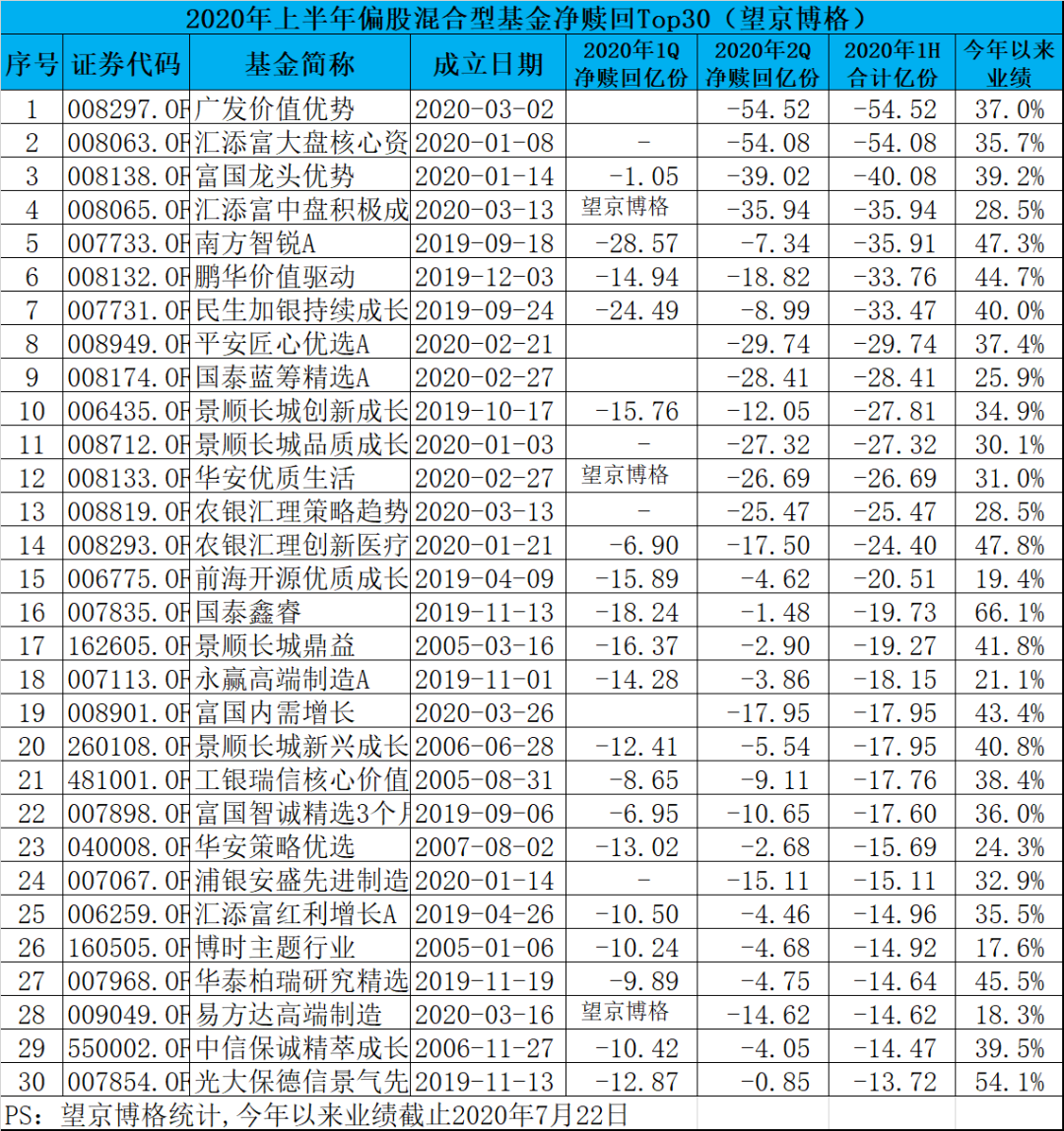

这个是非常难回答的问题,因为所有的事情不能一概而论,咱们先不说什么的逻辑,咱们先来看数据。望京博格统计了2020年上半年偏股型基金的净赎回数据,研究一下投资者们的行为:

2020年上半年偏股混合净赎回Top30

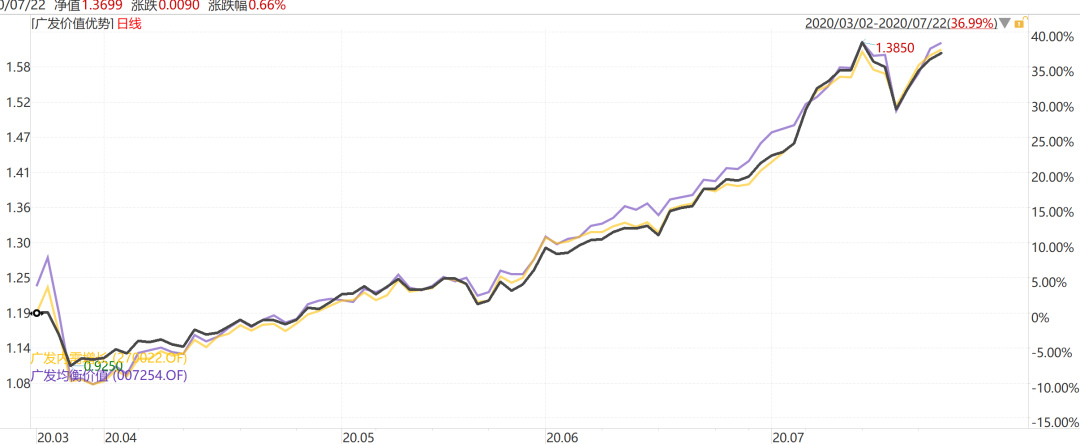

偏股混合型基金中净赎回最多的是今年3月份刚刚成立的广发价值优势,被赎回了54亿份,这个基金的成立规模也就是98亿份,这个赎回率超过50%了。广发价值优势的基金经理是王明旭,他同时还管理着另外两个老基金广发内心增长、广发均衡价值混合,这个广发价值优势跟其他两个基金业绩走势如何呢?

从王明旭管理的三个基金净值走势看,这个走势基本一致说明三个基金的持仓差不多,所以从这个角度似乎买新基金还是老基金就没有太多区别,唯一的区别就是在银行买新基金申购费不打折,费用上面新基金比老基金多一点,也就1%左右啦……

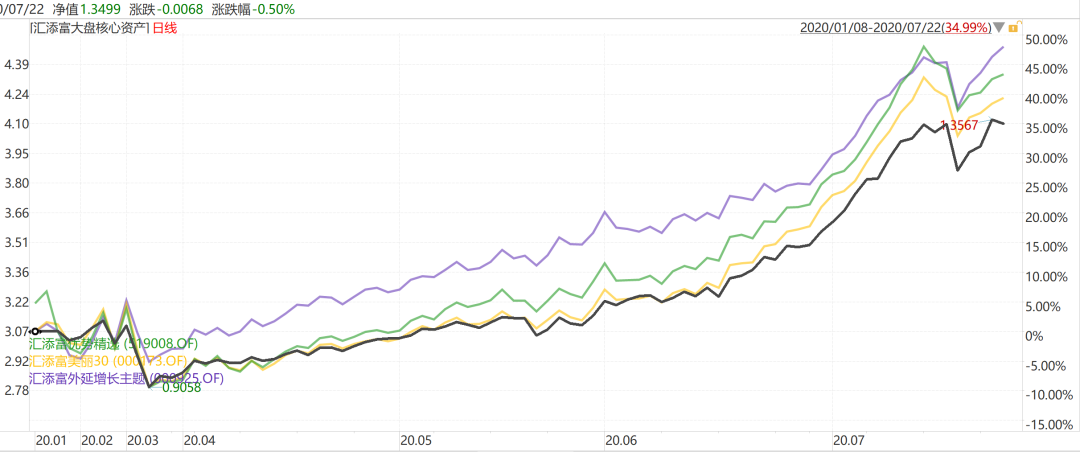

偏股混合型基金中净赎回排名第二的是汇添富大盘核心资产,募集规模是120亿左右,被赎回了54亿,这个赎回率也在40%左右。这个基金的基金经理是王栩,王栩管理的老基金有汇添富外延增长、美丽30、汇添富优势精选。

通过净值走势图我们发现同期新基金回报远不及老基金,大盘核心资产目前回报为35%最优,但是其他三个基金的同期均在40%以上,最好的那个外延增长回报为50%左右。如果算上手续费买新基金的投资者严重跑输买老基金的投资者。

2020年上半年主动股票型基金净赎回Top30

在主动股票型基金中净赎回最多的是易方达研究精选,这个基金募集规模为166亿份,基金封闭期之后被赎回了75亿,这个赎回率也接近50%。研究精选的基金经理是冯波,同时他还管理另外两个基金易方达中盘成长、易方达行业领先。

通过净值走势看,同期基金的回报与老基金的回报基本差不多都是30%左右,其实这个基金成立于2月份第二次市场大跌之前,净值躲过了市场波动……但是四五个月之后,新老基金的回报就趋同了,估计未来同一个基金经理的管理的基金长期业绩也是趋同的。

回到起初的问题:

“同一个基金经理管理的基金,到底是买新基金好,还是老基金好?”

望京博格回答:

“从短期看,这个跟市场短期走势相关性非常大,例如未来短期市场调整的话买新基金,由于仓位轻似乎可以躲过大跌;但是未来短期市场大幅上涨的话,买新基金或许会错过市场短期上涨,但是根据数据有的基金经理也是闪电建仓的,同时未来短期市场走势也是不可预测的。

从长期看,同一个基金经理持仓风格是趋同的,所以投资一个基金经理的管理基金无论新老、长期持有回报差不多,基本无法预测那个基金业绩更好。但是,在银行渠道买新基金费率不打折,这个需要投资者注意”

其实在投资中人性这个在潜移默化的影响我们的行为。

例如,同一个基金经理管理的两个基金,老基金净值3.00元,新基金净值1.00元,同样的钱可以买更多净值1.00的基金,似乎买了净值低的基金我们就赚了。如果是长期持有(例如一年以上),新老基金没有啥区别。

选择新基金、还是老基金进行长期投资,对于投资者并不危险。危险的是“打”新基金这件事。

"打"新基金是投资者频繁的申购新基金,(封闭期三个月)基金一开放就赎回(刚买三个月的基金),然后继续申购其他新基金,如此循环的模式!这个行为的背后满足了投资者浮盈兑现的心理需求,同时也满足银行客户经理卖新基金的需求。

这个“浮盈兑现”是幻想,一个基金赚了钱再投入外一个基金,这个浮盈就是回到账户又进入新的基金,如果新的基金亏钱了呢?也有可能把之前的盈利亏完,甚至亏损到本金。

满足客户经理卖基金的需求,这个不是幻想是真的!因为投资申购赎回一次就需要缴纳1.2%认购费与0.5%赎回费,合计是1.7%一次申购赎回,一年有12个月可以进行四次“打”新基金,给销售渠道贡献的就是1.7%的四倍6.8%,再加基金1.5%每年的管理费,投资者需要承担的就是高达8.3%每年的费用……大家都说指数长期的收益率基本等同于一个国家GDP的增速,现在我们的GDP增速未来6%都不到,“打”新基金投资者支付的成本就是8.3%每年,长期基本不能赚钱。

同时,作为投资者我们买的基金赚钱了,我们才有动力赎回去买新基金,即便我们忘记这个事,客户经理也会“及时提醒”我们,因为只有投资者申购赎回了,Ta们才能完成销售任务,才能有工资与奖金啊。

市场有好的时候,也有坏的时候,不信大家可以回想一下2007年牛市之后的走势与2015年牛市之后的走势。问题来了,“打”新基金的投资者们赚钱了,有人会提醒你们兑现浮盈再买新基金,如果亏了呢?

我们举一个例子:

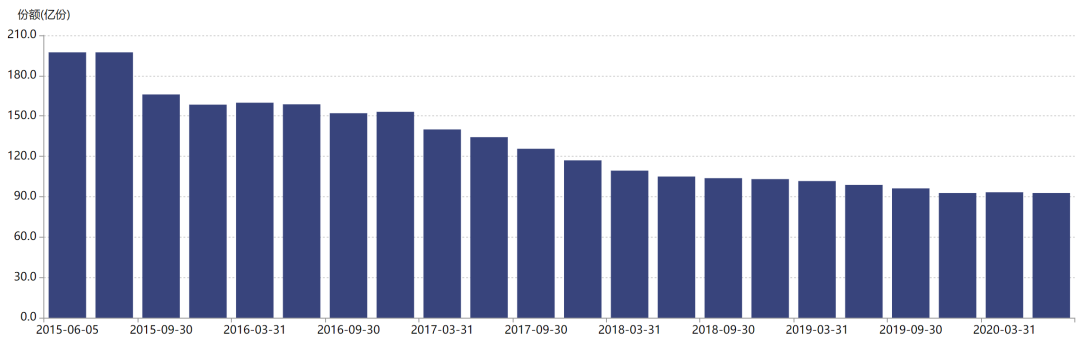

某基金成立于2015年6月5日(那次牛市的最高点在6月12日),募集规模为200亿份,2015年6月到2018年10月这基金净值从1.00元跌到最低的0.2480元,累计跌幅为75%左右吧。

问题出现了,之前我们看到那些赚钱的基金封闭期刚过赎回率就高达50%,但是这个给投资者亏钱最多的基金,封闭期刚过仅赎回了不到20亿份(相对于一个200亿份的基金而言赎回率不到10%)。

真的!“打”新基金投资者很危险……

在牛市上涨中,你们的频繁申购赎回导致仓位不足以及巨额手续费的支出,造成投资回报远不及大盘涨幅;

在熊市下跌中,当你们亏损了(客户经理也不会再提醒你们赎回了……)然后满仓承受市场下跌,最终成为长期亏损的基金投资者中的一员。

欧耶,今天就聊到这里!

别忘了点赞与转发!

星球最大的意义就是你在犹豫买不买(卖不卖)的时候,看看博格买(或者卖了)就感觉不只有自己在干同样的事情了,胆子就大了…… 望京博格尽量保持理性,带动大家也尽量的理性,这样长期就可以赚钱了,星球购买通道在公众号菜单“发车信息”中。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。