1.17-1.21

债市焦点

1.2021年四季度国内GDP同比增长4%,预期3.8%;12月份规模以上工业增加值同比4.3%;12月份社会消费品零售总额同比增长1.7%;1-12月份,全国固定资产投资同比增4.9%。

2.央行开展7000亿元1年期MLF操作、1000亿元7天期逆回购操作,中标利率分别下降10个基点。

3.国务院总理主持召开座谈会,要保持宏观政策连续性稳定性、增强针对性,合理加大政策力度,注重区间调控、定向调控,坚持不搞大水漫灌,不搞粗放式,保持流动性合理充裕,采取综合措施降低企业特别是中小微企业融资成本。

债市走势回顾

上周央行先后下调了OMO、MLF利率、SLF利率各10BP;同时,LPR利率1年期下调10BP,5Y利率下调5BP;在记者会上,央行副行长表示“把货币政策工具箱开得再大一些”、“存款准备金率水平不高了,但仍有一定的空间”;货政司长表示“促进债券利率下行”;央行的降息行动以及表态,使得市场关注“信贷塌方”风险,并普遍预期在信贷企稳前,央行将保持货币宽松;上周,中债国开1Y、3Y、5Y、10Y收益率下行25BP、16BP、16BP、15BP。

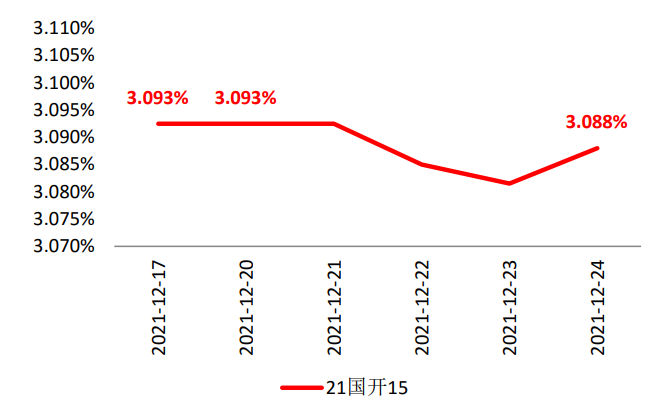

图:国开债10Y现券收益率

单位:% 数据来源:wind,截至2021.1.25

单位:% 数据来源:wind,截至2021.1.25债市策略

政策方面:央行官员在新闻发布会上的讲话中,提到了“信贷塌方”的说法,使得市场对于截至目前的“宽信用”效果产生了疑问;叠加有外媒报道称,1月上旬信贷投放弱于去年同期,于是进一步加强了“宽信用”暂未见效,需要进一步加大“宽货币”力度的预期。

基本面方面:上周公布了2021年最后一期经济数据,其中工业增加值数据表现稳定,与此前出口数据的良好表现较为一致;后续直到3月份之前,统计局的系列统计数据将进入真空期,而PMI数据可能受到春节时点因素的扰动,因而参考性最强的数据或为央行的信贷及社融数据。

流动性方面:今年1月从中旬开始央行即加大流动性投放,MLF加量续作,OMO方面也保持每天1000亿以上的投放力度;叠加货政司长上周“促进债券利率下行”的表态,使得债市投资者对于春节前资金面稳定的信心较高。

后市展望

利率债方面:综合来看,上周央行的降息操作与新闻沟通,使得债市投资者热情迅速升温,收益率较快下行;当前在“宽货币”与“宽信用”之间,市场焦点集中在了前者,而对后者则选择性的忽视;后续要关注1月信贷投放情况,如果并未出现明显的“塌方”情况,则可能对债市情绪形成降温效果;市场策略方面,在流动性保持宽松的环境下,收益率大幅上行的可能不大,但在累计下行幅度较大后,需防范收益率的短线反弹风险。

信用债方面:城投债方面,坚持区域优先,回归经济、财政实力较强的区域,回避高负债率及失信区域,关注一级发行、二级折价交易及估值波动风险,此外,关注地产风险对城投的传导;产业债方面,关注房企信用事件发酵影响,并加强对相关房地产产业链企业的信用资质变化观察。

可转债方面:股市成长领跌,乐观点看,估值压力释放、美债收益率阶段性触顶,成长风格大幅杀跌空间可能相对有限,部分成长股业绩估值匹配度已较好。但节前还是以稳为主,防止情绪线性外推的情况发生,所以风格上“稳增长”仍是阶段性主线。转债未来一周继续关注稳增长+低估值。

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。