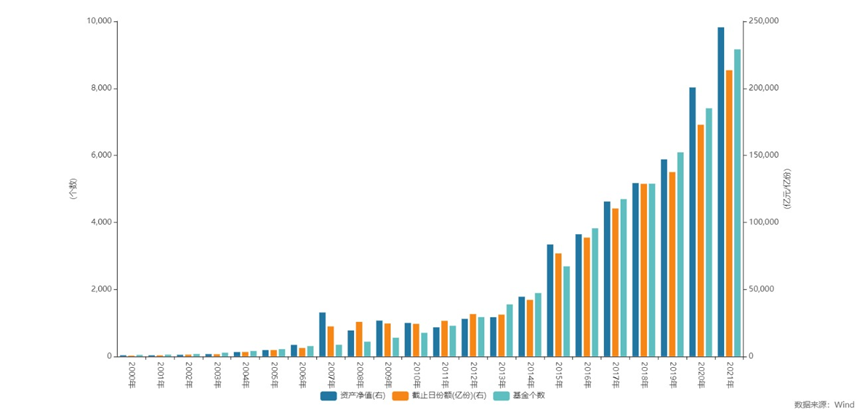

回顾过去的一年中,市场经历了“你方唱罢我登场”的板块极致分化。在新能源、元宇宙概念迎来高光时刻之余,港股和A股部分蓝筹及低估值板块也遭遇了至暗时刻。但整体来看,市场对于公募基金的关注度也达到了前所未有的新高度。根据Wind数据显示,截至2021年底,全市场公募基金总数已超过9000只,资产净值总规模更是突破了24.5万亿。

在经历了如此跌宕起伏的一年后,2022年开年首周,在景气赛道剧烈调整的情况下,A股主要指数单边下挫。面对连续数日的“跌跌不休”,市场开始担忧春季躁动已逝。在“春季行情”一致预期落空的背景下,市场情绪一度到达了冰点,基金发行也持续遇冷。回想起去年同期市场爆款频出,多只新发基金一日售罄、纷纷配售的壮观景象,好像一去不复返了。

那么,基金发行受阻是不是就意味着基金的配置价值也同步降低了呢?

当然不是!其实这个时候正是布局的好时机。回溯历史,基金发行降至“冰点”的情况也时常出现。我们不妨以某一段时间区间内基金发行规模出现显著下降作为基准,寻找基金的发行“冰点”期。

(数据来源:Wind,2021.12.31)

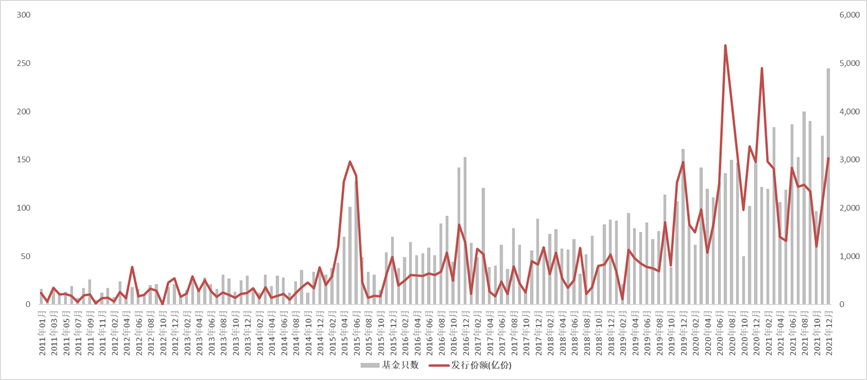

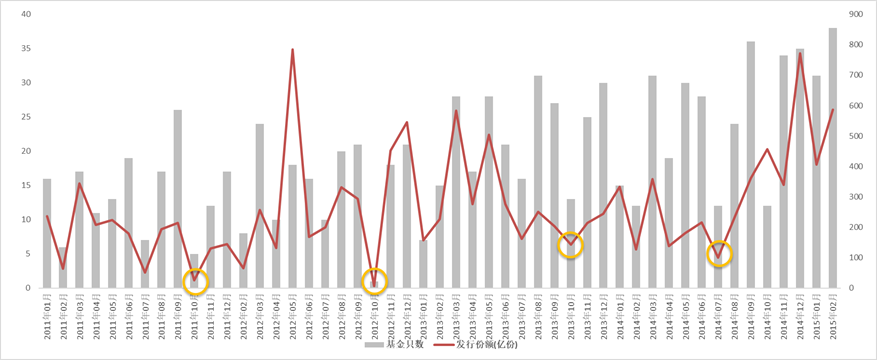

从近10年公募基金的发行情况来看,基金发行规模的第一个小高潮出现在2015年2月,自那时起全市场公募基金的发行规模有了显著的提升,因此我们将2015年2月作为分界点,将前后分为两个时间周期来看。(为方便计算,如果同一年有多个月份的基金发行明显下降的情况,我们在这里只取基金发行份额最少的月份作为“冰点”期。)

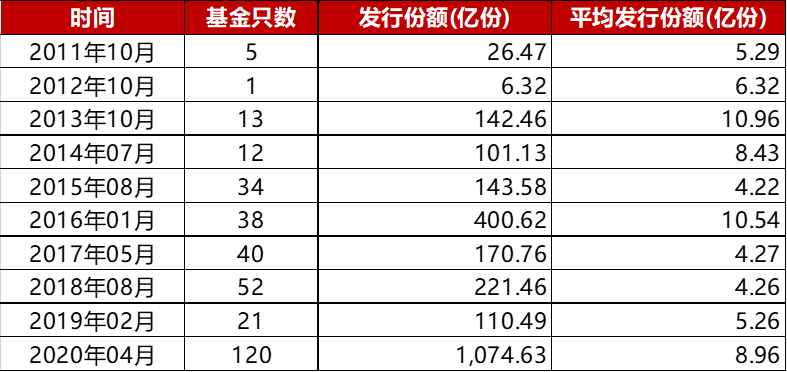

2015年2月之前,基金的发行规模出现明显下降一共有4次,分别出现在2011年10月、2012年10月、2013年10月和2014年7月。

(数据来源:Wind,2021.12.31)

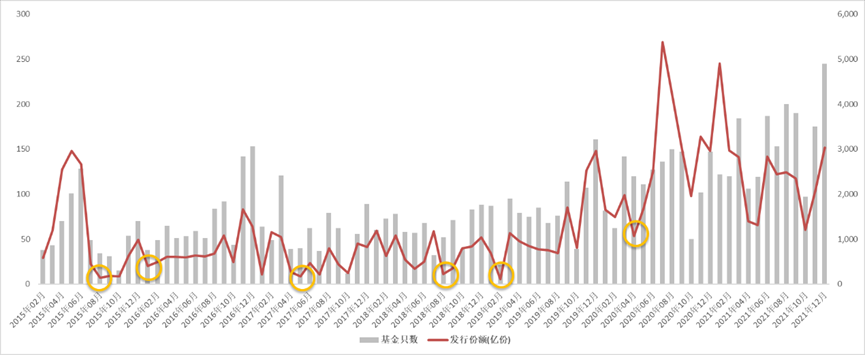

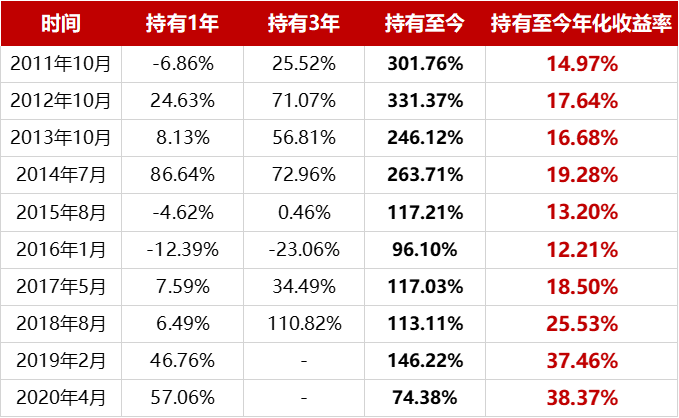

2015年2月之后,基金发行规模出现明显下降有6次,分别是2015年8月、2016年1月、2017年5月、2018年8月、2019年2月和2020年4月。(2021年10月至今未满6个月暂不计入)

(数据来源:Wind,2021.12.31)

这10次的基金发行“冰点”期如下:

(数据来源:Wind,2021.12.31)

那么,假如我们每次都在发行“冰点”期买入基金,收益将会如何呢?

我们以普通股票型基金指数为测算指标,模拟测算在历史上10个基金发行“冰点”期当月首个交易日买入并持有一定时间的收益如下:

(数据来源:Wind,截至2021.12.31。区间涨跌幅=[(区间最后交易日收盘价-区间首个交易日前收盘价)/区间首个交易日前收盘价]*100%,区间收益率(年化)=[(1+区间收益率)^(250/交易日天数)-1]*100%)

通过上图可以看出,在10个基金发行的“冰点”期,买入基金并持有1年以上,有7个时间段均为正收益,即盈利概率为70%;买入并持有3年以上,盈利概率则提高至87.5%;当买入并持有至今,正收益概率则为100%!并且买入持有至今的年化收益率均超过12%。由此,从绝对值上看,在基金发行“冰点”期选择入场布局并长期持有,最终很有可能获得令人满意的回报。

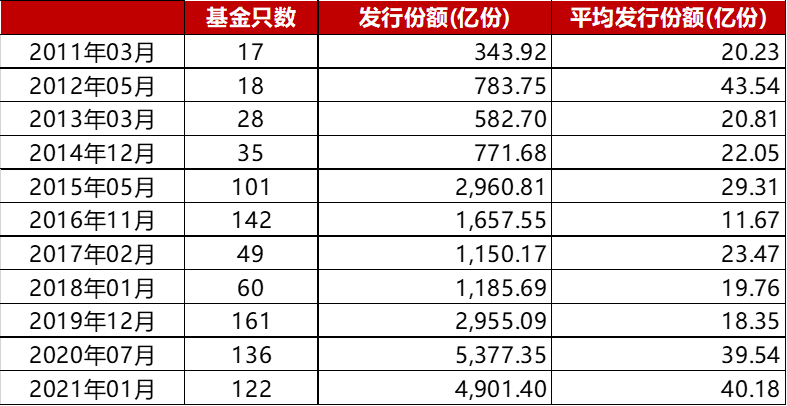

尽管从上述分析可以初步判断出基金发行的“冰点”期入场布局可能是不错的选择,为了验证我们的想法,我们还需要假设另一种情况:假如在市场情绪高涨的“沸点”期入场,是否会导致不同的结果?根据同样的规则,我们筛选出了历史上基金发行的阶段性“沸点”期:

(数据来源:Wind,2021.12.31)

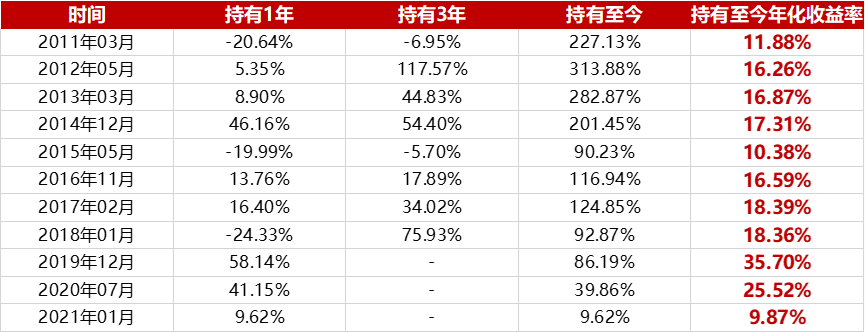

以下是在这些阶段性市场热度较高的时间段买入并持有一定时长的表现:

(数据来源:Wind,截至2021.12.31。区间涨跌幅=[(区间最后交易日收盘价-区间首个交易日前收盘价)/区间首个交易日前收盘价]*100%,区间收益率(年化)=[(1+区间收益率)^(250/交易日天数)-1]*100%)

似乎也没有很差对不对?即使是在几个市场情绪高涨的时间点入场,持有至今也均为正收益,年化收益也都超过了9%。

然而,当我们将同一年的“冰点”期与“沸点”期的入场收益情况进行对比时不难发现,“冰点”期入场的收益还是显著高于“沸点”的。

其实从过往的市场表现不难看出,基金发行的规模和A股的走势有着很强的正相关性,我们在之前的《那些在市场高点买基金的人,后来都怎么样了》一文中,关于投资者不幸买在了市场高点的情况有过类似的表述。每一次基金发行的“沸点”都对应着指数的高点,这背后的逻辑其实就是普通投资者一系列频繁交易、追涨杀跌的情绪化操作。这种情况甚至成为了基金行业的宿命,就是好做的时候不好发,好发的时候又不好做。

面对基金发行的“冰点”和市场的阶段性下跌,有人看到的是机会,有人看到的是风险,一些相对专业的投资者甚至会将基金的发行规模视为一个逆向操作的情绪指标。但归根结底,投资还是要立足长期。拉长时间维度来看,通过坚持定投和长期持有的方式,力争在投资中规避那些错误的操作行为。如果你还是无法克服追涨杀跌的短期诱惑,不妨选择持有期的产品,能够有效降低情绪化操作给收益带来的损耗,同时解决基金收益≠基民收益的问题。我们虽然无法预测未来的市场究竟还会不会继续下跌,但显然现在还不属于“沸点”。既然还算是个不错的入场时机,与其左思右想,不如即刻入场,然后把一切交给时间。

基金有风险,投资需谨慎。本文内容仅供参考,在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金净值会因为证券市场波动等因素产生波动,投资者需根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品并详细阅读产品法律文件。基金投资策略、投资范围、基金经理等相关信息,可前往银华基金官网的信息披露板块查询了解。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。