记者 | 杜萌 杜薇

编辑 | 宋烨珺

1

在投资界,一直有句老话:一位没有经历过3-5年完整市场周期的基金经理,是不成熟的;一位没有经历过市场毒打的基金经理,也是不成熟的。因此,机构和资深基民在挑选基金时,更偏爱那些有着十余年资金管理经验的老将。

但在今年,情况发生了天翻地覆的变化。朱少醒、董承非、邬传雁等十年老将仍深陷沼泽,业绩欠佳。

与之相反的是,前海开源崔宸龙、宝盈基金肖肖、大成基金韩创、交银杨金金等基金经理脱颖而出。截至12月27日,上述基金经理今年以来的业绩均超过70%,其中崔宸龙管理的两只基金更是净值翻倍,摘得年度冠军近在眼前。

老将跌倒,新手吃饱。

这些担任基金经理平均不足5年的新生代,今年为什么那么牛?是初生牛犊不怕虎,还是梅花香自苦寒来?界面新闻尝试从基金经理的从业经历、投资风格、所属的公募投研文化等多个方面进行解读。

从业经验:今年前十名,7位投资经验不足5年

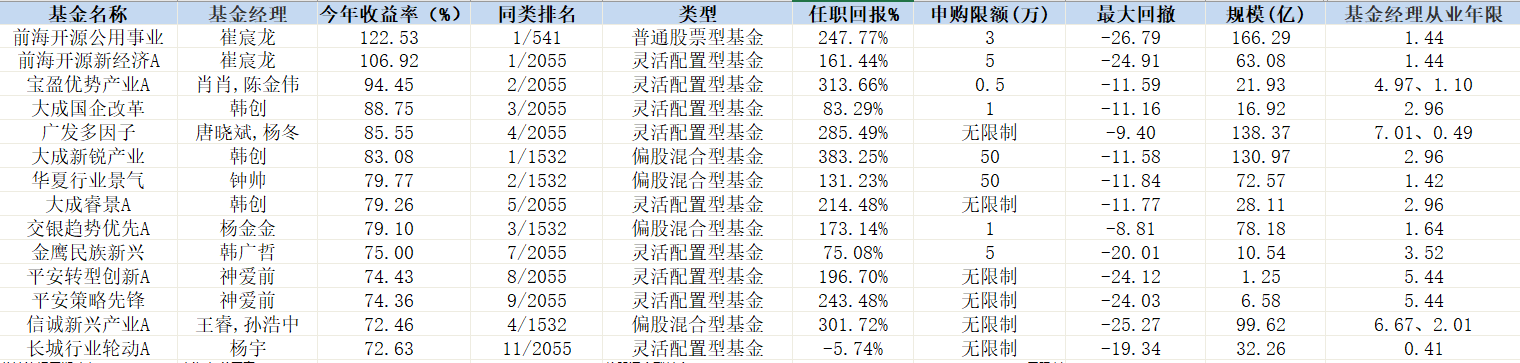

Wind数据显示,截至12月27日,今年以来业绩排名前10位的基金经理,共管理14只基金。其中仅有广发基金唐晓斌、平安基金神爱前、中信保诚基金王睿三位担任基金经理的年限超过5年,其余均在5年以下。

表:新生代基金经理管理的业绩排名前14只基金明细来源:Wind 界面新闻研究部

如目前排名第一的崔宸龙,是美国西北大学和新加坡南洋理工大学联合培养的博士,专业为材料学和工程。2017年加入前海开源基金,曾任权益投资部研究员,2020年7月开始担任公共事业的基金经理。截至12月27日,他担任基金经理的年限仅仅1.44年。

大成基金韩创,曾在2012年6月至2015年6月担任招商证券研发中心研究员,随后加入大成基金,担任研究员;2019年10月开始担任基金经理,至今担任基金经理的年限为2.96年。

因为净值不断向上、回撤小,而被基民称为“画线派选手”之一的杨金金,曾担任长江证券研究部高级分析师,华泰柏瑞基金研究员;2017年加入交银施罗德,担任行业分析师,2020年5月开始担任基金经理,至今有1.64年。

投资年限最短的是长城行业轮动的杨宇,自2016年加入长城基金,从研究员做起,今年7月30号才开始担任基金经理。虽然长城行业轮动今年以来回报率高达72.63%,但杨宇任职以来的回报仅为-5.74%。

高学历背景、从研究员一步步做起,最终成为百里挑一的基金经理,已经是新生代基金经理的标准成长模板。

“随着公募行业的逐渐规范,现在基金经理的上升路径都差不多,都是从研究员做起,逐步升为基金经理助理,最后再独挡一面。”百嘉基金副总经理、资深基金评论人士王群航表示,但亲自管理资金和做研究员还是有很大的不同。

王群航表示,自己在招聘时,遇到过不止一位来应聘基金经理职位的人,自视很高,大言不惭:“给我资金,我来管理;投资简单,数据排名,选出好票,买入持有;要长期考核,至少5年以上……”,对此,王群航表示,自己的回答也很直白:“只要你能够用业绩说服投资者,只要你能够保证基金规模稳定,管理费收入首先可以覆盖你自己的成本。”

“如果把一只基金比作一盘佳肴,那么研究员就像是对每一种食材进行精挑细选,去芜存菁,然后呈现到基金经理的面前。基金经理的角色更加关键和重要,他要根据市场、食客、食材的不同特征,对食材进行烹饪,通过火候、酱料的搭配,最终变成一盘佳肴。”中欧基金曾在一则宣传片中如此阐释各个角色的功能和区别。

风格迥异:崔宸龙不注重回撤,肖肖画风突变,杨金金喜欢挖掘小众冷门股

成长路径相同的情况下,分析上述基金经理的代表作,从季报、半年报、年报的个股持仓和投资策略中,能窥见他们各自的投资风格和喜好。

表:崔宸龙接手前海开源公共事业以来持仓变动(标红为新进重仓股) 来源:基金公告 界面新闻研究部

自崔宸龙2020年7月份接手前海开源公共事业以来,对基金进行了大手笔的调仓。去年三季度,他将此前基金经理重仓的交运、周期股票大换血,转押光伏和锂电池。在每一次的季报中,他都强调“整个人类社会目前处于能源革命的重大转折点上,在重大的历史机遇面前,长期看好新能源运营企业的中长期投资机会。”

虽然均是重仓新能源企业,但是每个季度的前十大重仓股中仍有较大变动。今年三季度,该基金从光伏板块转向了港股和绿色能源、电力等个股。Wind数据显示,前海开源公共事业去年下半年持仓换手率为195%,今年上半年为146.23%。

在前海开源2022年投资策略会的直播中,崔宸龙坦言,自己更关注长期科技升级方向带来的投资机会。在长期的科技革新面前,自己会忽略潜在的估值风险。Wind数据显示,虽然今年他管理的两只基金均业绩翻倍,但期间最大回撤分别达到了26.79%、24.91%,同样位居前十只基金的首位。

相比崔宸龙的坚定看好新能源,宝盈基金的肖肖却在今年实现了“船小好调头”。肖肖自2017年1月7日开始接任宝盈优势产业混合。从各季度的重仓持股来看,宝盈优势产业在2017年-2020年重仓在地产、白电、白酒、养猪、煤炭等估值较安全的板块。在2020年报中,肖肖表示,基金在板块选择上依旧坚持选择稳定成长或者高景气的细分行业,主要持仓集中在白酒、农业、食品等行业。

表:肖肖接手宝盈优势产业以来持仓变动(标红为新进重仓股) 来源:基金公告 界面新闻研究部

而到了2021年,基金的持仓风格画风突变,前十大重仓股占比从80%突然下降到30%,持仓变得分散。对此,肖肖表示,基金将关注科创板、创业板的“真科创”公司、具备“降维打击”属性的公司。从板块来看,持仓板块分布在石化、电子、医药生物、机械设备等多个行业。

再以回撤幅度最小的交银趋势为例,杨金金自2020年5月接任该基金以来,任职回报率为174.52%,其中今年回报率为79.1%。

表:杨金金接手交银趋势混合以来持仓变动(标红为新进重仓股) 来源:基金公告 界面新闻研究部

去年二季度,杨金金在接手后对交银趋势混合进行了大换血,逢高减持了前期重仓的食品饮料板块,转而在电子、建材、机械设备、基础化工等板块挖掘冷门股。在二季报中,杨金金表示,在当前的社会分工高度细分的环境下,需要跳出传统的行业分析框架,在主流赛道之外,寻找社会变迁带来的细分行业机会,在大量的低估细分行业中掘金。Wind数据显示,交银趋势2020年下半年换手率为295.73%,今年上半年换手率为209.4%。

新生代凶猛:行业怎么看

带着“初生牛犊不怕虎”的闯劲儿,新生代基金经理正在以灵活变动的投资风格,俘获基民的心。那么对于今年新生代基金经理的满堂红,业内如何看待?

“我在年初调研基金经理发现分歧特别大,就觉得今年基金业绩的方差一定特别大,但是真的没想到能这么大,最高收益120%+,最差的接近腰斩。业绩好的都是年轻人,而老将们都是看着流口水但又不敢重仓。”财经大V“北落的师门”表示,“这种感觉就好像,你作为吃瓜群众围观了华山论剑,对各门派长佬膜拜不已。第二年你又兴冲冲去围观,结果上山路上躺满了尸体,东邪西毒南帝北丐依次倒在血泊中,四周枯枝败叶,苍蝇乱飞。等你走到山顶,发现正在激烈厮杀的全是年轻生面孔,直觉告诉你里面有郭靖,但你却猜不出是谁。”

但也有业内人士表示,新生代基金经理能否脱颖而出,除了今年极端分化的行情外,还和公募自身的投研文化相关。“有些头部的公募讲究价值投资,比较注重风格一致,所以你看它旗下的基金经理投资风格、重仓的个股都比较一致,不会出现短期内将重仓股全部大换血、风格漂移的情况。”

上述人士认为,反观有些规模小一点的公募,在内部督查把关没有那么严格,给予基金经理的自由度更大一点。所以基金经理可以在接手后按照自己思路,将基金整个风格大换血,如果规模比较小的话,就是船小好调头,容易获得短期的超额收益。

2020年火爆全网的“诺安蔡公子”,也让不少公募第一次感受到了基金经理高知名度带来的流量红利。

“现在全市场有9000多只基金,同质化非常严重,尤其是主动权益类基金,如果没有知名的基金经理,那么首发保成立都很难。所以很多公司也想开了,与其默默无闻,不如让基金经理放手一搏,成名后规模上去了,对公司总归是好事情。”某资管规模过千亿的公募人士表示。

不过,在接受界面新闻记者采访时,多家公募对此表示了否认。“公司着力于建设研究、投资、交易和金融工程团队的‘分享式’投研文化,即在一致的理念与方法、共同遵守的流程、共用的信息平台基础上的投研文化。” 宝盈基金相关人士表示,公司的投资人员、研究人员和金融工程 师一起对股票备选库进行筛选,并对模拟组合进行风险调整,对客户的业绩负责。

“我觉得最重要的还是基金经理个人对行业的思考。因为他本身就是学新材料的,可能对整个行业的上中下游都非常熟悉,用业内的话说就是降维打击。公司的股票备选库里面有上千只个股,为什么能选出这几只进行重仓,还是基于他自己对整个产业链的独特见解。”前海开源方面对界面新闻解释。

规模暴涨,基民还能追高买吗

业绩优秀的新生代基金经理,今年规模均已经出现了暴涨。以崔宸龙管理的前海开源新经济为例,该基金规模已经从崔宸龙接手前的0.51亿元,迅速增加到三季度末的63.08亿元;前海开源公共事业规模也从接手前的0.13亿元,飙涨至三季度末的166.29亿元。

再以交银趋势混合为例,基金规模从接手前的5.91亿元,增加至三季度末的78.18亿元。

规模在短时间内迅速扩大,让不少业内人士担心投资策略的规模容量问题。“一些年轻的基金经理,管理的资金规模比较小,所谓船小好调头,可以通过高换手率的波段操作,获取超额收益。但随着管理规模的逐渐扩大,高换手率的调仓策略将会失效。这就是业内常说的规模是业绩的敌人。”前海开源首席经济学家杨德龙表示。

那么基民能否追高买入上述基金?盈米基金研究院研究总监邹卓宇分享,在基金产品选择上,他更建议个人投资者通过配置多个基金产品、构建组合的方式进行投资。构建组合上,可以分散配置一些投资理念、持仓风格不同的基金经理,降低收益的波动,优化持有组合的体验。

在具体的基金产品选择上,邹卓宇建议,需要优先关注基金经理的选股能力和中观行业调整的能力,选股能力强的基金经理在不同的市场行情下均能获取一定的超额收益;行业调整能力则能减少组合波动与回撤。基金经理的选股能力可通过基金经理持有单个行业个股对比对应行业指数的超额水平来比较,行业调整能力可以通过基金经理历史行业调整频率与成功率来综合评估。

今年一部分新生代基金经理业绩一骑绝尘,是江山代有人才出,各领风骚数百年,还是受益于市场分化的极致行情,昙花一现?时间将会验证,让我们拭目以待。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。