校对:方杰锋

1/6

分歧——一致

有一句话,叫“买在分歧”,但有买必有卖,那些“卖在分歧”的人,错了吗?

分歧就是有人看好,有人不看好,体现在走势上,就是盘整、震荡,涨上去就有人卖,跌下去就有人买,互道一声SB,成交量越大,说明分歧越大。

当然,成交量萎缩,并不代表分歧解决,而是代表在当前价位(注意这个前提),大部分看好者都已买入,大部分持有者都不再看空——这仍然是一种分歧,是分歧到了极致的表现。

最极致的分歧状态,就是在底部的“遇利空不跌”,在高位的“遇利好不涨”,分别代表在当前价位(注意这个前提),大部分持有者都已充分预期到此利空,而场内资金也已不再关注该公司有什么利好。

有“分歧”,就有“一致”。

所谓“一致”,是指由于财报、经营管理动态、市场数据等等新的信息,验证了多空其中一方的预测,另一方愿赌服输。如果是验证了利空,看好者卖出,会造成股价持续下跌,如果是验证了利好,看空观望者买入,造成股价持续上涨。

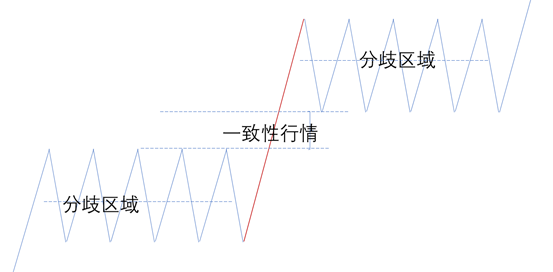

“一致”状态会造成的趋势性行情,包括单边上涨下跌和震荡上涨下跌两种,代表市场从“分歧”到“一致”变化的剧烈程度,很多基本面的信息是逐步明朗的,因此在走势上体现出一浪一浪的震荡上涨和下跌。

最典型的一致性行情就是“净利润断层”,即财报公布后出现跳空缺口的股票。“缺口”下的运行平台,代表之前市场的分歧,“缺口”代表分歧消除,“缺口”以上是一段“一致性”走势。所以,“净利润断层”代表最佳买入点。

研究投资机会,重点就是研究分歧,搞明白看好者的逻辑是什么,看空者的理由又是什么。“分歧——一致”的模型,就是在分歧中寻找买入机会,通过“一致”的持有来实现利润,或及时认错,减少亏损。

在投资实践中,我喜欢把分歧分为三类:估值分歧、景气度分歧和逻辑分歧,它们代表不同的机会和投资方法。

2/6

估值分歧

估值分歧是指各路投资者对板块或个股的景气度和逻辑认识比较统一,但部分投资者对估值有质疑,开始将部分仓位调到更具性价比的板块或个股上。

以茅台为例,在大部分情况下,股价的波动都是估值分歧,这是因为茅台的基本面太白了,首先可以排除逻辑分歧,如果说前几年大家对高端白酒的周期性还有一些分歧的话,那到了2020年,投资者已形成“周期基本消失”的一致性认知了——这个“一致性”正是2020年茅台上涨行情的驱动力。

其次也可以排除景气度分歧,市场基于一批价的白酒高频数据进行景气度判断,茅台偶尔的波动并不持续、且不超预期,只是噪音,无法构成景气度分歧。

排除逻辑分歧和景气度分歧后,可知茅台的市场分歧都是估值分歧,无非是有人认为40倍合理,有人认为45倍合理。这种分歧,通常不会造成大顶,因为跌下去后,分歧会越来越小。

那么,“估值分歧”是如何消除的呢?有两种方法:

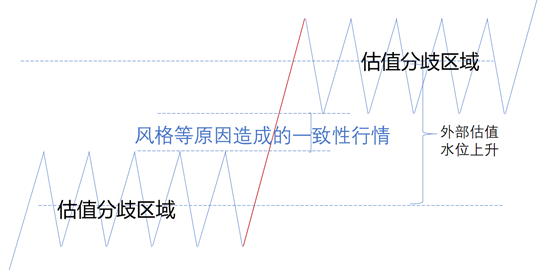

第一种是市场风格偏好和风格偏好的变化导致的“一致性”。

如果市场偏好消费、高确定性、蓝筹白马等等风格,之前认为45倍太贵的投资者,开始觉得45倍也合理,导致价格向上的“一致性”,其估值分歧就会在高估值区间获得平衡;如果市场偏好科技制造周期、小票黑马等等风格,之前觉得40倍太便宜的投资者,忽然发现40倍有点贵了,导致价格出现向下的“一致性”,其估值分歧就会在低估值区间获得平衡。

而市场风险偏好影响整体市场估值水平的因素,体现为指数整体上涨带动个股估值上涨。

第二种是景气度的变化导致的“一致性”。

比如近期,茅台有传言要涨价,加之明年的产量也会增长,导致对景气度的预判上升到20%左右,使得原来觉得茅台估值高的投资者,也认可了当前的估值,从而获得向上的“一致性”。

所以,高景气度板块在出现估值分歧后,会出现震荡向上(而非平向)的平台,这是因为景气度兑现造成的外部估值水位上升。

3/6

景气度分歧

景气度分歧是指各路投资者对板块或个股的逻辑认识比较统一,但部分投资者认为高景气度无法延续,调出仓位寻找新的机会。

当前市场最典型的景气度分歧是投资者对锂电池和光伏板块的分歧。

首先可以排除这两个板块的逻辑分歧,电动车渗透度没有到顶,双碳政策没有改变之前,投资者对这两个行业的逻辑认知都不会有本质的变化。

但在这两个板块2022年的高景气度能否持续的问题上,市场出现了分歧。

先看光伏。看空景气者认为,绿电上网有很多技术问题,各地装机更多是为了完成政治任务,而非市场行为,中央工作会议纠偏“碳冲锋”,必然打击地方政府的政绩需求,加上产业链在2022年开启降价潮,导致下游的观望情绪浓重。

而看多景气者认为,今年光伏装机不及预期,是因为上游硅料价格暴涨导致光伏建设成本居高不下,中游为了对抗而减产,产业链博弈严重。所以历史上,光伏十年倒有九年降,降价才是真正利好,让下游有装机驱动力,加上绿电政策更加细化、更加科学,明年将是光伏景气度的大年。

而锂电池的市场分歧集中在下游需求量,国内电动车渗透率明年的提升空间、欧洲补贴退坡后的影响,以及美国电动车政策的执行力度与进度。

景气度投资的依据是产业数据,但对数据的解读,却总是产生分歧。

以培育钻石为例,印度裸钻进出口额一直是验证景气度的重要数据,而11月数据环比下降,不及预期,是近期培育钻石板块高位回调的重要原因。但此数据的解读是有分歧的,一个分歧是正常的消费淡旺季的波动,另一个分歧是印度在钻石加工产业链上地位的下降导致此数据的代表性下降。

景气度分歧比估值分歧持续时间长,波动范围大,因为证明或证伪景气度,需要一定时间,直到有了新的数据或财报,市场才会选择“一致性”行情的方向,一旦形成预期,“一致性”行情的力度也更强。

特别是,高景气板块一旦景气反转,“一致性”行情向下,即便逻辑不破,其跌幅也是非常惨重的。立讯精密、海天味业、景气度反转后,逻辑未变的前提下,最高都有50%的跌幅。而高景气板块即使景气度持续,其向上的“一致性”行情,以平台的中间价算,一般也只有30%的上涨空间,涨跌空间是完全不对称的。

所以,高景气度板块的投资,只有在景气度分歧造成的震荡区间的底部买入,才有合理的赔率。

此外,景气度分歧都是建立在市场数据,以及对市场数据的预期和解读之上,市场数据越高频(比如白酒、调味品、电商等等),其景气度分歧造成的波动越细碎,越随机;市场数据越低频(大部分缺少公开数据的细分产品),其景气度波动越剧烈,时间也拖得越长。

4/6

逻辑分歧

逻辑分歧是部分投资者认为板块和公司的成长逻辑有可能变化,这是对长期成长股挑战最大的分歧。一部分投资者在看不清楚时,也会选择离场。

军工行业今年就处于典型的“逻辑分歧”阶段。

即使是看空者,也认为在经济衰退期,军工是少有的能保持高景气度的行业,但对于这个行业的长期逻辑,多空双方却有着截然相反的看法。

看空军工长期逻辑者认为,和平发展年代,军工行业的需求长期看没有持续性,且行业只有一个大客户,受制于财政收入增速长期下降;集采降价压力不亚于医药。

看好军工长期逻辑者认为,在中美长期对抗的大趋势下,军工的逻辑不在于全行业,而是航空航天导弹等部分赛道的装备升级,这是一个至少三年以上的长期逻辑;军工行业的招标走向市场化,集采降价能够做到以量补价,与医药集采“二桃杀三士”完全不同;加之部分军工企业进行国企改革,资本市场空前重视;部分企业还有明显的“军转民”的长期逻辑。

有逻辑分歧的行业,即使保持高景气度,其股价也常常处于大幅震荡中,因为很多持有者并不长线看好,稍有风吹草动,就会杀跌出局。比如军工一季度因为部分主机厂业绩不及预期而发生的暴跌。

这种大幅震荡走势,又产生了“反身性”,使得大量趋势投资者和高杠杆资金参与这些行业,加强了其“渣男”特征。

很多长期印象不佳的行业,比如风电、半导体、种子、部分资源品,即使其逻辑发生大的变化,在一开始很长的一段时间里,投资者也会对此熟视无睹。所以,逻辑分歧会引发股价一年以上的大级别盘整,至少三季以上的超预期财报才能解决分歧,给看多的大资金慢慢增持的机会。

可只要达到四个季度的高景气,看多者的力量就会超过临界点,空间往往都是一倍起涨。这种机会发生在2019年上半年的白酒,下半年的锂电池,2020年上半年的免税,下半年的光伏和今年上半年的资源股,小盘股,下半年的风电和绿电。

逻辑分歧虽然获利空间大,但是风险也大,因为大家看到的都是同样的事实,你凭什么认为你是对的?最容易亏大钱的,并不是看不懂的地方,而是投资者深信不疑的东西。

所以对于逻辑分歧的机会,我们可以有自己的立场,但是不要过于坚信自己的判断,而是分成几个景气度分歧的投资时段,控制好仓位,分别决策。

5/6

分清主要分歧和次要分歧

估值分歧、景气度分歧和逻辑分歧常常是同时出现,纠缠在一起,投资决策前必须要分清楚主要分歧和次要分歧。

前面通过排除法,认为目前的高端白酒是估值分歧,光伏和锂电池是景气度分歧,培育钻石也是景气度分歧,军工属于逻辑分歧。

但个股的案例就比较复杂了,以中远海控为例。

一般周期行业龙头,最大的逻辑分歧往往是周期性有没有被弱化?因为不同周期性给出的估值完全不同,但所谓的周期强弱化都是事后才能确认的,我们现在能够考虑的,只有景气度的延续程度,就是景气度的分歧。就当前的景气度而言,公司在估值上反而没有什么分歧,无论从哪个角度来看,都不算高,而且在前面两个问题没有看清之前,估值也讨论不出来。

理解了这三层分歧之后,你会发现当前投资的核心还是景气度分歧:跟踪更紧密的投资者,认为长协价落地,景气度至少延续到2023年,但更看中全球经济活动恢复的,认为一旦“堵港”问题缓解,就算有长协价,高运费也不可能实现。

这才是影响当前股价的核心分歧,景气度的分歧,最终的消除是向上还是向下,何时出现,向上和向下的空间大致是多少,你的投资决策都应该建立在这个判断之上,而不是估值如何,周期性如何等次要问题和无法回答的问题。

6/6

基于“分歧——一致”的两种投资方法

任何一家公司的基本面总是从一个分歧走向另一个分歧,其股价的运行也是从一个平台走向另一个平台,其间的“一致”造成了运行区间的变化,向上或向下。

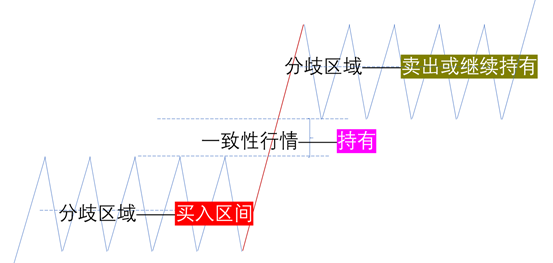

基于“分歧——一致”的投资,有两种最基本的方法:

方法一:买在分歧(看多方),耐心持有,等待一致,卖在新的分歧(看空方)

这是价值投资最经典的方法,当市场处于分歧状态时,如果你是看多的一方,就可以制定一个买入计划,可以单笔,也可以分笔,但都是在分歧状态下买入,等待基本面看多逻辑的兑现,股价用一致性的走势实现利润。

当公司进入新的分歧时,你需要重新检视自己看多的逻辑是否有变化 没有就继续持有,有,就卖出,完成这一笔投资。

方法二:关注在分歧(看多方),重仓在一致,卖在新的分歧(无论看空看多)

此方法与第一种有二个不同:

第一个不同是加仓点的不同:方法二在市场分歧状态时,并不急于买入,而是等待市场进入“一致性”时,第一时间快速加仓。

第二个不同是进入“新分歧”的应对不同,方法一要视逻辑是否变化而决定卖出还是继续持有,方法二只要是分歧,就要卖出,即不参与盘整走势。

第二种类似于趋势投资中的“突破战法”,只是它的选股不看图,而是基于基本面,只有买点和卖点要结合图形判断。

这两种方法各有优劣:

1、资金效率与获利空间的取舍:方法二是为了提高资金利用效率,但它也会让持有成本变高,利润空间被压缩,当市场进入一致状态时,其股价往往已经从前一个区间震荡的中间价位算上涨了20%以上。

而方法一有充足的时间和空间逢低买,成本更低,通常可以吃到一波上涨的完整涨幅,至少是方法二的两倍以上。它的缺点是不知道市场还要分歧多久,资金效率无法控制。

2、仓位:方法一有充分的时间上仓位,而方法二,资金量大的投资者,仓位往往上不去。

3、方法二还要解决一个问题,如果是假突破,又回到震荡区间,是坚持割肉不参与分歧,还是索性变成加仓的机会?这也是方法二要面对的选择。

股票大势,分久必合,合久必分。市场大部分时候都处于分歧状态,小部分时候处于一致状态,价值投资者最主要的工作,研究分歧、判断分歧、等待分歧的结束,要么长期持有,要么长期关注并做好出击的准备。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。