原标题:今年以来195次出手 参与金额212亿 财通基金不负“定增王”名号来源:财通基金

定增新政推出次年,市场对定增业务似乎保有更高热情,更多外资机构、知名公募大佬开始进入这一市场“淘金”。据财联社11月25日报道,财通基金以今年以来195次出手、参与金额212亿元,名列定增市场第一。

财联社报道:

11月多笔大额定增上市

据财联社报道,进入11月,多笔大额定增上市。比较历史数据,今年的平均单笔定增融资额或较去年有所下滑。行业方面,材料等赛道为定增融资的主要参与者。

统计今年以来各大机构参与A股增发的情况,据Choice数据显示,财通基金以195次名列第一,累计获配投入资金212亿元。紧随其后的是头部QFII UBS AG。(数据来源:choice,2021.1.1-2021.11.24)

另据Wind数据,今年11月的月度增发融资总额较之前数月有明显飙升,有三笔募资超百亿的定增相继上市。(数据来源:wind,2021.11.1-2021.11.24)

数据来源:Wind ,2020.12.1-2021.11.24

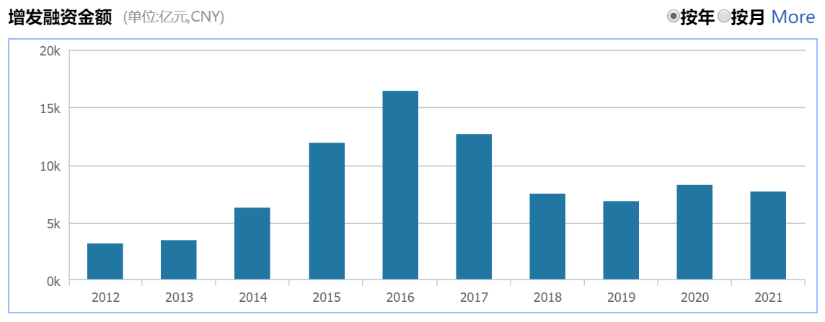

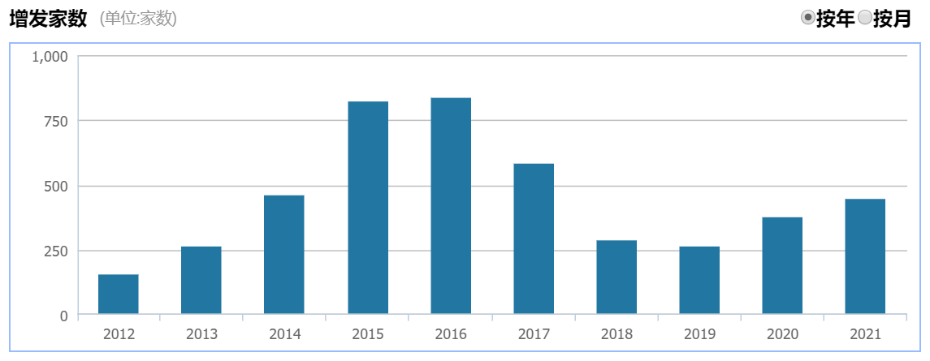

然而,对比历史数据,截至发稿,今年以来的定增融资金额与去年基本持平,增发家数方面却有明显增长,这意味着单笔定增融资金额较去年有所下滑。

数据来源:Wind,2012.1.1-2021.11.24

数据来源:Wind ,2012.1.1-2021.11.24

行业方面,材料、资本货物、技术硬件与设备、半导体等是参与A股定增的主要赛道。相较之下,能源、电信服务、医疗保健等赛道的定增较少。

企业性质方面,民营企业融资金额占比近39%,央企占比近29%,地方国企占比24%。

数据来源:Wind,2021.1.1-2021.11.24

财通基金最新定增观点:

“优质”项目明显增加,挑选空间更大

1、定增供给:“优质”项目明显增加,挑选空间更大,总发行量明显提升。

定增新规以后,2020年发行的竞价项目为245个,高于2018、 2019年两年之和的224个。2021年内竞价定增项目供给进一步加快,截至11月24日已发行311个竞价定增标的,加速超越2020同期水平。项目供给加大,在一定程度上为定增市场创造了更具吸引力的投资性价比。这一点符合我们在年初对定增市场的前瞻与预判。

数据来源:wind数据,2018.1.1-2020.12.30;财通基金统计的市场全量数据,2021.1.1-2021.11.24

2、定增投资收益表现:今年可期!

在今年风格多变的震荡行情中,定增投资策略整体的折扣率表现较去年更加突出。目前,2020年发行的新规竞价定增项目全部解禁,整体的平均解禁收益率为16.61%,整体平均折价率16.23%。相比之下,2021年以来截至11月24日的整体折价率17.81%更胜一筹,今年以来定增投资整体的收益表现值得期待!

数据来源:wind,2020.1.1-2020.12.30,财通基金统计的市场全量数据,2021.1.1-2021.11.24,解禁收益率=解禁日股价/定增发行价-1,我国股市和定增市场时间较短,历史业绩仅供参考,不代表未来市场表现,不构成任何投资推介。

3、定增投资策略:倾向于通过组合投资、定增量化对冲两种策略参与定增市场。

作为涉足定增市场最早、业务累计参与规模最大的机构投资者之一,2013年-2021年间,财通基金已成功完成两轮定增投资周期,经历了不同的市场风格和政策环境,累计参与定增金额近2100亿元、投资项目近900个,实战经验丰富。

数据来源:choice,2013.1.1-2021.11.24

依托专业投资能力,财通基金努力成为中国财富管理行业的资产配置专家!

风险提示:市场有风险,投资需谨慎;本报告中的信息均来源于公开可获得资料,基金管理人力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。定向增发的投资情况并非投资组合的投资情况,定向增发的盈利情况并非投资组合的实际盈利情况。定向增发的盈利情况仅为公司根据历史数据,假设限定条件统计和计算出来的结果,但投资组合的实际投资业绩受证券市场走势、定向增发项目的参与、获配和变现情况,其他投资标的损益、运营成本等因素影响,与定向增发的投资情况存在明显差异,亦存在定向增发投资盈利,但投资组合发生亏损的可能性。定增过程存在一系列特有风险,如股价波动风险(锁定期内及锁定期届满后)、锁定期风险、展期风险、投资顾问或财务顾问风险、集中度风险以及不能灵活调整组合的风险。文中观点不对未来市场走势构成任何保证。提及相关文件以监管正式发文为准。历史业绩不对未来表现及其他产品业绩构成任何保证。定增量化+策略需关注策略模式失效风险,使用“风险配平组合”存在不能有效复制指数的风险,且构建“风险配平组合”过程以及与采用股指期货对冲之间存在时间差,需要承担股票市场波动的风险。

文中提及行业、板块不构成任何投资推介,文中市场判断不对未来市场表现构成任何保证,提及定增折扣率的话,提示历史平均折扣不对个股情况、最终收益及未来情况构成任何保证。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。选取的时间段具有片面性,不能反应股市发展的所有阶段。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。