原标题:上投摩根美联储11月会议快评:美联储正式开启缩债,美债或面临更大挑战来源:上投摩根领航者

北京时间11月4日凌晨,美联储召开利率决策会议,决议维持基准利率在 0% 至 0.25%区间不变,但自11月起,每月削减150亿美元的购债规模。决议公布后欧美股市大多上涨,美股三大股指再度创下历史新高;美国10年期国债收益率上扬,美元指数和金价下行。美联储十一月会议结果及会后鲍威尔发言重点包括了:

一:会议维持基准利率不变,但自11月起,每月减少100亿美元美国国债及50亿美元机构抵押贷款支持债券的购债额度,预计在2022年中左右结束所有购债。美联储认为这样的资产购买步伐削减可能是合适的,但如果经济前景发生变化,美联储也将会相应地调整购买步伐。

二:美联储会后声明强调,投资者不应将购买减少视为加息即将到来的信号。鲍威尔也表示,开展缩减购债不代表发出加息信号,美联储对加息仍保持耐心。

三、本次会议不发布季度经济预测和点阵图预测,但会后声明显示,委员会预估美国经济本季就会反弹,明年可能实现充分就业,但未来经济形势仍需关注新冠疫情的变化。鲍威尔表示物价上涨的速度和持续时间超过预期,主要源自于疫情引发的供应链瓶颈问题,仍然称通胀只是暂时的现象,预估随着供应链瓶颈的缓解,通胀将从2022年年中左右开始回落。

上投摩根认为,自鲍威尔在美联储9月会议表态后,市场对于缩减资产购买计划的时间和幅度早有预期,加上美联储再次强调开启缩债与加息是独立性事件,本次会议结果不至于对市场产生太大的扰动;主导短期市场走势的仍是三季度财报的发布;彭博数据显示,截至11月3日,标普500成分股已有390家公布三季度财报,其中83.1 %超预期,处于较强劲的水平。

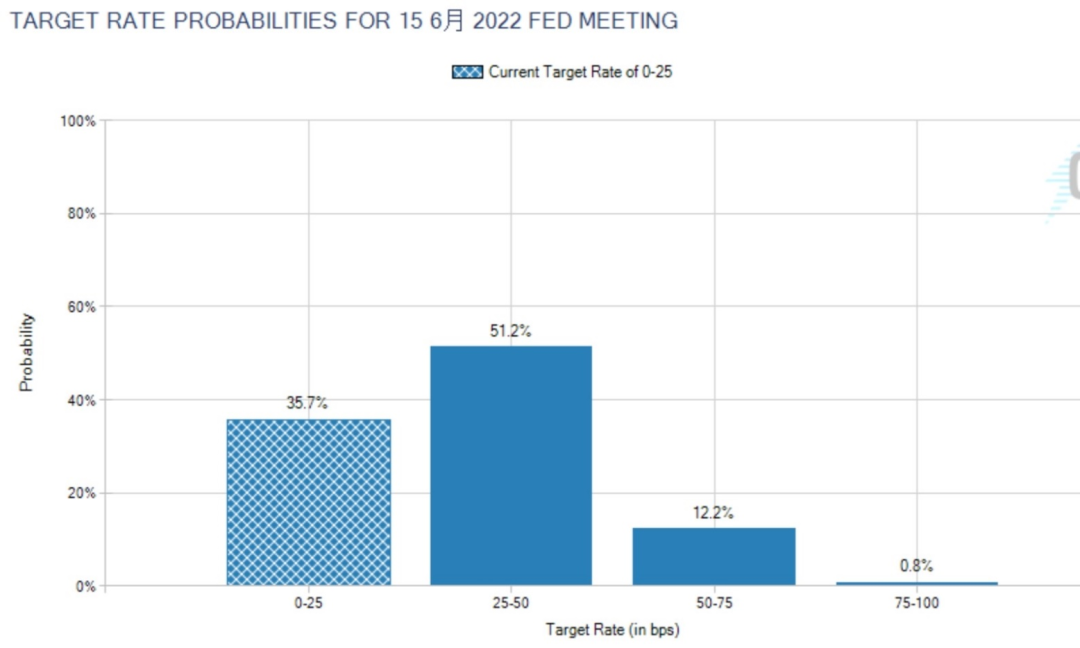

缩债靴子落地后,市场或将开始为美联储的加息时间表进行定价。鲍威尔表示何时加息将取决于经济数据。从通胀来看,10月底美国商务部公布的数据显示,9月美国PCE同比达到4.4%,核心PCE也来到3.64%,都创下1991年1月以来新高;在通胀预期方面,彭博数据显示,10月28日美国5年期盈亏平衡通胀率一度来到3.0069%,为有纪录以来首次突破3%,都显示短期通胀形势不容乐观。从就业来看,9月数据好坏参半,9月非农就业人口新增19.4万人,低于预期的50万人;但9月失业率降至4.8%,创2020年3月以来的新低;刚公布的美国10月ADP就业人数新增57.1万,则为6月来新高。结合目前通胀和就业的形势,市场已开始预期2022年美联储就会启动加息;CME美联储观察工具(CME FedWatch Tool)显示,当前交易员认为美联储在明年6月份加息一码的机率为51.2%,加息二码为12.2%,加息三码的机率为0.8%。

资料来源:CME Fedwatch Tool,资料日期:2021/11/3。

美联储开启缩债,对于未来市场可能有哪些影响?Factset的数据显示,和2013年相比,当时在启动缩债时,10年期美债收益率已达到3%左右,而截止今年10月底,美国10年期国债收益率只有1.55%,因此,我们预期本轮缩债将为固定收益投资带来更大的挑战;在美股方面,截止11月3日,标普500的估值水平为25倍左右,明显比2013年底的15.2倍高,但从盈利增长来看,至9月底标普500指数盈利同比增长34.4%,大幅领先2013年底的5.3%,强劲的盈利增长或将成为美股继续上行的底气;但三季度美国经济复苏力道减弱是事实,偏弱的经济数据或动摇投资者对四季度的信心,投资者也需关注部分高估值板块可能带来的反复震荡。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。