煤飞色舞钢花溅!A股顺周期全面爆发!机构火线解盘:这几个方向最具投资价值>>

来源:养基司令

沪深两市医药生物概念股合计超过400只,相较于白酒、半导体等行业,医药赛道细分行业覆盖较广且个股数量多,或许是主动型医药基金能够大幅获取行业超额收益的重要原因之一。医药赛道长牛的同时,也对医药基金经理提出了更为严苛的投研能力要求。

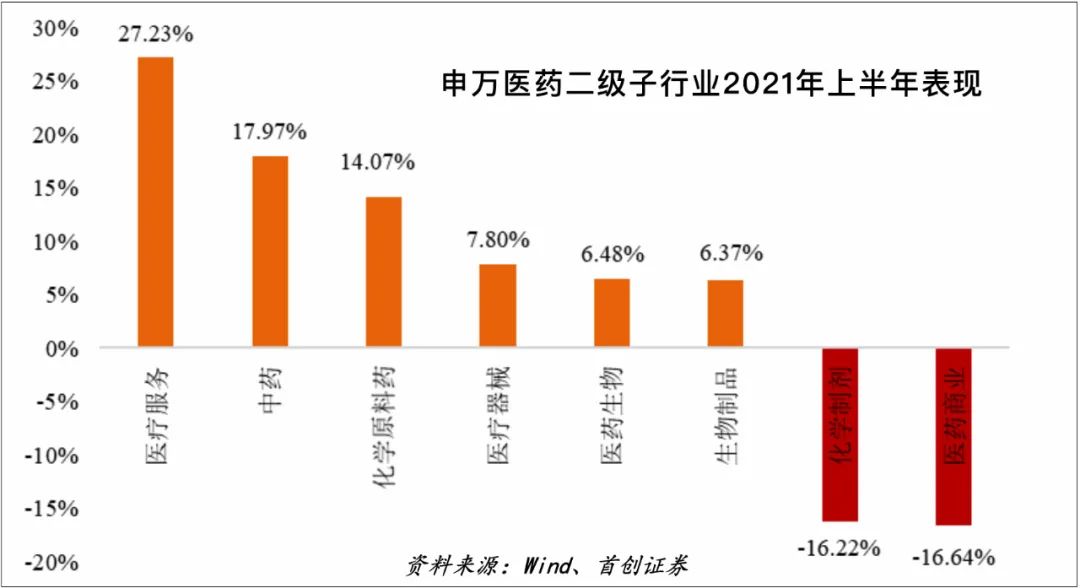

刚过去的2021年上半年,申万一级行业医药生物指数(以下简称:SW医药生物)上涨6.48%,跑赢沪深300指数约9个百分点,在28个行业中排名第12。尽管整体表现不如2019年、2020年那般靓丽,但是二级子行业却出现了明显的强弱分化。

其中,医疗服务板块上涨27.23%,表现遥遥领先!中药板块上涨17.97%紧随其后,两个二级行业均大幅领先于SW医药生物。此外,化学原料药板块上涨14.07%,医疗器械板块上涨7.80%,表现同样优于SW医药生物。生物制品板块上涨6.37%,基本持平。然而,化学制药板块下跌-16.22%,医药商业板块下跌-16.64%,两者大幅拖累SW医药生物。

值得注意的是,今年上半年表现优秀的医药股却广泛分布于各个医药细分行业。比如,医疗器械板块的热景生物、佰仁医疗、昊海生科,生物制品板块的康希诺、华煦生物,中药板块的广誉远、健民集团,化学原料药板块的博腾股份、华东医药,医疗服务板块的康龙化成、昭衍新药。可见,即便是主题型医药基金,也需要基金经理具备“自上而下”行业研判与“自下而上”精选个股相结合的深厚功底。

目前市场上优秀的医药基金经理,大致有这么几类风格。既有偏好通过自上而下的视角,寻找医药产业中趋势性板块机会,并精选核心公司进行重点配置的;也有偏向于挑选收入和利润稳定较快增长、在盈利指标上具有比较优势、未来有可能或者已经成为龙头公司的标的,赚公司业绩增长的钱,属于典型的成长风格选股型选手的;还有聚焦公司商业模式和竞争优势,喜欢那些真正具有定价权的公司,重仓细分赛道龙头品种的;更有“行业集中+个股分散”型,个股既有龙头,也会有二三线弹性品种,通过仓位调整以控制组合风险的。

以上几种投资方法,没有说哪种一定是好或者不好的,只要投资方法适合自己,能大概率保证在长周期内赚到适合自己赚的钱,就已经是很不错的基金经理了。

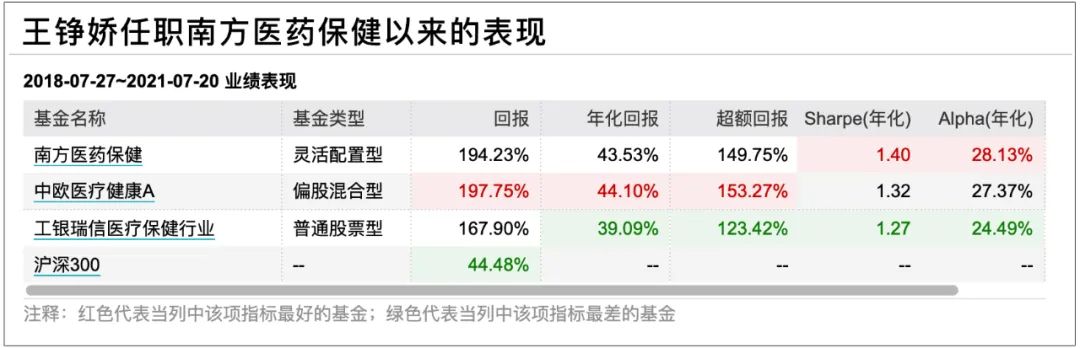

司令深挖后发现,南方医药保健混合基金经理-王峥娇被不少投资者错过,但显然也是其中的佼佼者。Wind数据显示,2018年7月27日任职以来,截至2021年7月20日,任职总回报为194.23%,同类排名前5%(83/1703),年化回报高达43.53%。与葛兰同期管理的中欧医疗健康A收益率基本持平,并大幅跑赢赵蓓同期管理的工银医疗保健。其中,Sharpe(年化)和Alpha(年化)指标更是表现突出,同样是当之无愧的医药女神。

公开资料显示,王铮娇本科学的是化学专业,硕士研究生学的是管理学,具有跨学科专业背景。2009年毕业之后,就一直从事与医药研究和投资相关的工作已近十二年。2015年加入南方基金,负责医药行业研究。2018年7月27日起至今,担任南方医药保健混合基金经理。2021年3月2日起至今,独立管理南方医药创新股票。

如此优秀业绩的背后,她到底拥有怎么样的投资框架和选股逻辑呢?

在最新出炉的2021年二季报基金投资策略和运作分析中,王铮娇说:“南方医药保健始终以基本面为选股的主要考量因素,对市场追逐的热点保持谨慎观点。”她同时还认为,“一个优秀的基金管理人首先要有匹配自身优势的、成熟稳定的投资框架,做到业绩可归因、可跟踪、可持续。有明确投资风格的基金管理人只能保证在长周期内大概率的赚到自己能力范围内的钱,而不是追逐短期的业绩或排名。”

由此可见,王铮娇并不热衷于排名,而是不断地完善自身的投资框架及选股逻辑。从公开的访谈内容来看,其投资框架是基于对产业发展趋势的研究判断,重点配置长期竞争格局清晰稳定的资产,根据不同细分子行业或公司的景气度变化阶段性调整持仓和仓位。

她认为,“首先我是很少择时的,我觉得不具备择时的能力,所以基本上不会在仓位上进行调整。其次在个股选择上,主要是根据竞争格局、需求景气度两个维度来考量。竞争格局清晰稳定,需求景气度也比较高的这类资产,我会优选龙头重仓配置。”

下图是司令整理的南方医药保健过往连续八个季度(2019Q3-2021Q2)前十大重仓股名单,其中还包括最新出炉的2021Q2季报名单。相较于一季度,依然保持高仓位运作,持仓结构基本没有变化,可见王铮娇对于自身投资能力的信心。另外,从过去两年的持仓来看,万泰生物、智飞生物、泰格医药、健帆生物、恒瑞医药、长春高新、爱尔眼科等多只个股始终(或多次)稳定出现在名单中。从细分行业来看,生物制品、医疗器械、医疗服务较为集中。

王铮娇认为,“从2017年开始,医药行业最大的变化就是两个关键词,一个是创新,一个是消费升级。药监局、医保的改革,倒逼整个行业创新升级。创新是这几年中医药行业最核心的关键词,围绕创新可以布局创新药、创新器械等,这是一个长期的投资主线。另一方面是消费升级,最近几年大家的生活品质越来越高,对健康的关注度越来越多。比如中药的一些消费品或者医疗服务这类偏消费属性的行业,都受益于消费升级。”

在王铮娇眼里,一门好的生意,首先在于消费者有复购,其次还得有客户粘性。她举例说:比方说我去看眼睛,年轻的时候去看近视,老了去看老花、白内障。最好的生意一定是消费者有复购,且复购时还选择你。长周期里就能沉淀品牌和信任,进而形成客户粘性。可见,王铮娇具备较强的商业洞察力,基于个股研究上的优势,敢于集中持仓。

众所周知,国内医药行业是一个受政策高扰动的行业。7月2日,国家药品监督管理局药品审评中心发布的《以临床价值为导向的抗肿瘤药物临床研发指导原则》公开征求意见,被市场过度解读,生物医药板块迎来一波快速下跌。

回头来看,征求意见在一定程度上提升了创新药的研发门槛,短期或许会加大新药开发的难度,但中长期来看,可以打击“伪创新”,引导药企“真创新”。反而是利好龙头创新药企,强者恒强的逻辑或将持续验证,有利于国内医药创新产业的持续升级。最近,医药板块再度走强,或许就是一个很好的验证。除此之外,人口老龄化以及医疗消费升级也已是必然趋势,医药板块的刚需属性长期不变,赛道仍有望继续长牛。

如今,市场上的医药行业主题基金众多,不同产品在投资业绩表现以及持仓特点都存在明显分化。对于一个长牛赛道而言,找到基金经理稳定、可持续的超额收益来源才是关键。如果还在纠结买哪只医药基金的小伙伴,“医药女神”王铮娇值得重点关注哦。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。