最近,有位粉丝向我寻求投资建议。

我:炒的什么股?

粉丝:粉身碎骨。

不必多言,这位粉丝大哥不是重仓了美股,就是梭哈了大宗商品。

道琼斯工业平均指数由单周跌幅达3.5%,创下自2020年10月以来最大单周跌幅。

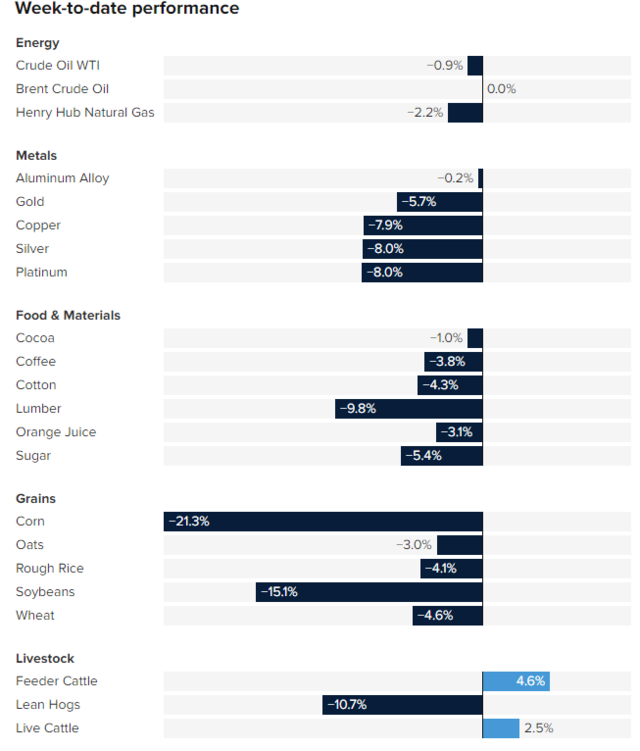

大部分大宗商品也惨烈暴跌,几乎抹去2021年以来所有涨幅。

全球资产的狂欢盛宴,怎么就突然结束了?

因为就在上周,美联储发布利率决议,宣布要提前加息。

大幅提高通胀容忍度的同时,也把加息的时间提前至2023年,甚至有可能是2022年。

也就是说大放水,要收紧了。

美联储的立场转变唤醒了低迷的美元,将美元推高至数月来最高水平。

加息预期,也推动了美元指数在美联储决策会议后创下了一年多来的最大涨幅。

信号一出,美元指数持续狂飙。

4月以来,美元指数上涨1.9%。

前段时间喊着破6破5的RMB,也被打回原形。

这场史诗级的大放水,就要结束了?

时隔一年之后,美元再度强势上涨,这是一次超短期的反弹,还是升值大周期的开端?

反正,加息预期越来越强,那美元将会回流美国,同时也会打压资产价格,会有大量资金从股市撤出。

所以,我们可以看到道琼斯已经出现了10连阴,这在过去十几年内是没有出现过的。

穆迪预计,更加鹰派的美联储将导致美股出现10%至20%的回调。

安联预计,美联储将更早加息和缩减QE。

最重要的是,比目前市场消化预期的速度快得多。

1

美联储,真的要收水了?

有人说,释放的天量美元不回收,就不会加息。

不好意思,人家第二天都收了快7500亿。

之前洪水滔天,如今一听说要加息收水,大家都慌着找“泄洪口”。

最安全的泄洪口是哪呢?

当然,还是美联储,这个决定美元生死的他。

就在美联储暗示提前加息的第二天,高达7471亿美元的资金通过隔夜逆回购工具“涌入”美联储,连续2个交易日超过7000亿美元。

什么意思呢?

就是大家将现金存入美联储,今天买入国债等抵押品,减少现金,明天再卖出,回笼现金。

尽管隔夜逆回购利率只有0,但大家还是疯狂涌入。

这说明,美国市场中追逐短期收益率的资金几乎无处可去。

即使是0利率,也要疯狂回流到美联储。

美国金融体系的流动性已经严重过剩。

如此,美联储还会不加息吗?

很多大V都在说,美联储是在讲故事。

是心动,幡没动。

当下,都是市场自己吓自己。

真是这样吗?

我们来看看影响美联储决策的因素。

1

消费

美联储放水的底层逻辑是什么?

刺激消费。

而去年美国居民的财富和收入都大增,消费能力是增强的。

虽然总量消费数据偏弱,但从结构看,美国消费一点也不差。

美国实物商品类消费去年快速回到正常,目前已远远超过了正常的水平。

整体消费看起来弱,主要是因为服务类消费比较弱。

而服务类消费弱并不是因为居民没有消费能力,主要是因为疫情防控,人口的流动和聚集还受到限制。

美国实物消费有多高呢?

如果剔除低基数影响,美国3月耐用品消费同比增速达到26%,基本已经创下了过去60年以来的美国耐用品最高记录。

3月非耐用品增速达到10.8%,创下过去22年以来最高记录。

2

经济复苏

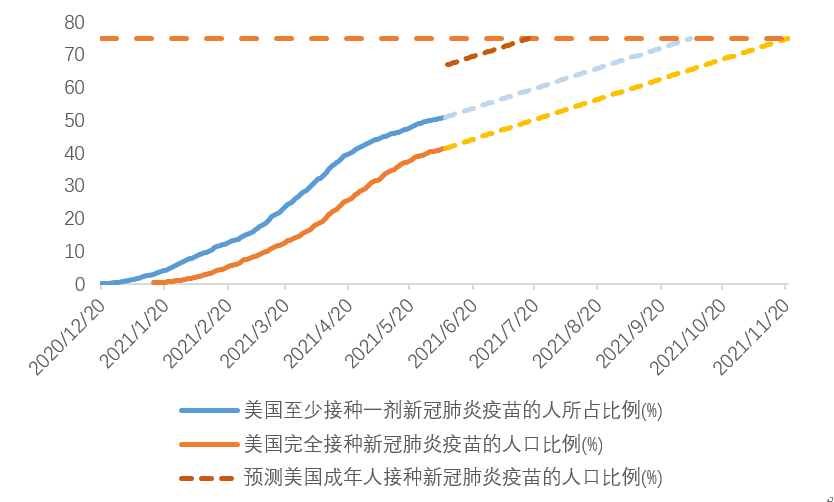

美国疫苗接种率将在9月达到75%。

所以美国本轮经济复苏依然会很快,而且会快于其它发达经济体。

因为疫苗接种进度直接影响劳动力市场(特别是低端、服务业)修复速度。

数据来源:ourworldindata,天风证券研究所

圣路易斯联储主席认为75%的美国人接种疫苗将是新冠危机即将结束的信号,也是美联储考虑缩减QE的必要条件。

美国预计将在9月下旬实现75%全民接种,7月下旬完成75%成人接种。

去年的大选告诉我们:

疫情才是最大的政治,疫苗才是最好的政策。

特朗普:老弟,我就是败在了疫情上啊

当疫苗接种完成、服务业加速开放、财政补贴退出、失业显著改善的信号出现时,美元流动性拐点也就来了。

所以说,美元的流动性拐点预计最快在9月到来。

疫情都结束了,美联储还会加大放水?

告诉你还会大放水的,不是他脑子进水了,就是美联储脑子进水了?

3

美元信誉

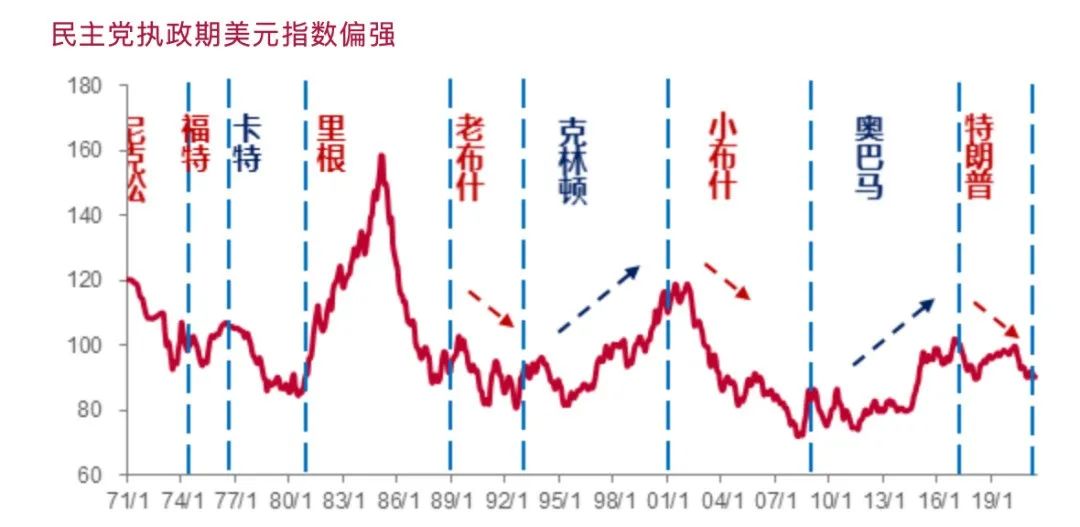

80年代以来美元指数有个规律是:共和党政府执政时期,美元指数多趋于回落,而民主党政府执政时期,美元指数有所回升。

那是因为民主党政府的外交政策是拉拢团结盟友,势必要加强美国信用,更需要强势美元。

所以,下半年,美元指数和美债收益率大概率开展上行攻势。

你可能想不通,美元为什么还会升值?

最简单的底层逻辑:除非出现一个替代美元的新国际储备货币。

因为,现在一切其他金融资产都比美元现金的风险更大。

美国经济空洞化、货币超发?

想让美元贬值到崩盘,除非出现一个替代美元的新国际储备货币且有能力接收百万亿级别的资本流动才会发生。

比特币?崩穿了吧?

上次觉得自己可以的日元,也半死不活快40年了。

2

既然预期要加息,势必又是一场腥风血雨。

因为,全球资产的变盘和反转,背后一直都是美元利率和汇率的变化。

之前,美元升值都戳爆了哪些危机呢?

80年代初,沃克尔就任美联储主席后大幅加息,拉美债务危机爆发;

80年代末,美元走强令日本随之加息,日本楼市股市泡沫破裂;

90年代,美联储目标利率一年内从3%加到6%,亚洲金融危机爆发。

但历史证明,美元升值对新兴经济体冲击最大。

汇率缺乏弹性的新兴经济体将面临汇率贬值和资金流出的巨大压力。

乌克兰、土耳其、智利、阿根廷、南非、马来西亚等经济体的外债较高,这回恐怕凶多吉少。

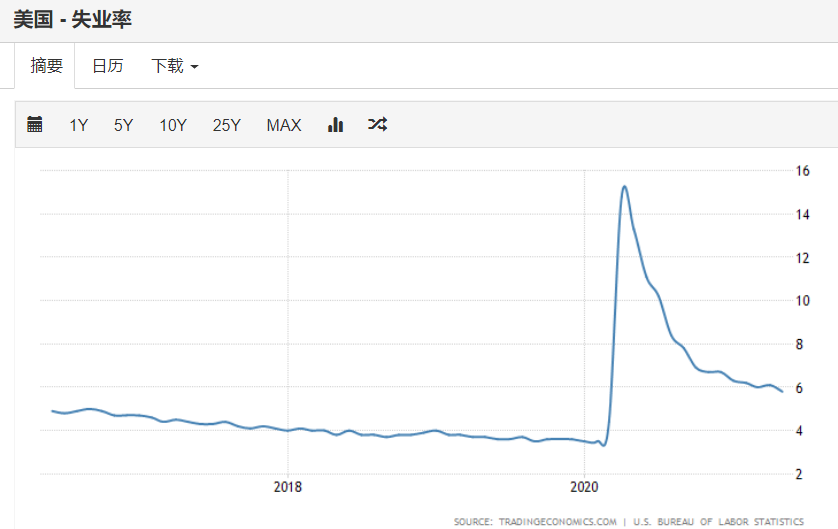

随着疫情被控制,经济开始恢复,失业率下降而通胀反弹,美联储正在缓慢调整航向。

美元史诗级大放水时代,正在终结。

别嘴硬了,美元再度走强,我们没必要、也无力必要对抗。

毕竟,美国还是老大,美元自然也就是老大。

拿着这玩意才能去全球换东西,美元有升值预期,当然要持有美元。

全球真正的央妈,还是美联储。

面对周期,我们惟一能做的,就是顺势而为。

声明:本资讯中的信息均来源于公开资料,本公司已力求报告内容的客观、公正,但对相关信息的准确性及完整性不作任何保证。资讯中的观点、结论和意见仅供参考,不构成投资建议。投资有风险,入市需谨慎。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。