抱团股大幅回暖,王者归来还是回光返照?黄燕铭、洪灏、刘彦春、曹名长、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

北京时间5月24日,2020/2021赛季欧洲五大联赛最后一轮悉数落下帷幕。曼城、拜仁、国米轻松夺冠,马竞、里尔则爆出冷门艰难夺冠,皇马巴萨等风光不再,五大联赛金靴分别是莱万41球,梅西30球,C罗29球,姆巴佩27球,凯恩23球。C罗成为历史上第一位在五大联赛中的三个联赛都拿到金靴的球员。

中银基金王伟是个十足的“球迷”,在王伟看来,足球是一种讲究战略、策略、战术,比拼技能、体能、潜能,且需要配合、组合、磨合的一项全方位角逐的竞技运动,与基金管理有诸多异曲同工之妙。

力求避免疯涨暴跌,坚持组合配置

比如排兵布阵方面。足球队有进攻型的前锋,也有主要负责防守的后卫,但中场对抗、连接的中锋人数最多占比最大。在基金投资过程中,王伟也会把投资组合中的个股进行功能分类,从基金季报前十大重仓股中可以看出,大致分成了大胆抓取超额收益的进攻股、慢慢积累收益的锚定股,波动相对平滑的防守股。

王伟在实际管理基金中是怎么做的呢?我们以选股见长的中银智能制造(001476)为例,统计2016年至2020年5个完整年度20个季报的前十大重仓股得出下表。

资料来源:基金定期报告,数据周期:2016.1.1-2020.12.31

在分析这组数据之前,先说明一下2016年至2020年的A股行情,2016和2018年是超跌的,2017有反弹,2019和2020是牛市上涨行情。如果我们粗略地把只有1次出现在前十大重仓股的股票看作是大胆抓取超额收益的进攻股,当期涨幅50%以上的有2只应该是很高的了。而把出现2-4次的重仓股看作是慢慢积累收益的锚定股,数量最多,算术合计当期上涨有超过50%的有3只也很不错。最让人有“幸福感”的是出现4次以上的防守股,数量与进攻股相仿。结果不但防守成功,而且当期16只重仓股中有12只个股算术合计上涨超过50%,9只在100%以上。

王伟认为,一个球队,要有前锋、中场和后卫,“你不能全是前锋或者是后卫。其实我们在组合上也是这样,既要有进攻的也要有防守的品种,绝不能全是进攻的品种,那样就会涨的时候疯涨,但一跌起来就是暴跌这怎么能行呢”?

动态调整不放松,王伟投资有“套路”

当然,上述数据也可以从长中短期配置角度去理解。不过我们可能有一个更好的比对方式,那就是从每个季度的前十大重仓股的长中短重仓股组合配置去理解王伟的“足球队”。

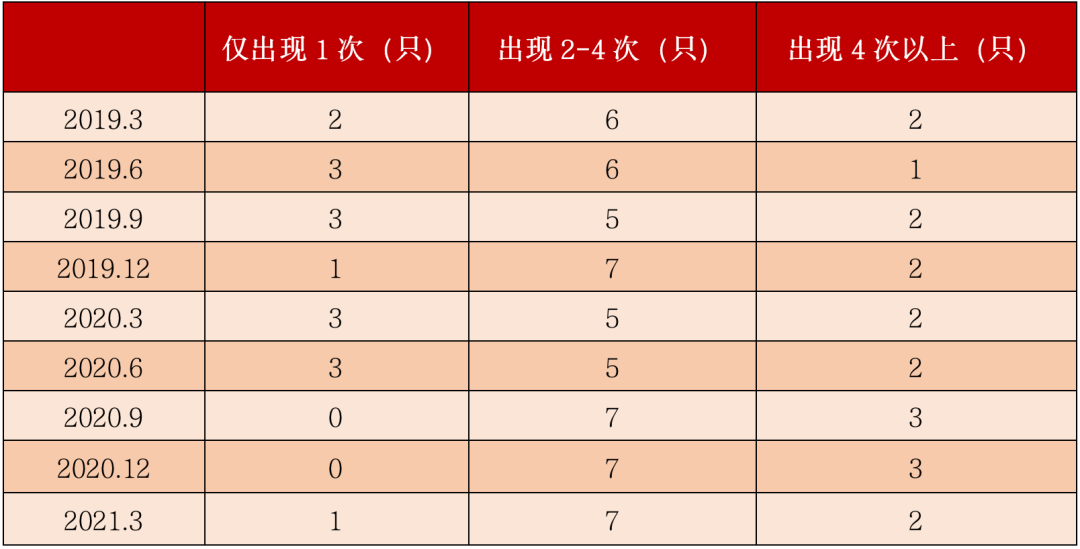

这方面,我们以配置见长的中银行业优选(163807)为例,由于距今越近比对数据越丰富,参考性越强,我们选择2019至2021一季度9个季度的数据以作示范。统计如下表:

资料来源:基金定期报告,数据周期:2019.1.1-2021.3.31

对比沪深300季度行情走势,我们可以更方便理解对王伟的组合配置策略。

2019一季度:否极泰来,强势反弹,单边上涨,减少新选个股;

2019二季度:冲高回落,中度回调,局势未明,提前加大进攻配置;

2019三季度:趋势渐明,进入震荡,上攻受阻,长中短及进攻防守都均衡配置;

2019四季度:持续震荡,年终行情,显露上攻迹象,保持中场重心,一动不如一静;

2020一季度:疫情突发,特殊行情,预期未明,收缩防守为主,加大新个股布局;

2020二季度:行情启动,消化疫情冲击,市场风格变化渐明,继续加大新个股布局;

2020三季度:快速上涨,随后振荡,集中火力,稳定均衡,收获成果;

2020四季度:振荡上行,年终行情,边积累收益边谋求新一年布局;

2021一季度:市场回调,风格切换,启动新年度布局,尝试新个股,稳定中期持有。

总结多年来的组合管理经验得失,王伟说,一个好的足球队,首先应该是老中青三代结合,要有少数的老将,是领袖,能够给球队带来经验和精神上的传承。“我会有一部分左侧布局,它短期可能贡献不了收益,但长期预期贡献可能空间很大。更要有一部分是符合市场的中期收益品种。这部分比例应该最高。还可以有一小部分正在短期暴涨的,但是后面可能有较大回调风险。特别说明一点,这样的组合配置是动态调整的,绝不能一成不变”。

多年管理运作下来,王伟的这两只“足球队”已经具备了很强的战斗力,具体表现如下表:

数据来源:银河证券,截至20210521;同类排名中的“同类”指的是银河证券二级分类。

除了中银智能制造和中银行业优选两只优老基金外,还有今年成立的次新基中银成长优选,小伙伴们都可以选择持有的哦。

王伟现任管理产品有:中银中小盘、中银优选、中银智能制造、中银成长优选(未满6个月)。

业绩回顾:中银中小盘成立于2011年11月23日,截至2021年3月31日,近五年回报/业绩基准回报分别为:2016年度 -25.35%/-13.19%,2017年度 5.55%/2.81%,2018年度 -27.96%/-25.96%,2019年度 47.36%/26.22%,2020年度 76.14%/23.21%,2021年一季度-1.52%/-2.21%;中银优选成立于2009年4月3日,截至2021年3月31日,近五年回报/业绩基准回报分别为:2016年度 -21.51%/-6.15%,2017年度 28.84%/13.06%,2018年度 -21.24%/-15.03%,2019年度 55.40%/24.79%,2020年度 71.80%/18.74%,2021年一季度-2.07%/-1.59%;中银智能制造成立于2015年6月19日,截至2021年3月31日,近五年回报/业绩基准回报分别为:2016年度 -28.16%/-16.79%,2017年度 13.71%/0.49%,2018年度 -38.98%/-24.03%,2019年度 53.69%/23.28%,2020年度 109.09%/54.01%,2021年一季度-6.71%/-3.04%。(来源:基金定期报告)

风险提示:投资有风险,在市场波动等因素的影响下,基金投资有可能出现亏损,在少数极端情况下可能损失全部本金。基金管理人不保证基金一定盈利,也不保证最低收益,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者投资基金前,应详细阅读基金的招募说明书、基金合同等法律文件,了解具体产品情况,并根据自身情况判断基金是否与其风险承受能力相匹配。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。