【策略会|站在当前时点,私募大佬投资展望】下半年A股如何演绎?股市长短期机会在哪?一起来看私募大佬们下半年投资机会预测,能给我们带来哪些启发

原标题:为什么基金经理不调仓?半导体基金还能追吗?

这两天,基民股民要多惨有多惨,为了寻找心理安慰,小编逛了逛几只损失惨重的基金评论区,果然,悲伤哀嚎的气氛扑面而来,也有不少迷了路的基民,看着别家基金天天涨,为啥我的天天跌……基金经理抱着这些股票为啥就是不调……本来想抄底,却曾想被抄了家……

那么,我们今天就来挑几个小伙伴问的最多的问题解答一下,下跌不可怕,可怕的是因为下跌而进行的盲目操作。

“为什么基金经理不调仓?”

(来源:基金吧)

每次市场大跌时,总会听到一些基民抱怨基金经理不懂操作,其实他们也很冤!

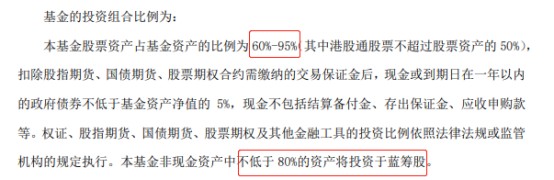

首先,他们的仓位和持仓范围是有严格控制的,就拿大家关注的易方达蓝筹为例吧,在招募说明书中,明确规定了基金的股票仓位为60%-95%,并且投资于蓝筹股的资产不得低于80%。也就是说,就算行情再差,坤坤也不能把仓位减到60%以下,持仓中也必须有超过80%的蓝筹股。

(图片来源:易方达蓝筹精选混合基金招募说明书)

(图片来源:易方达蓝筹精选混合基金招募说明书)而且基金在具体个股买卖上,也是有约束的。一只基金持同一股票不得超过基金资产的10%,一家基金公司旗下所有基金持同一股票不得超过该股票市值的10%。俗称“双十原则”。

在这些条条框框下做投资确实也不容易,基金公司必须确保每一笔交易的合规性,所以我们也要给与理解。在购买基金前,大家也一定要仔细阅读基金合同和招募说明书,好好了解这只基金的投资范围和仓位要求,再结合自己的风险偏好看是不是适合自己。而不是单纯看业绩、看基金经理下手。

其次,每个基金经理都有自己擅长的能力圈,好的基金经理也应该做到知行合一,知道自己知道什么,不知道什么,而且愿意承认自己的局限性。

巴菲特说:错过的都不是你的机会,人只能赚自己能力圈内的钱。

能力圈的建立是依托广泛的涉猎,大量的知识背景等,使得看到、听到、得到的知识进行积累形成复利效应。想要拓展能力圈,还是有一定难度的。

其实大多数优秀的基金经理是通过挖掘优质个股来赚优秀企业长期盈利的钱,而不是靠调仓换手等来赚取短期的收益,这种有运气成分的收益也较难长久。

最后,他们的规模过大会影响调仓,一般一个小规模基金投资20-30只股票,而规模大的基金受限于前面说的“双十原则”,可能就要投资60-80只股票,要找到这么多好股票实属不易,基金经理也难以集中精力聚焦于少数股票,并且规模太大的基金想要换股起码得一个月才能完全转换,如果一次性卖,会引起股价大幅波动。还有,随着基金规模的增长,部分成长性强但规模小、流动性差的个股对基金业绩的抬升起不到显著效果,基金经理会被动转向大盘蓝筹风格。

所以,在投资前,建议大家根据自身的风险偏好、投资需求,选择投资理念、产品风格和自己相匹配的基金经理和基金,在基金经理的背后,也有专门的投研团队支撑,他们不是一个人在战斗,所以没必要埋怨基金经理,希望大家对他们的专业程度和持仓选择给与信任,不要盲目追涨杀跌、意气用事,可以做好分散配置,不要过分押注单只基金,也不要过度追捧“明星基金经理”。

总之,调仓这件事,大家不必要过多替基金经理操心,选择中长期业绩优秀且风格稳定的基金经理,多点信赖,静待基金长期收益,或许是更加省心的一种方式哦~

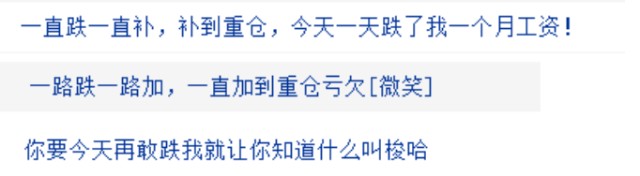

“天天加仓天天跌怎么办?”

天天亏钱何以解忧?唯有加仓……

(来源:基金吧)

(来源:基金吧)且慢,大家也知道A股涨一天不够几天跌的,如果真的跌一天就加仓,真有这么多子弹给我们用吗?万一哪天大跌了真想加仓了不就只能干瞪眼了?

所以说,我们需要了解一些加仓策略,而不是胡乱跌了就加。

首先,刚加仓就下跌是很正常的,没有必要后悔三连,所以加仓一定要分批进入,只要我们几次加仓的平均成本较低,就是卓有成效的。

其次,设定严格的加仓纪律,比如跌多少就加仓,这里就不得不提正金字塔加仓法了,简单说就是在低价位时买进较大数量,在价位上升时,买进数量逐渐减少,从而降低投资风险。这个数量也要根据你的仓位和手里的子弹金额进行判断。

最后,千万记住,永远不要满仓也永远不要空仓,不然就会很被动,买入仓位越轻,对于未来就越不担忧,当然赚钱也少,所以大家要找好自己的平衡点。

当然了,在加仓前,也要先判断你的基金是否足够优质。投资最难的就是择时,而基金最好的操作就是长期持有,享受复利。

如果你一直在定投,那就继续吧,筹码多的也可以趁大跌增加定投金额,我们要有敢于大跌加仓的勇气,我们投资的是未来,现在重要的是能在今后赚到收益,而不是被市场丢下。

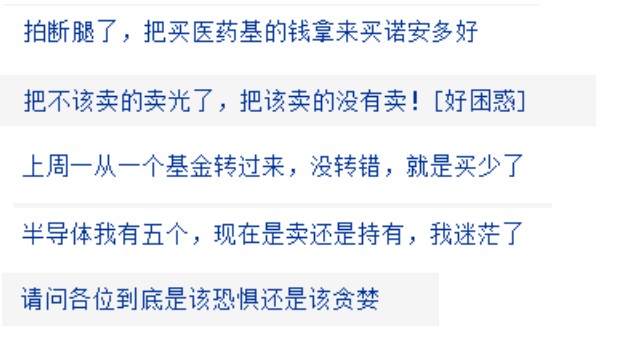

“现在追半导体基金还来得及吗?”

和一片悲伤气氛不同的是,半导体基金的评论区一片“凡尔赛”,但同时,也有不少“拍断大腿”的投资者:

(来源:基金吧)

(来源:基金吧)赚的多了开始纠结要不要止盈了,没上车、卖飞了的看着别人赚钱好酸,到底该怎么操作呢?

事实上,在市场中,没有一直赚钱的板块,很多主流热点基金都是猛涨一轮,然后开始横盘震荡,第一年业绩好,不代表第二年还能继续。

例如2020年上半场的医药、科技、消费“三驾马车”并驾齐驱,持续领跑,然而,到了下半场,市场风云突变,只有大消费依然坚挺,而到了今年,上半年周期、消费、医药强者恒强,到了下半年,变成了科技、新能源撑起半边天……

这就是所谓的市场周期,风水轮流转,而当你忍不住想进场的时候,往往行情已经走了一大半,结果和可能就是,肉没吃到,还没来得及走,市场又把你套牢了。

所以,与其盲目跟着热门板块一股脑的买进,了解市场板块的意义、学会分析和判断市场未来的走势,提前潜伏,分散配置来得更靠谱。

首先,主题基金波动非常大,别看涨的时候5个点、6个点,跌的时候也绝不含糊。我们需要了解行情背后的逻辑,比如很多概念板块的疯涨都是市场炒作追涨出现的泡沫,并非真正的风口。值得投资的长期热点有这样的特点:受益于长期政策且政策支持力度强、需求具有刚性、发展潜力巨大。从长期来看,半导体主题基金依然是值得布局的,但是目前交易拥挤,加之估值过高,所以投资者还是要相对谨慎一些。

其次,对于持仓行业相对单一的基金,建议仓位不要过重。可以在组合中配置不同风格、投资不同市场的基金来分散风险。

最后,说一说要不要止盈,从机构观点来看,下半年依然看好科技成长行情,但高景气的方向,上涨过多后,调整也是必不可少的,想要继续持有赚取更多,还需要能承受更大波动。如果觉得自己忍受不了大幅回撤,可以选择设置一个合适的止盈点,到了就分批止盈,保留一个底仓。并且,止盈之后继续涨也别眼红,抱着“一别两宽,各生欢喜”的心态,把精力放在挑选更好的基金上,心情会更加舒坦。

总之,主题基金波动太大,千万别为了博取高收益,去承受过高的风险,并且不建议重仓一次性买入。不要把“大家都在买”“短期收益高”作为自己买基金的判断依据,还是应该从自身的风险偏好、真实的投资需求和投资目标出发,综合考虑做出最适合自己的决定。

基金赚钱说容易也容易,说难也难,市场总是涨涨跌跌,跌跌涨涨,如果只是因市场短期的涨跌而大喜大悲,那就太浪费感情了,不如淡定一点,抱着长期投资的心态,多一份坚持,少一份恐惧!( 来源:天天基金网)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。