抱团股大幅回暖,王者归来还是回光返照?黄燕铭、洪灏、刘彦春、曹名长、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

近期,创业板指数持续反弹,截至5月26日,指数点位较3月25日2603.94低点已经累计上涨超20%。

支撑股价上涨的是业绩。根据深交所统计数据,2021年一季度,创业板公司平均实现营业收入5.45亿元,同比增长48.36%,平均实现净利润0.55亿元,同比增长114.18%,“赚钱”优势明显。

那么,创业板为啥能保持业绩高增长,未来又蕴藏着怎样的投资行情?

企业成长性突出,规模增长快

自2009年开板以来,经过十余年发展,创业板已成长为创新创业企业的集聚地,超过九成企业为高新技术企业,超过八成拥有自主研发核心能力,超过六成属于战略性新兴产业。深交所报告显示,创业板中新一代信息技术、生物医药、新材料、高端装备制造的产业聚集效应明显,成长性突出。

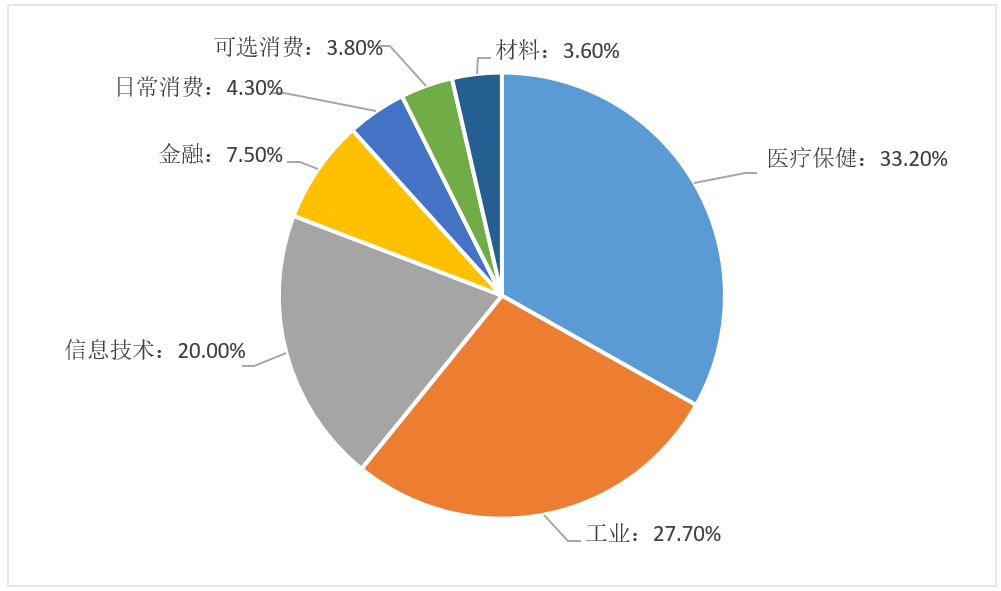

创业板指各行业成分股数量占比

数据来源:Wind,截至2021年4月30日

从发展规模上看,目前,创业板市场共有947家上市公司,总市值近113232.62亿元,较2009年底,上市公司数量增长了近27倍,市值增长超过72倍。其中,已有19家公司市值超过千亿元,54家公司市值超过300亿元,发展速度可谓迅猛。(数据来源:Wind,截至2021年4月30日,2009年年底创业板总市值1564.45亿元)

注册制改革,释放企业新活力

2020年8月24日,创业板改革并试点注册制落地,创业板发展开启新篇章。在注册制下,创业板的行业定位可具体归纳为“三创四新”,即企业符合“创新、创造、创意”的大趋势,或者是传统产业与“新技术、新产业、新业态、新模式”深度融合。

2020年,新公司业绩增长强劲,118家创业板注册制下新上市公司2020年平均实现营业收入28.51亿元,净利润2.49亿元,营收及净利润规模均高于板块平均水平。新上市公司中,76家净利润同比增长,占比64.41%,注册制改革成效显著。(数据来源:深交所)

“十四五”规划为科技创新赋能

2021年是“十四五”的开局之年,而科技创新作为其中的重中之重再次被提上议程,在“十四五”和双循环发展格局的时代背景下,科技创新的战略地位将进一步提升,成为未来几年我国经济与资本市场发展的主线。

长期来看,创业板发展前景可期,投资创业板也是真的“香”!创业板指自2010年发布以来上涨211.47%,远超同期上证综指35.45%和沪深300指数86.51%的涨幅表现,收益显著。(数据来源:WIND,截至2021年5月19日)

那么,普通投资者该如何把握创业板的投资机会呢?不妨借“基”布局,通过投资创业板指数基金,分享创业板未来发展红利。

长城创业板指数增强发起式基金

A类:001879,C类:006928

量化策略增强,力争超额回报

长城创业板指数增强是一只指数增强型基金,在被动跟踪创业板指的基础上,针对创业板指的运行特点,量身定制多因子模型,借助数量化的技术手段,寻找包括但不限于基本面因子、市场交易型因子、预期性因子在内的多种量化策略因子,力争在有效跟踪基准指数的同时获取超额收益,为投资者赚取超越指数的回报。

自2019年1月29日成立以来,长城创业板指数增强运作情况良好。在投资风格上,主要超配在动量风格,在享受创业板市场β收益的同时,有效捕捉了明显的α收益。

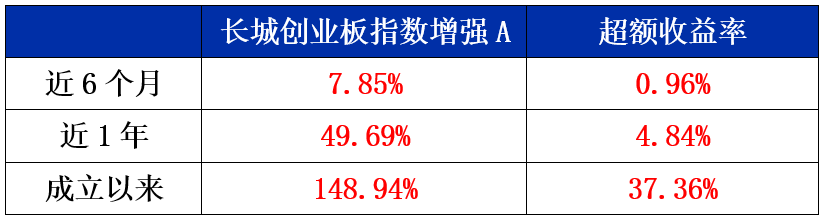

业绩显著,超额收益明显

从实际投资成效看,截至2021年3月31日,长城创业板指数增强A自成立以来实现总回报148.94%,同期业绩基准为111.58%,超额收益37.36%。此外,截至5月14日,其近两年净值增长率在银河证券分类下的65只增强指数股票型基金(A类)中高居第二(数据来源:银河证券,同类类型具体为股票基金-增强指数股票型基金-增强规模指数股票型基金(A类))。

长城创业板指数增强A业绩表现

数据来源:基金定期报告,截至2021-03-31

量化名将担纲,实力团队护航

好产品还需要好团队来管理。对于这只基金的管理,城城家派出了公司量化与指数投资部总经理雷俊和基金经理王卫林共同管理,足见公司对这只产品的重视。

雷俊

王卫林

其中量化名将雷俊浸淫量化投资及研究领域11年,是业内为数不多的专注量化投研超过10年的资深老将,其中基金管理年限逾5年,投研经验丰富。

长城量化团队目前共有四名核心成员,均有扎实的理工科背景,在量化平台建设、模型研究等领域有着丰富的经验。团队以科学投资理念为基础,以专注超额收益为出发点,致力于做精品研究、精品投资。

TALK

城城说

创业板指是A 股市场核心宽基指数之一,也是成长风格的代表指数,占据了新一轮科技周期下的多个优秀赛道,成为捕捉成长行情的优秀指数。采用量化增强技术的长城创业板指数增强基金不仅可以一“指”淘遍创业板优质个股,享受创业板市场的整体β收益,同时也力争有效捕捉显著的超额收益。

雷俊在管同类产品业绩注释:

1、长城创业板指数增强基金A/C成立于2019年1月29日,雷俊自2019年1月29日管理,王卫林自2019年12月20日管理。该基金自成立以来的业绩及业绩比较基准如下:2019.1.29-2019.12.31、2020年的业绩/业绩基准涨幅分别为49.14%/48.03%/40.45%、80.46%/79.75%/61.28%。

2、长城中证500指数增强基金成立于2018年8月13日,杨建华任职期间为2018年8月13日-2018年11月30日,雷俊自2018年11月30日起接管该基金,该基金A自成立以来的业绩及业绩比较基准如下:2018.8.13-2018.12.31、2019、2020年业绩/业绩基准涨幅分别为-20.47%/-16.31%、35.60%/25.09%、30.30%/19.94%。

长城中证500指数增强基金C成立于2019年5月9日,自成立以来的业绩及业绩比较基准如下:2019.5.9-2019.12.31、2020年业绩/业绩基准涨幅分别为13.49%/6.20%、29.88%/8.20%。

3、长城久泰沪深300指数增强基金成立于2004年5月21日,杨建华任职期间为2004年5月21日至今,雷俊自2018年11月30日起接管该基金。该基金A近五年以来的业绩及业绩比较基准如下:2016、2017、2018、2019、2020年业绩/业绩基准涨幅分别为-7.07%/-10.61%、-24.58%/-20.66%、-20.71%/-24.10%、38.22%/34.16%、33.25%/25.88%。

长城久泰沪深300指数增强基金C成立于2019年1月18日,杨建华、雷俊自2019年1月18日管理。该基金自成立以来的业绩及业绩比较基准如下:2019.1.18-2019.12.31、2020年业绩/业绩基准涨幅分别为32.79%/30.02%、32.85%/25.88%。

4、以上数据来源于基金定期报告,截至2021年3月31日。

风险提示:

基金投资需谨慎,请投资者全面认识本基金的风险特征,听取销售机构的适当性意见,根据自身风险承受能力,在详细阅读《基金合同》、《招募说明书》等信息披露文件的基础上,谨慎投资。本基金在长城基金评级为中高风险(R4)的产品,适合积极型、激进型的投资者。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市、债市发展的所有阶段,基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资者进行投资时,应严格遵守反洗钱相关法规的规定,切实履行反洗钱义务。本投资观点并不构成对投资者实质性的投资建议或长城基金最终的投资观点。本公司不拟就任何依赖本文观点作出的投资行为承担责任。本产品由长城基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改且不另外通知。此通讯不应被接收者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。投资需谨慎。

喜欢这篇点个赞,告诉我们你在看!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。