核心观点

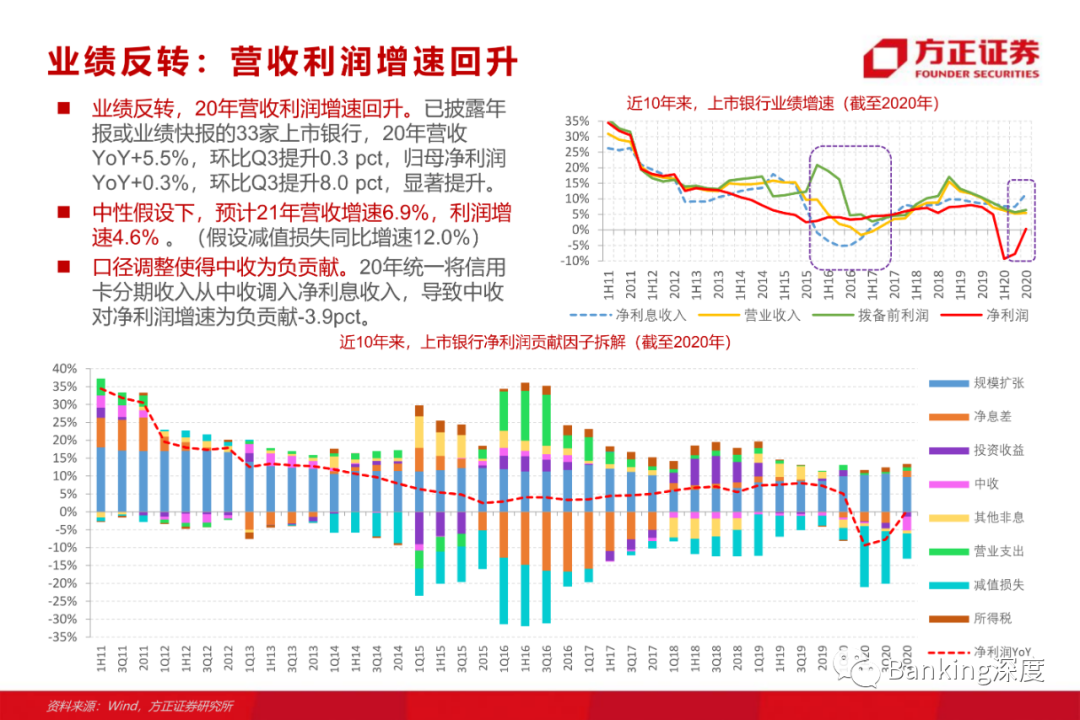

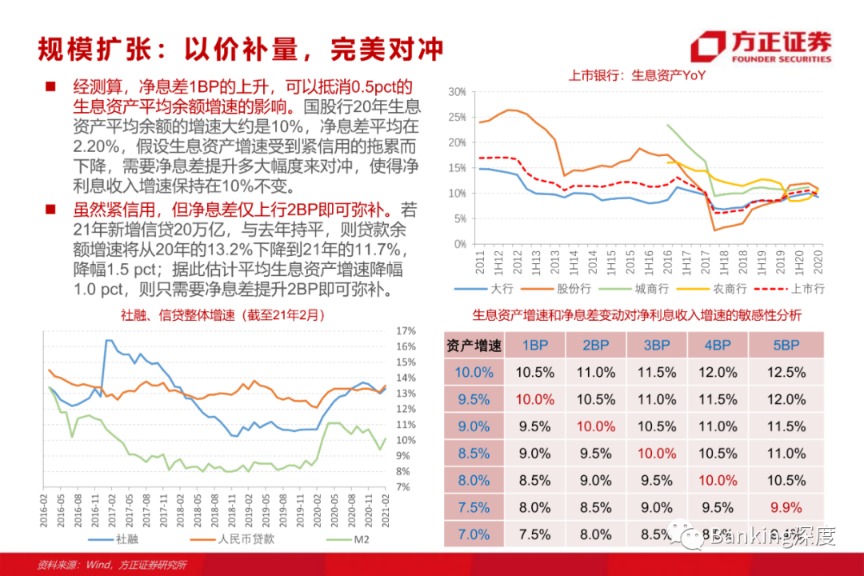

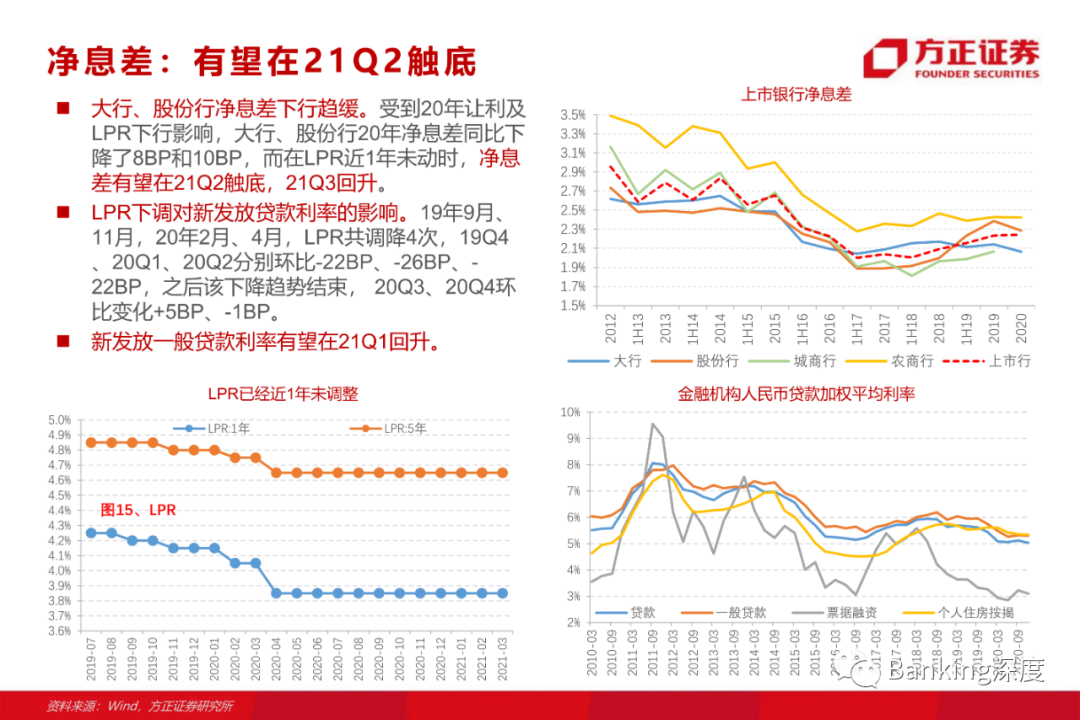

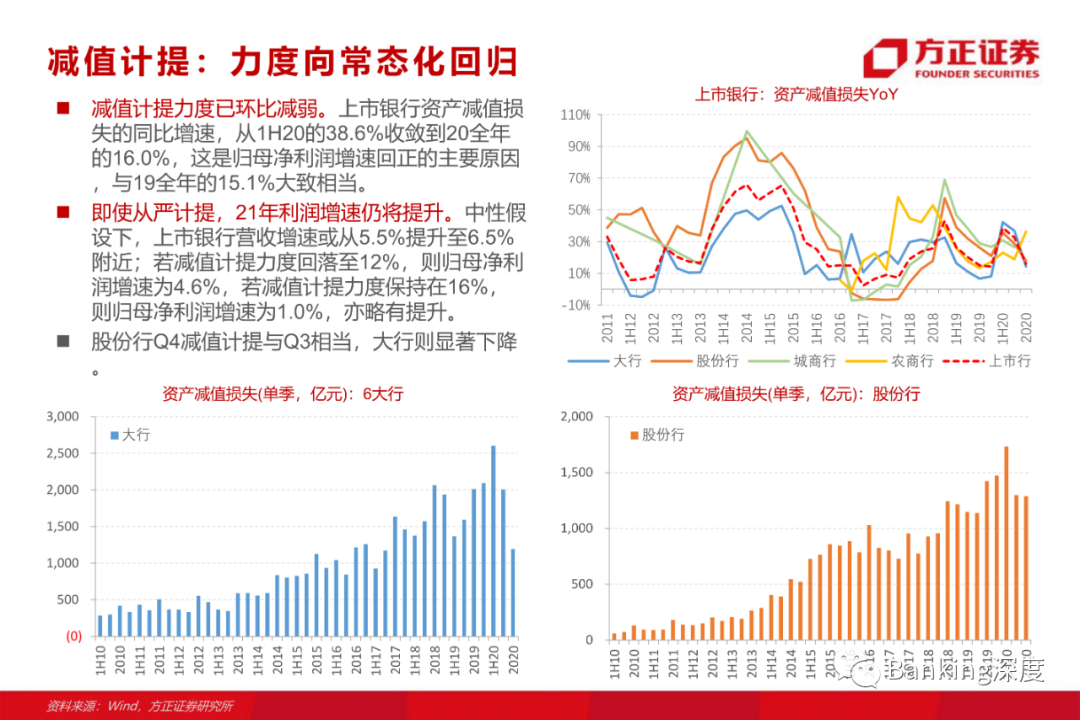

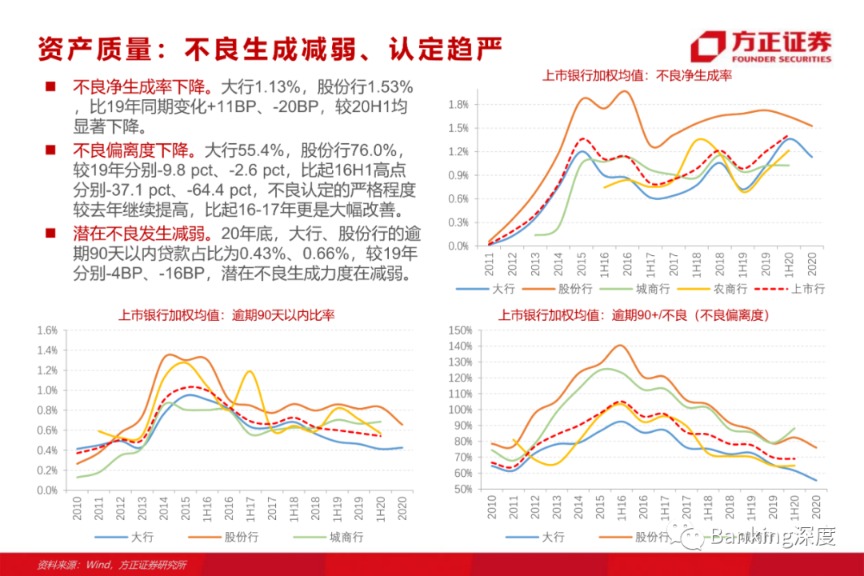

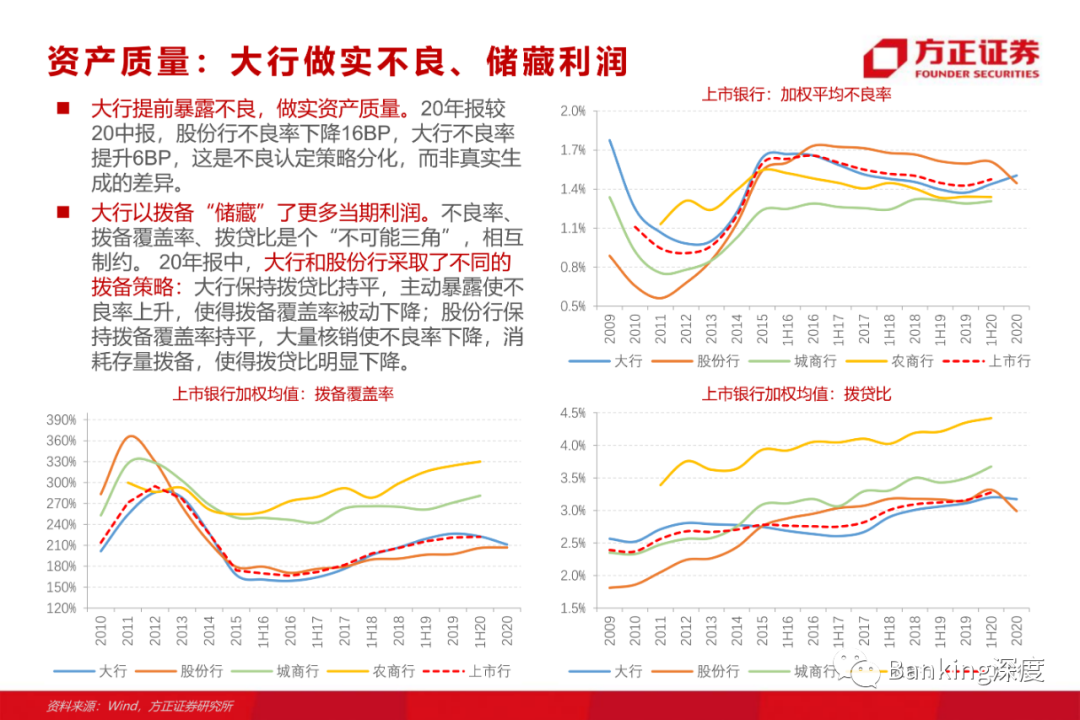

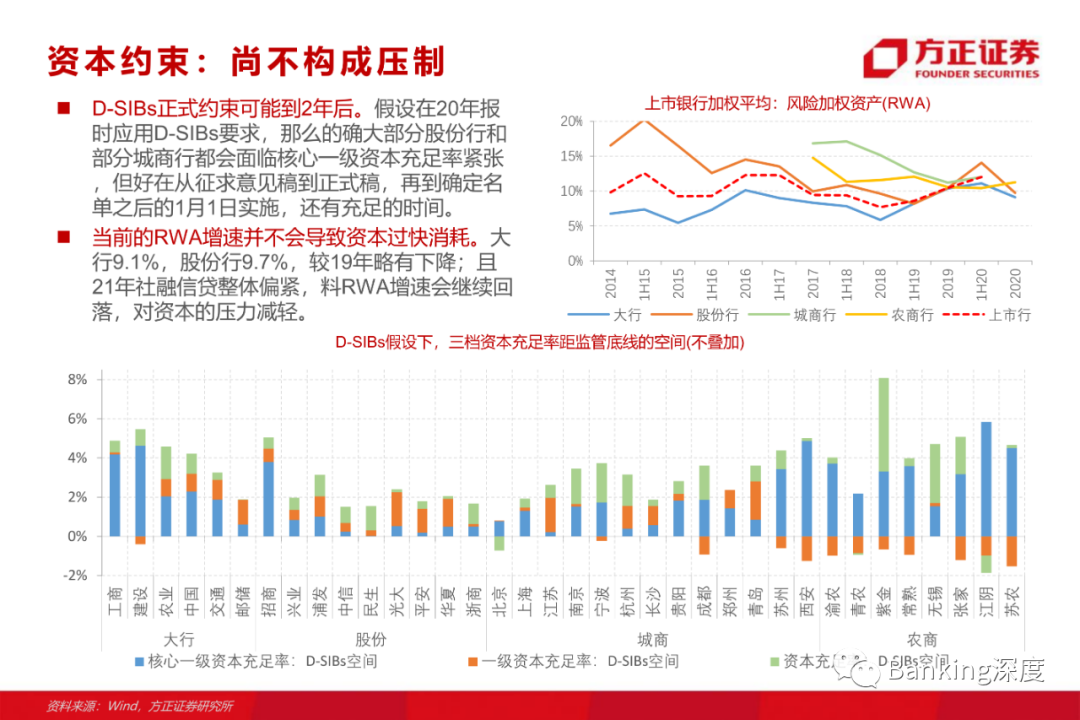

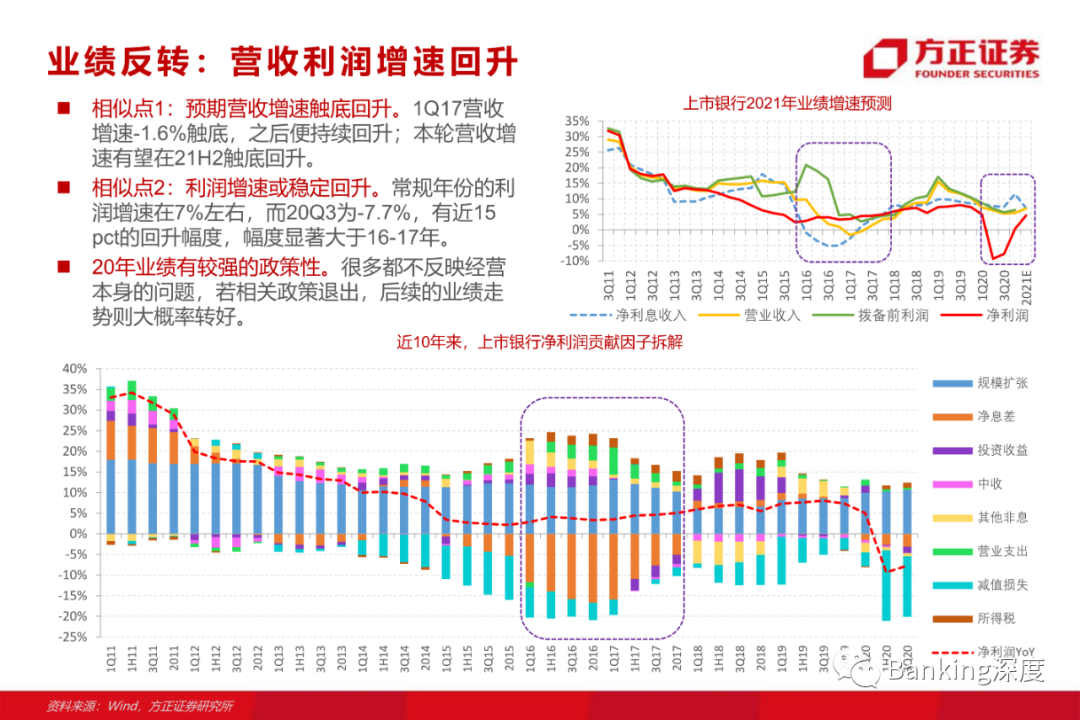

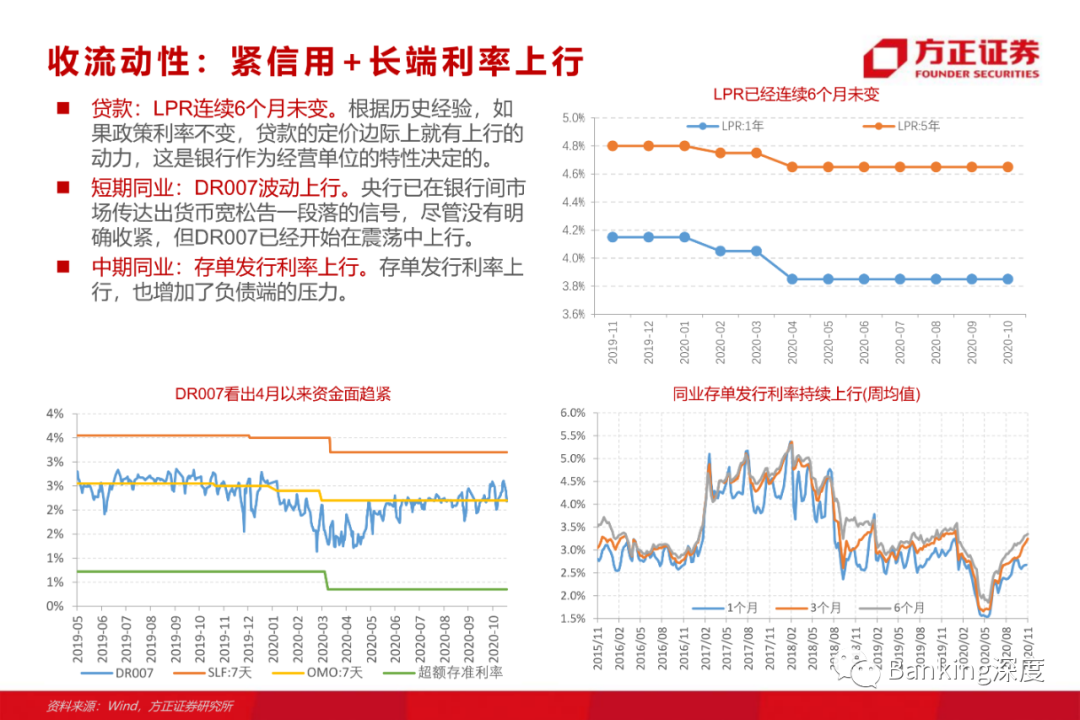

大行、股份行年报综述:1)业绩反转,20年营收YoY+5.5%,归母净利润YoY+0.3%,中性假设下,21年营收增速6.9%,利润增速5.3%;2)规模扩张或边际走弱,但净息差仅上行2BP即可对冲此影响;3)大行、股份行净息差同比下行8BP、10BP,但LPR已近1年未动,净息差有望在21Q2触底;4) ,拨备计提力度已向常态化回归,减值损失增速从20H1的38.6%收敛至20全年的16.0%,与19年的15.1%接近;5)资产质量大幅改善,不良净生成率下降,不良偏离度下降,潜在不良降低。

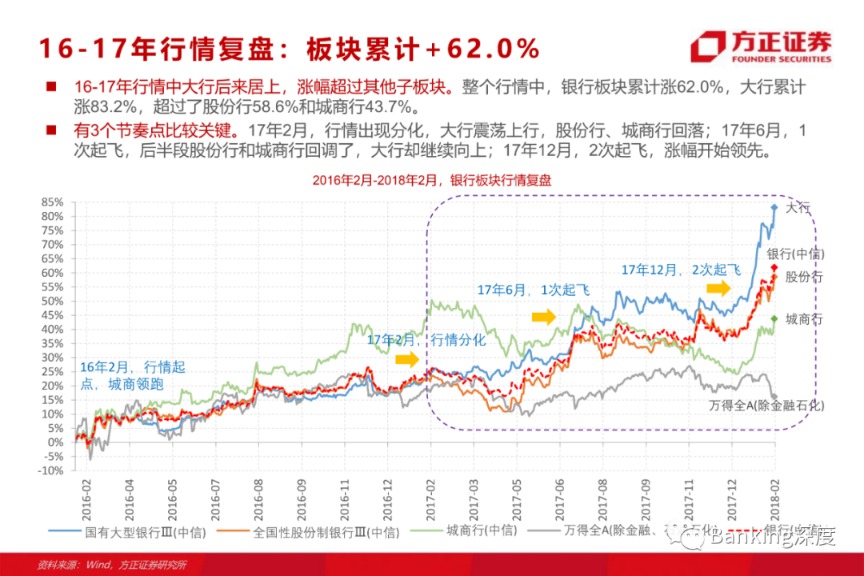

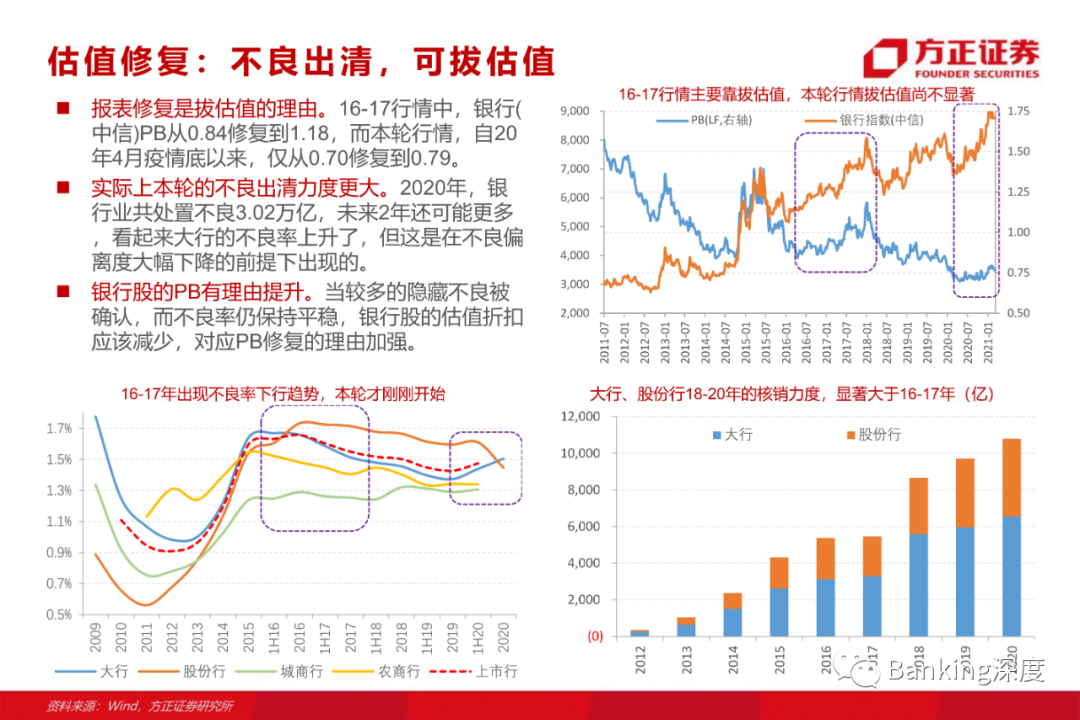

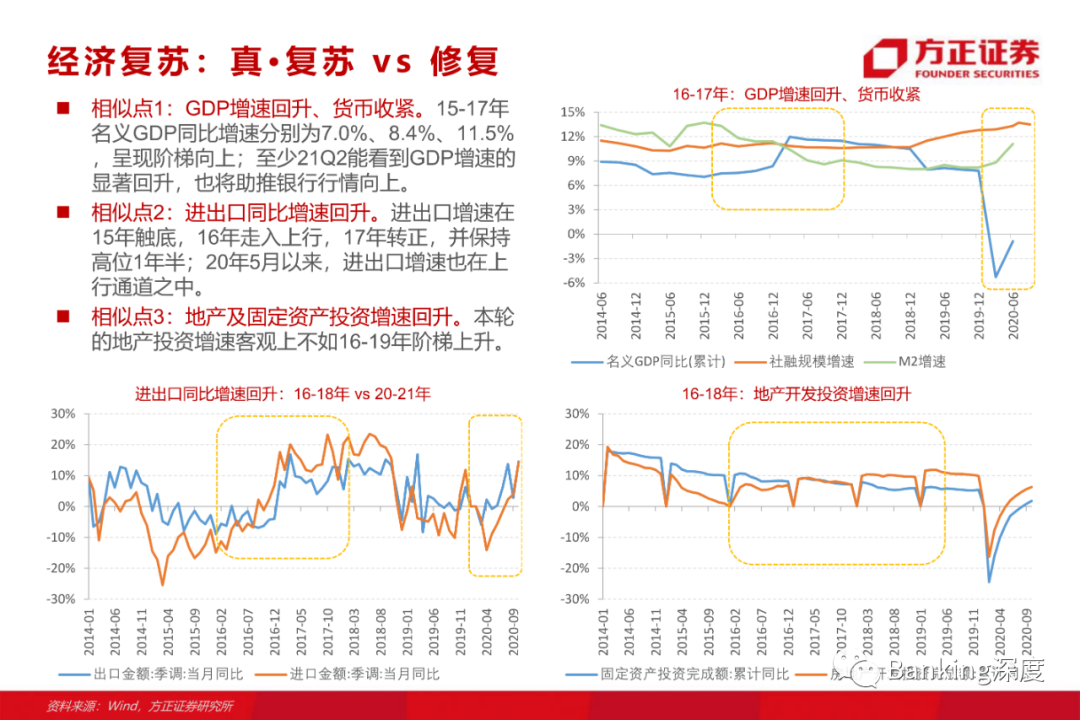

为何有望重演17年行情?16-17年行情中大行后来居上,涨幅超过其他子板块。整个行情中,银行板块累计涨62.0%,大行累计涨83.2%,超过了股份行58.6%和城商行43.7%。有几个非常相似的点:1)营收和利润增速双双回升;2)不良均出现显著的出清,17年以不良率下降为标志,本轮则以核销力度加大、不良认定严格、股份行不良率大幅下降为标志;3)银行板块与创业板指之间的累计涨幅差距同样拉大,银行股性价比提升;4)推动经济复苏的过程中,货币政策先松后紧,后半段长端利率上行。

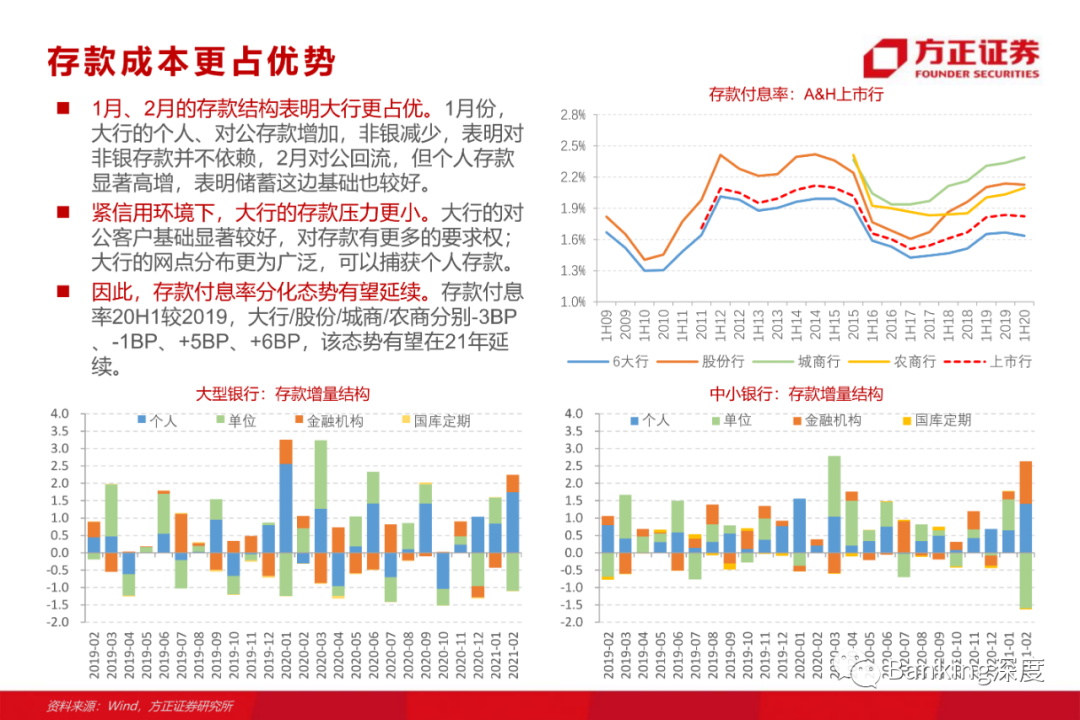

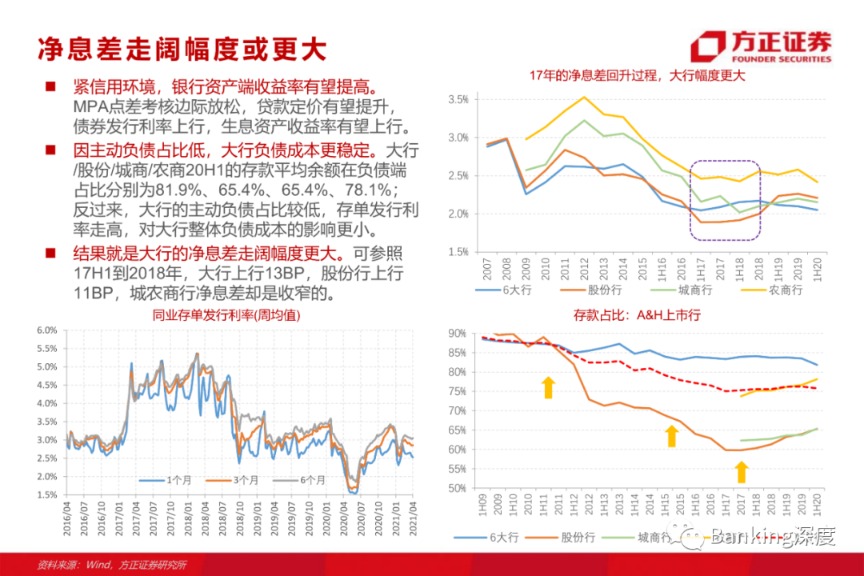

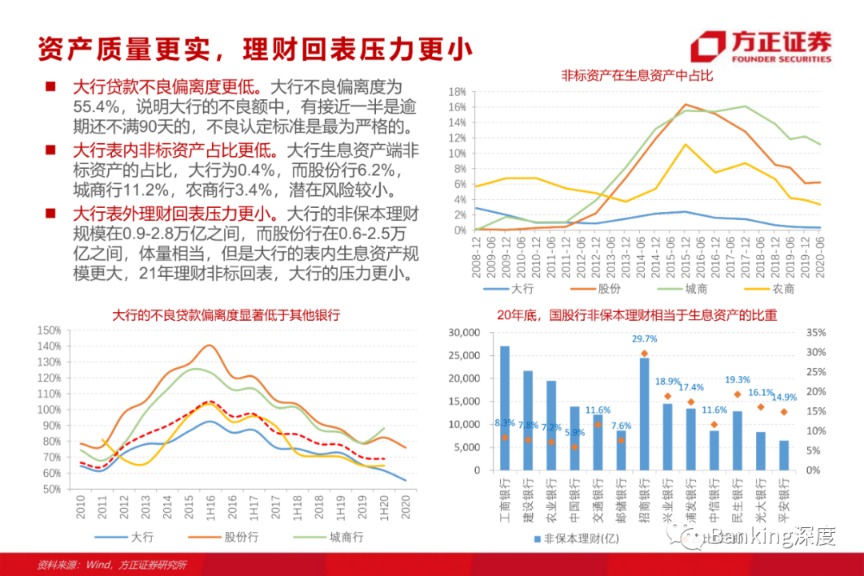

重视大行的四点理由:1)紧信用环境下,大行的对公客户基础和网点优势凸显,存款成本上更占优;2)大行净息差走阔幅度或更大,大行主动负债占比低,同业存单发行利率较高时,大行的负债成本稳定性凸显;3)资产质量更实,贷款不良偏离度仅为55.4%,表内非标资产占比仅为0.4%,四大行非保本理财只相当于生息资产的8%,而股份行多数高于15%,回表压力更小;4)当前仍处于估值低位,20年初至今,银行板块累计涨幅+8.2%,而大行-2.4%,股份行+15.8%,大幅落后,有望补涨。

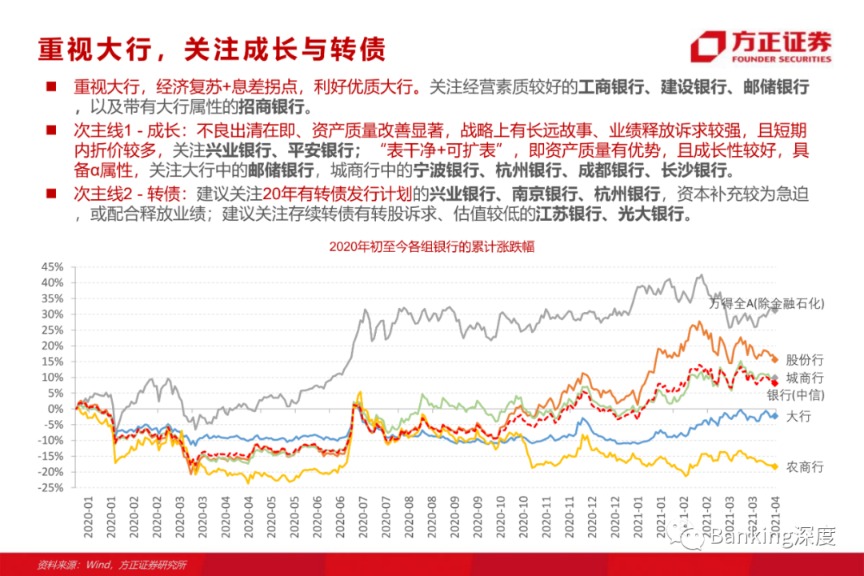

投资建议:重视大行,关注成长与转债

重视大行,经济复苏+息差拐点,利好优质大行,关注经营素质较好的工商银行、建设银行、邮储银行,以及带有大行属性的招商银行。

次主线1-成长:不良出清在即、资产质量改善显著,战略上有长远故事、业绩释放诉求较强,且短期内折价较多,关注兴业银行、平安银行;“表干净+可扩表”,即资产质量有优势,且成长性较好,具备α属性,关注宁波银行、杭州银行、成都银行、长沙银行。

次主线2-转债:建议关注20年有转债发行计划的兴业银行、南京银行、杭州银行,资本补充较为急迫,或配合释放业绩;建议关注存续转债有转股诉求、估值较低的江苏银行、光大银行。

风险提示:疫情影响导致资产质量恶化;区域经济恶化导致经营承压;净息差下行超预期;监管政策趋严等。

报告正文

板块分析:

一季度被公募加仓的银行股业绩超预期 净息差下降是行业“大考”

行业研报:

安信证券:二季度宏观环境、银行基本面趋势均利好银行股投资

(文章来源:Banking深度)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。