【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:REITs行业研究

摘要:通过对比三大企业的底层资产,我们可以管中窥豹REITs行业的基本情况,解析REITs的发展模式。

3月,国内赴港上市的唯二REITs机构招商房托和越秀房托相继召开了业绩会。

总体来看,两家业绩可圈可点,招商房托业绩维持稳定,越秀房托受新冠对酒店业务影响业绩下滑,但主要的写字楼业态业绩不降反升,表现亮眼。

年报显示,招商房托2020年收入3.7亿元,去年同期为2875.9万元;物业收入净额2.74亿元,去年同期为1768.8万元。租金收入总额人民币3.13亿元,减幅为6.7%。报告期内,物业组合的整体出租率由2019年度的88.0%降至84.3%,减幅为3.7%。

越秀房托财报来看,2020年全年收入总额17.59亿元,较去年20.58亿元下降14.5%,物业收入净额13.23亿元,较去年14.95亿元下降11.5%;物业组合估值变动不大,从2019年的349.61亿元略微下降至344.88亿元,同比减少1.4%。

通过对比两家REITs及亚洲最大REITs领展的底层资产,我们可以管中窥豹,了解REITs行业的基本情况,解析其发展模式。

底层资产收购要点

受新冠疫情影响,不少优质资产开始流入市场。于市场低点入手收购,对于REITs来说,是不可多得的投资机遇。

从几家REITs的动作来看,招商房托及越秀房托虽然表露了有进行收购的意向,但目前并没有任何动作。而领展在这方面则灵活得多。

最近领展抓住机会以27.72亿从GIC(新加坡政府投资公司)手中收购了七宝万科广场50%股权,是一个收益较为可观,且抗风险能力强的资产。

而在去年新冠导致国外资产价格更为低迷的时候,领展也投资了英国、澳洲核心地区写字楼物业,并以10亿入股英国房托进行投资。

彼时英国房托Intu Properties正是由于自身经营不善,以及行业整体下滑导致自身租金收入大幅下滑,公司债务难以偿还。虽然Intu Properties看似摇摇欲坠,但其依然保持着95%的入住率,平均每天有超过一百万人访问其购物中心,更是在英国推出了第一个全国性的在线购物中心intu.co.uk。此时领展及时出手,无疑是抓住了市场风险带来的机会。

从资产收购方式来看,REITs基本还是偏向全资持有,而越秀房托、招商房托旗下项目主要是来源于母公司的开发项目。

领展在收购七宝广场之前也一直坚持全资持有,不过自去年12月香港证监会颁布《房地产投资信托基金守则》修订文件,提出容许房托基金在符合条件情况下,投资于少数权益的物业,使得REITs的投资更加灵活。于此,领展亦实现了在七宝广场项目上持股50%的可能。

事实上,少数持股更有利于进行资产扩展,用更少的钱收购更多的项目;其次打开了跟内地开发商的合作渠道,未来有更多的机会买到一些好项目,也加强了跟本土团队的交流学习。

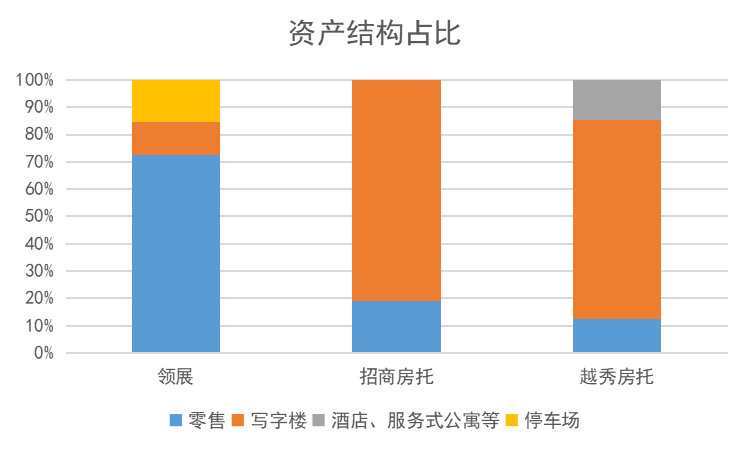

注:领展结构占比由资产估值计算,招商房托、越秀房托资产占比由资产面积计算 数据来源:企业年报,观点指数整理

从资产结构上看,领展截至2020年9月30日零售物业占比72.64%,停车场物业占比15.58%(按估值计算),写字楼占比11.77%;招商房托旗下5个项目仅花园城为购物中心,其余均为写字楼或者写字楼综合体,写字楼占比80.75%;而越秀房托业态较为丰富,包含零售、写字楼、酒店、服务式公寓,尤以前两个业态为主。以面积看,写字楼物业占比73%,零售物业占比12.35%。

对比三家企业的数据,可以看到,REITs更偏向于现金流稳定的资产,而写字楼和零售是每个REITs的不二选择,因此在资产构成和收购标的选择上,也占有较大的比重。

金融杠杆与成本

2020年12月,香港证监会已经将房托的投资杠杆从45%提升到50%,为房托基金发展带来正面利好。

对比三家REITs的资本负债率,2020年底招商房托的资本负债率为27.9%,越秀房托资本负债率38.6%,而领展截止2020年9月30日的中期资本负债率仅为24.19%。可以看到,REITs存在较大的杠杆空间,利好优质新资产的注入。

另外就是融资方式带来的成本影响。领展平均借债成本由2019年9月30日的3.52%下跌至2020年9月30日的2.84%;越秀房托的整体融资成本年利率从2019年末的4.2%下降到2020年末的3.01%,1月更是发行了一笔2.66%的4亿美元票据,融资成本进一步下降;而招商房托2019年末的加权平均利率为2.75%。

除此之外,金融也是REITs会利用的手段,包括大股东让渡收益权、直接补足收益、派发递延股票等,总的来说是为了提升或保持收益率。

虽然看似拆东墙补西墙,但如果应用得当,未来增值空间能够抵消补贴的影响,也不失为一个合理的策略。

以越秀房托的广州国际金融中心为例,2012年该资产还处于培育期,写字楼出租率仅50%,如果直接收购势必会降低REITs的收益率。

越秀房托通过发行递延单位股份给越秀地产作为收购对价,并没有完全直接支付收购现金,给了越秀房托充足的时间培育资产,提升出租率和资产规模。

总体来说,REITs在借贷利率上相比开发商等房企具有明显优势,杠杆率整体偏低,财务水平健康,当然也与REITs扩张节奏相对缓慢谨慎,资产也比较优质分割不开。

资产优化升级与管理

成功收购的优质资产也需要进行优化升级以及精心管理,才能焕发光彩。

招商房托利用疫情带来的空置率上升对旗下资产投资4亿元进行全面改造,在保留物业原有设计的基础上,通过加入现代化设计和智能技术来提升物业的整体品质和特色,进一步提升旗下甲级写字楼在深圳市场的竞争力。

深圳作为粤港澳大湾区战略发展的核心引擎城市,区位条件优越,产业基础扎实,能为五项物业带来巨大的未来发展潜力。同时,深圳地铁12号线即将于2022年正式开通,而招商房托当前的5处物业均沿线布局,升级改造叠加地铁红利,资产价值将进一步提升。

管理方面,招商房托通过调整内部租户结构,使得2020年的租金单价基本与去年持平;成功吸引大型战略租户进驻,整体出租率维持在84.3%,较去年的88%稍有下降。虽然向租户提供了2380万元的一次性租金减免导致2020年收益减少了2230万元,但能够在疫情打击下基本维持去年水平已是管理有方。

越秀房托方面。物业的整体续租率已连续三年下降,2018年-2020年,分别为80%、73.6%、65%。过去一段时间内,越秀房托也一直在调整自己的租户结构。疫情期间,服装批发市场白马大厦的出租率虽然遭受了不小的压力,但是越秀房托给场地焕新升级,打造“时尚之芯”新定位,积极吸引高端品牌,成为商圈首个复市表率。

领展也趁此机会进一步扩展内地版图,此前其在内地花费6年收购的5个全资项目,没有进行统一的品牌规划,亦没有大力宣传输出品牌特色。去年8月领展对深圳核心项目怡景中心城进行资产提升,今年一季度领展将所有项目正式统一名称,同时在上海设立了其在中国内地的运营总部,明确提出2025年前内地资产占比达到20%(目前为13.2%)。

设立运营总部即意味着内地项目将得到更多资源倾斜,包括人才储备及管理等。作为亚洲最大房托,如今统一改名和设立运营总部,体现了领展输出品牌和管理的决心。

【法律声明】本文所载信息来源被认为是可靠的,但不代表REITs行业研究立场,REITs行业研究亦不保证其准确性或完整性。本文仅供参考之用,并不构成投资建议,REITs行业研究对任何人因使用本文内容而造成的任何后果不承担任何法律责任。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。