【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来自第三方机构的一份私募最新监测数据显示,一季度,接近一半的股票私募机构未能获得正收益。

中证君通过调研获得的最新信息显示,坚定调低仓位、优化组合结构、动态调整组合布局,正成为一线私募的三大“经典打法”。

减仓私募增多

上海某新晋百亿级私募机构负责人本周在接受中证君采访时表示,出于春节之后产品净值回撤幅度较大等因素考虑,该机构两周前已经将旗下产品的股票仓位调降至六成左右。但在持股结构上,保持了在大市值白马股方向的重点配置。

该私募人士强调,从年初至今的货币政策环境和宏观环境来看,全年A股市场的结构性机会较2020年可能会明显下滑,大型资管机构获得阿尔法超额收益的难度预计会明显增加。该机构对于2021年的收益率预期,大致预估为“-10%到+20%”。

此外,上海一家中型私募基金经理介绍,尽管其所在私募过去两年均取得了超过50%的年度收益,但目前该私募机构在仓位把控上,已经全面将其管理的产品仓位调降至四成。“虽然去年第四季度和今年第一季度较好地把握住了顺周期和碳中和两大主题机会,但由于春节之前仓位过重,目前公司旗下产品的平均收益率已不足3个百分点。”

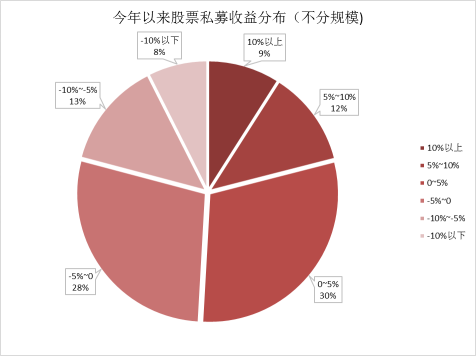

国内某第三方机构4月15日公布的国内股票私募机构第一季度业绩盘点报告显示,今年前3个月,国内股票私募机构投资收益率整体全面分化。其中,出现小幅亏损和小幅盈利的私募机构比例分别为28%和30%,当季取得正收益的股票私募比例则仅有50.89%。

优化结构成普遍选择

当前A股市场弱势缩量寻底,个股赚钱效应偏低,多家一线私募也在主动优化组合结构,以期降低资产组合的波动风险。

域秀资本研究总监许俊哲表示,该机构整体研判认为,A股短期依然可能维持震荡,不排除进一步调整的可能,但主要股指出现系统性风险的概率并不大。在此背景下,该机构虽然略做了一定的仓位调降,但在整体应对策略上,仍然以组合结构调整为主。第一,降低个股组合的整体估值水平,对于估值过高的个股适当进行减持;第二,适当增持了部分二线白马公司;第三,增持了部分顺周期的低估值公司。

悟空投资投研负责人江敬文称,该机构前期通过控制仓位和调整组合结构,显著降低了市场下跌的冲击。考虑到现阶段A股筑底可能仍需要时间消化整理,该机构正在中性仓位的基础上,积极挖掘结构性机会,兼顾防御风险和优化组合收益。

选股与动态调整组合仍是关键要点

对于未来一段时间的策略应对,目前一线私募普遍将优化选股与动态调整资产组合,作为投资应对的两大关键抓手。

世诚投资总经理陈家琳称,前期该机构也采取了适度动态调整股票仓位和组合内个股风格等战术方法,取得了一定的投资效果。但展望未来,更为重要的是,要通过专业的研究投资能力,不断在有韧性的行业和赛道内挖掘拥有性价比的个股,并在坚守估值纪律的前提下做好布局和必要的动态调整,以更好地应对市场起伏,为基金投资人持续获取稳健的回报。

江敬文则强调,目前A股市场与过往市场高潮时所面临的高估值压力显著不同,目前市场估值分化显著,大部分公司估值处于过去长期合理中枢水平,并没有估值泡沫。考虑到投资者对于2018年的A股表现依然印象深刻,且近期市场的持续调整已经定价了不少风险因素,现阶段该机构的投资重点,依然放在积极找寻结构性机会方面。

此外,美港资本总经理陈龙也指出,当前该机构的策略重点主要放在股票配置的结构性调整上,并在前期提高了银行、保险、地产、基建等非人气行业优质公司的配置比例。整体来看,回归到以深研基本面为基础、以估值为核心的选股体系,是重新构建投资组合和应对今年复杂市场环境的最佳方法。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。