【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:浙商证券资产管理

作者:马斌博

马斌博,男,硕士,就职于浙商资管,曾就职于东北证券股份有限公司。9年证券从业经验,3年实业经验。

目录

1 宏观分析

1.1 疫情跟踪

1.2 中国基本面

1.3 中国政策面

1.4 宏观流动性

2 股市流动性观察

2.1 资金需求

2.2 资金供给

3 股票市场运行分析及展望

3.1 市场脉络分析

3.2 市场研判

01

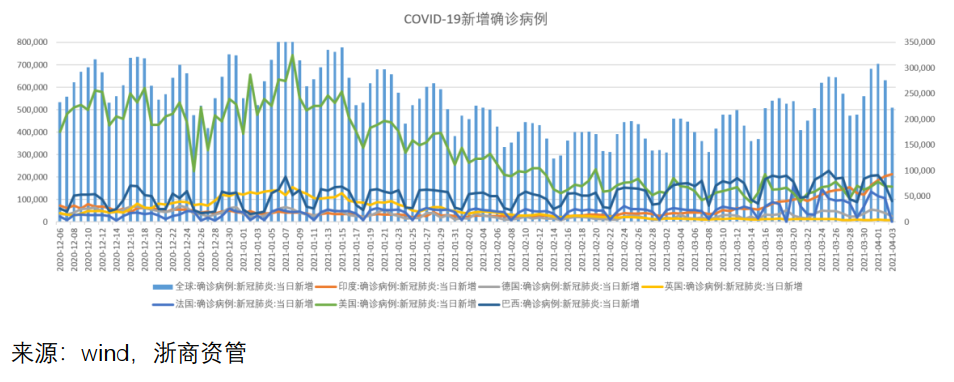

宏观分析-疫情追踪

Ø 全球新冠新增病例整体呈下降趋势,但3月中旬以来有所反弹,近期日均超出50万例,未达到去年11-12月高峰值。

Ø 美国新增病例稳定在5-10万间,英国呈持续下降趋势,欧洲大陆疫情仍严峻,印度新增病例持续增长至10万。疫情的地区差异已清晰呈现,反应疫苗资源开发和获取能力不同以及政府治理能力的差异。中国也在加速疫苗接种,计划上半年完成40%接种率(5.6亿人11.2亿剂,意味着三个月日均1100-1200万剂),4月初日均接种600-700万剂。

01

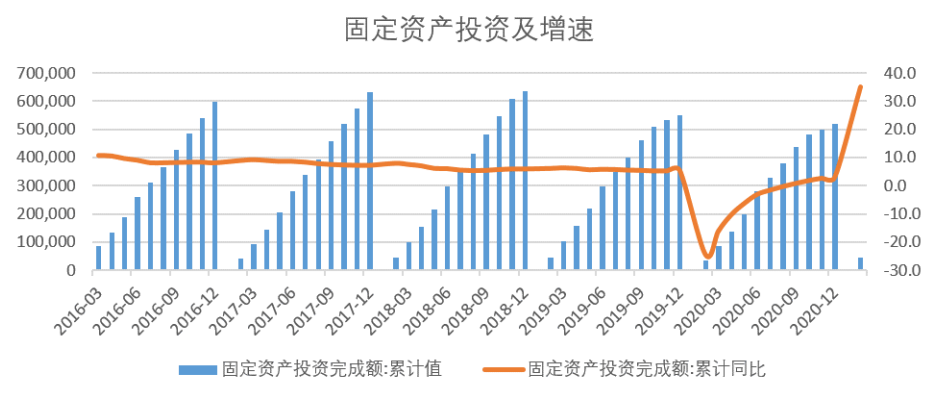

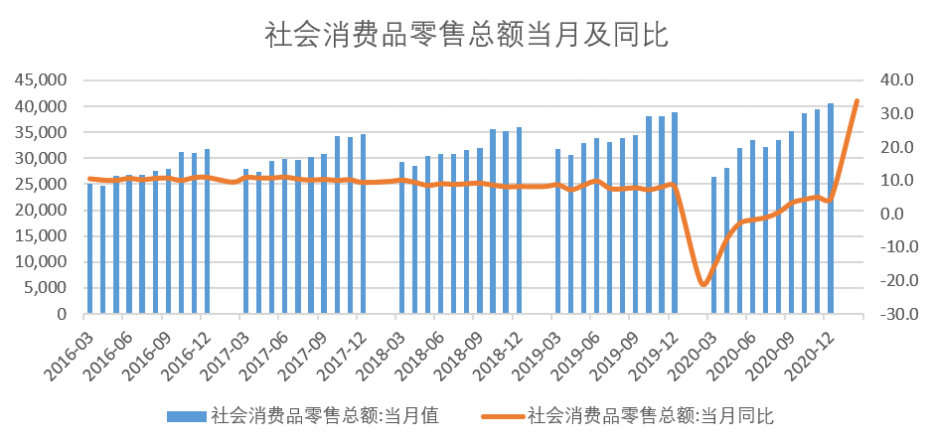

宏观分析-中国基本面

三驾马车

Ø 21年1-2月年固定资产投资完成4.5万亿,同比35%较19年1-2月微增0.9%。地产38.3%,制造业37.3%,基建35%。

Ø 21年1-2月消费品零售6.97万亿,同比增33.8%,19年同期6.6万亿;网上消费同比增30.6%,占比20.7%,较20年同期下降0.8个百分点。

Ø 按美元,1月出口2640亿,同比24.8%,进口同比26.6%,差额654亿,2月出口2049亿,同比154.9%,进口同比17.3%,差额379亿。

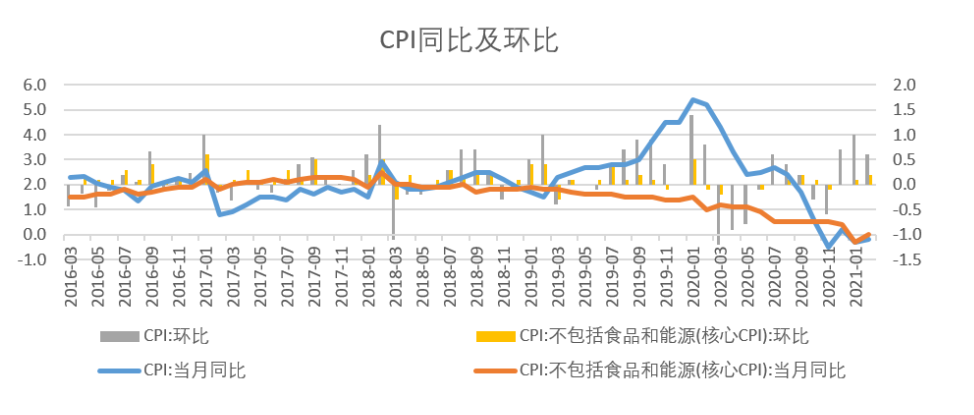

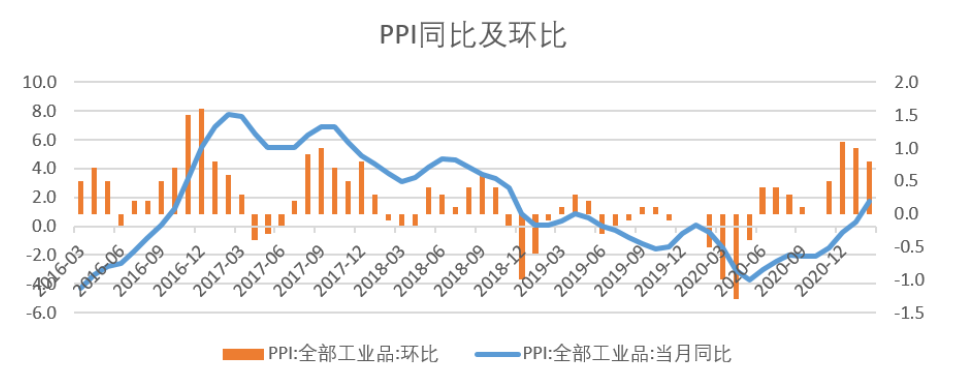

Ø 21年1月CPI同比-0.3%,2月-0.2%,基数效应导致负增长。2月核心CPI为0%。

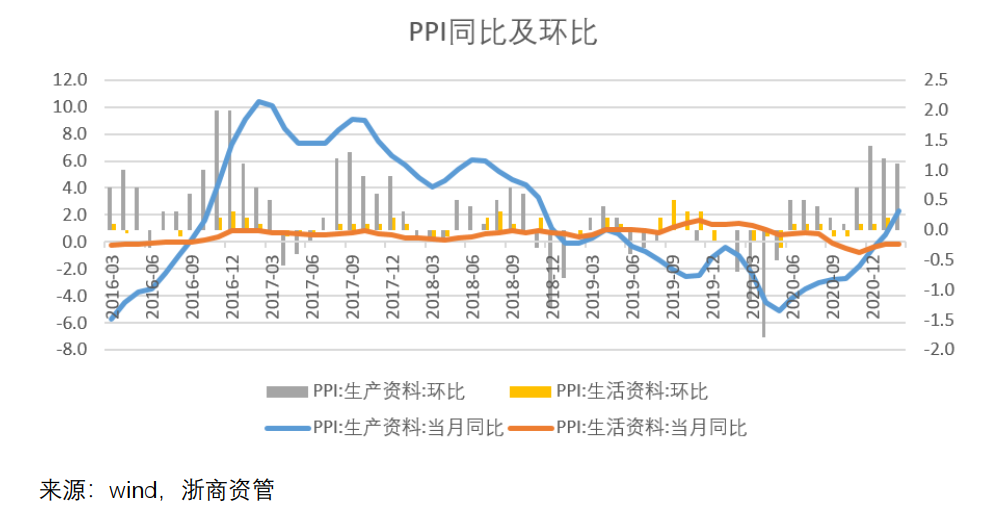

Ø 21年2月PPI同比0.3%,2月1.7%。2月生产资料2.3%,生产端已表现出比较显著的价格压力。

Ø 全球通胀预期抬升,但非中国需求驱动,21年仍要看美国财政货币政策的力度。

工业生产

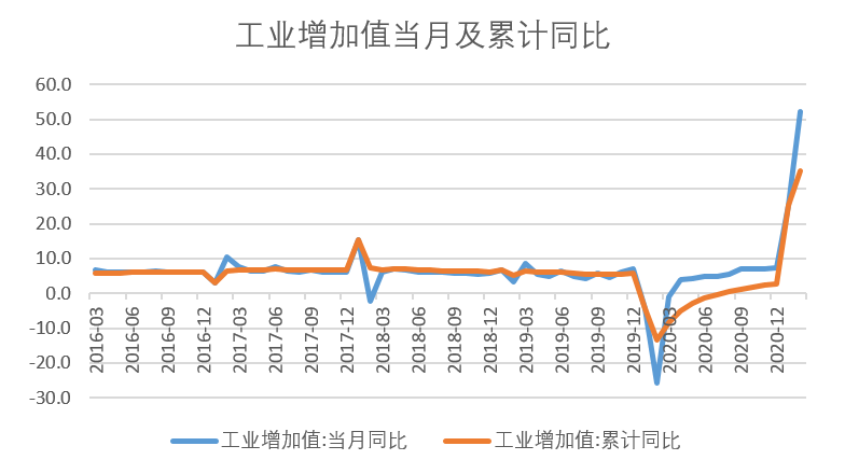

Ø 21年2月工业增加值同比52.3%,较19年增长12.9%,累计同比35.1%,较19年增长16.8%。

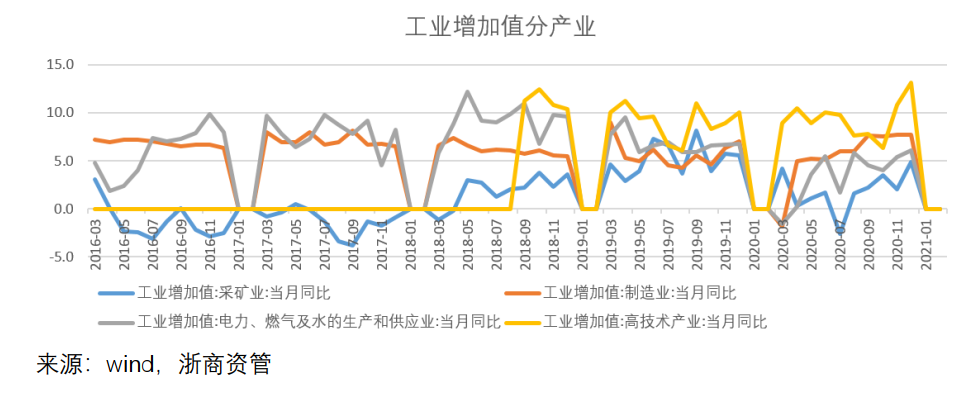

Ø 分产业看,1-2月累计,采矿业、制造业和共用事业分别增17.5%、39.5%和19.8%;与19年同期相比,分别增9.9%、17.6%和11.3%,制造业延续了良好态势。高技术产业同比49.2%,与19年相比增27.7%,继续高增长。

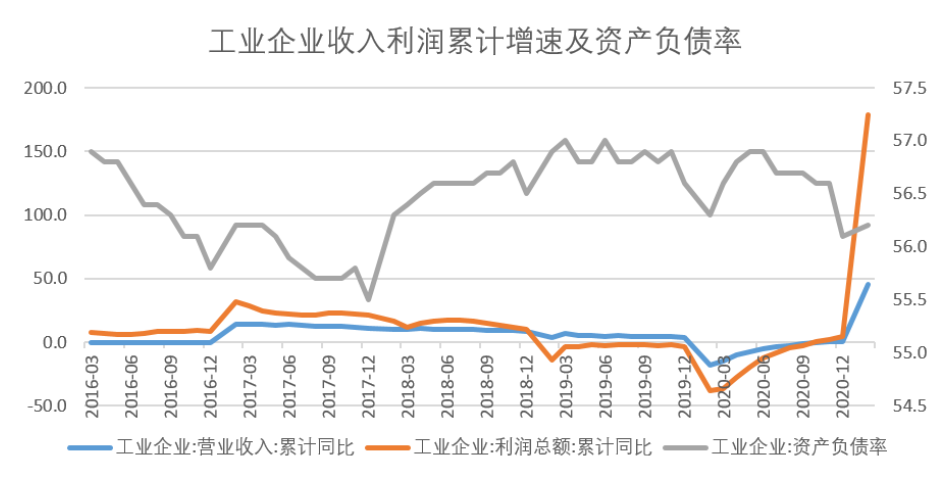

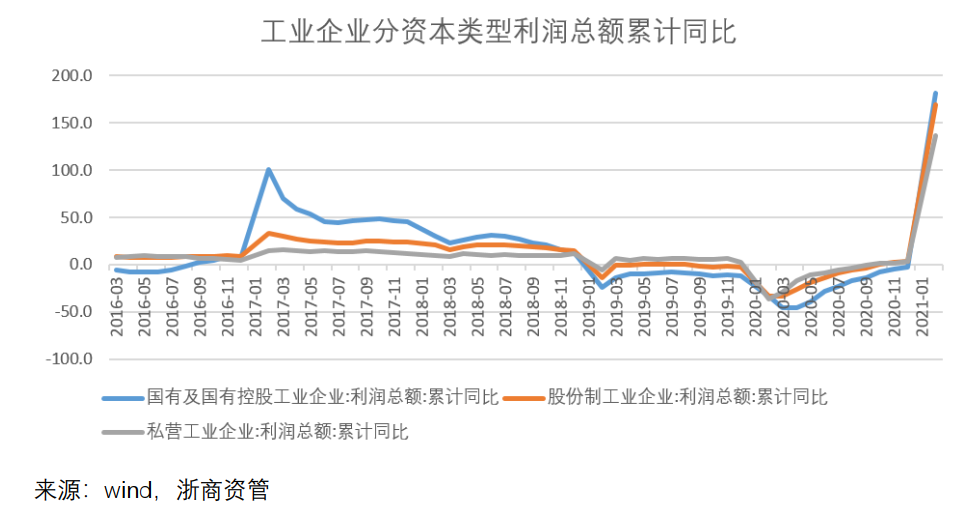

工业企业利润

Ø 21年1-2月工业企业收入同比增45.2%,利润同比增178.9%。与19年同期比,收入增19.8%,利润增72.1%。

Ø 分资本类型看,国企由于基数效应修复力度好于民企和股份制企业;但从19年比较,国企在前两月的增长也好于民企,这与过去一段普遍的价格上涨应存在一定关联。

Ø 从行业看,采矿业、制造业和公用事业利润分别同比增83%、220%和57.5%,部分源自去年同期的低基数;与19年同期相比,分别增长44%、83%和21%。

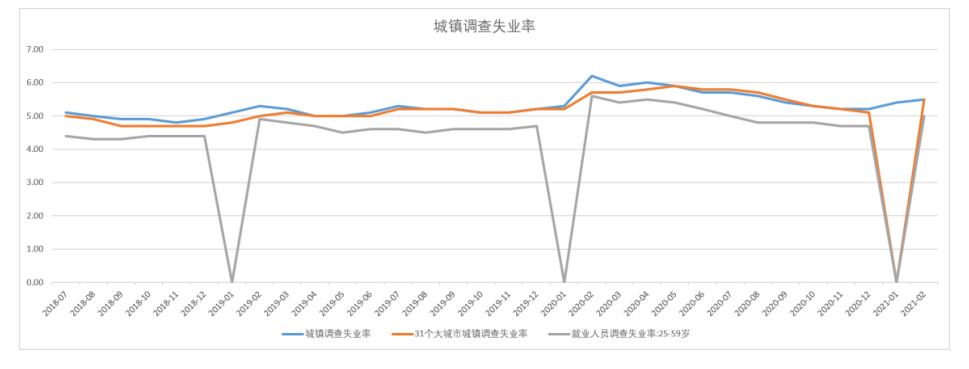

就业

Ø 21年1-2月城镇调查失业率分别为5.4%和5.5%水平,较20年底的5.2%小幅上升。春节因素和部分地区散发的疫情是造成波动的主要因素。调查失业率指标未来是否会成为宏观政策的重要的参考指标尚需进一步观察。

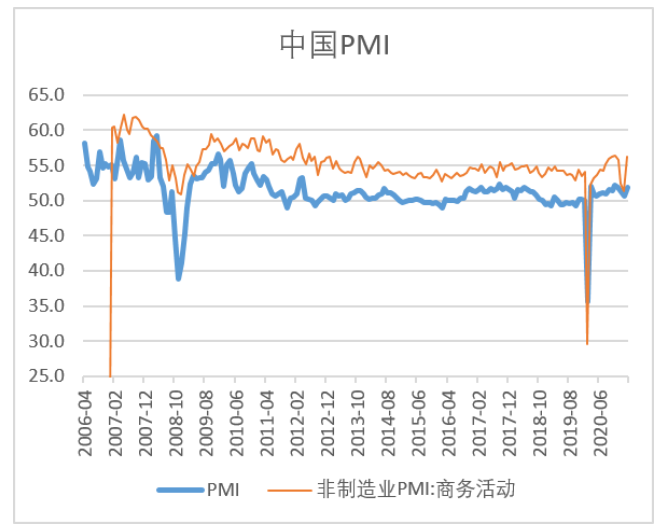

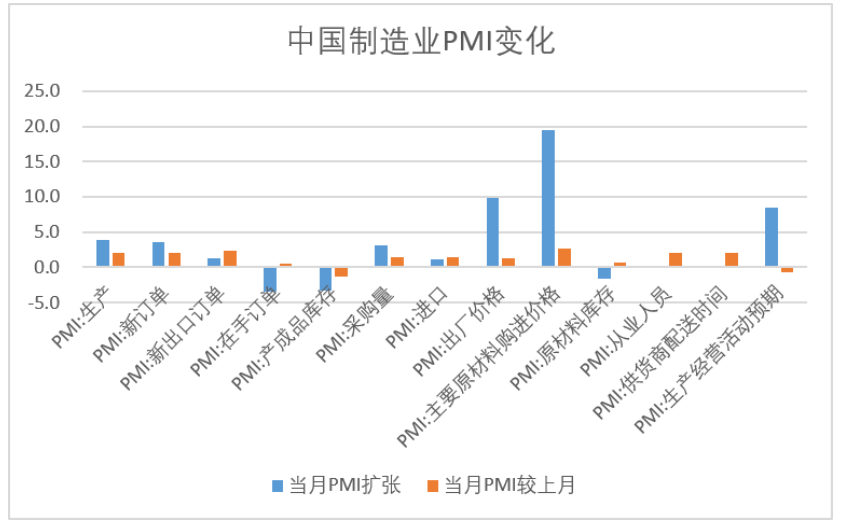

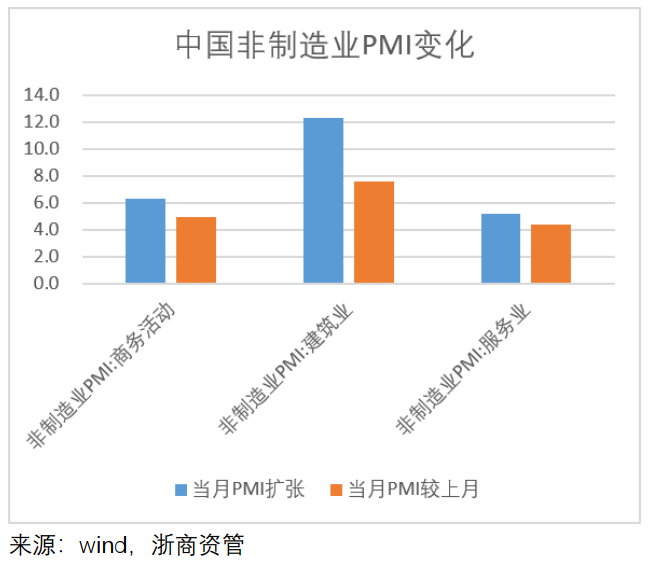

PMI

Ø 2021年3月制造业PMI51.9(+1.3%),非制造业PMI56.3%(+4.9%),经济活动连续13个月扩张,扩张速度在2月春节因素小幅回落后,3月继续大幅扩张,非制造业PMI也呈现加速扩张态势。

Ø 分扩张加速、扩张减速、收缩加速、收缩减速四种情形,3月制造业供需两旺,生产和新订单、进口订单均继续加速扩张;产成品及原材料价格大幅上涨,库存水平回落。

Ø 11月非制造业商务活动大幅加速扩张,疫情环节服务业修复和建筑业因天气转暖复工共同驱动。

01

宏观分析-中国政策面

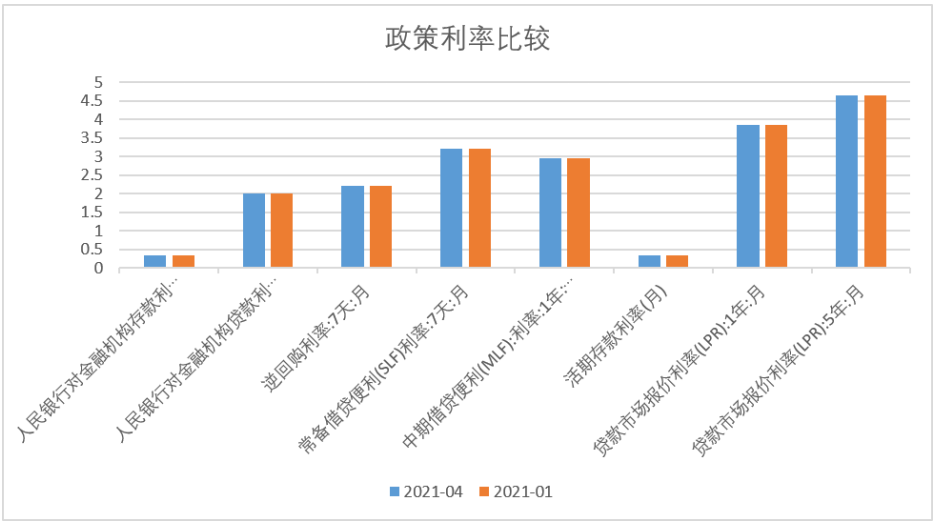

货币政策

Ø 中央经济工作会议定调:连续、稳定、可持续。稳健货币。为实体经济提供必要支持,不急转弯。

Ø 两会关于2021年重点工作的表述,稳健、灵活、精准、合理适度,支持小微,推动实际贷款利率进一步下降。

Ø 一季度货币政策例会,在“会议强调”段落,删除了不急转弯的表述。

Ø 紧信用是一致预期,但社融的趋势性回落仍然需要需求端回落的配合。

信用传导

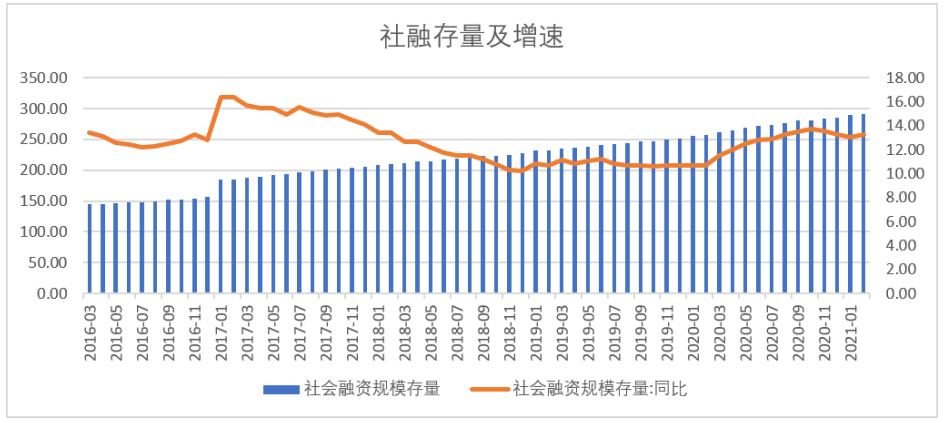

Ø 社融口径,21年1、2月社融存量增速来分别为13.0和13.3社融增速高位横盘。1-2月社融累计新增6.89万亿,其中表内中长期贷款带来重要贡献。

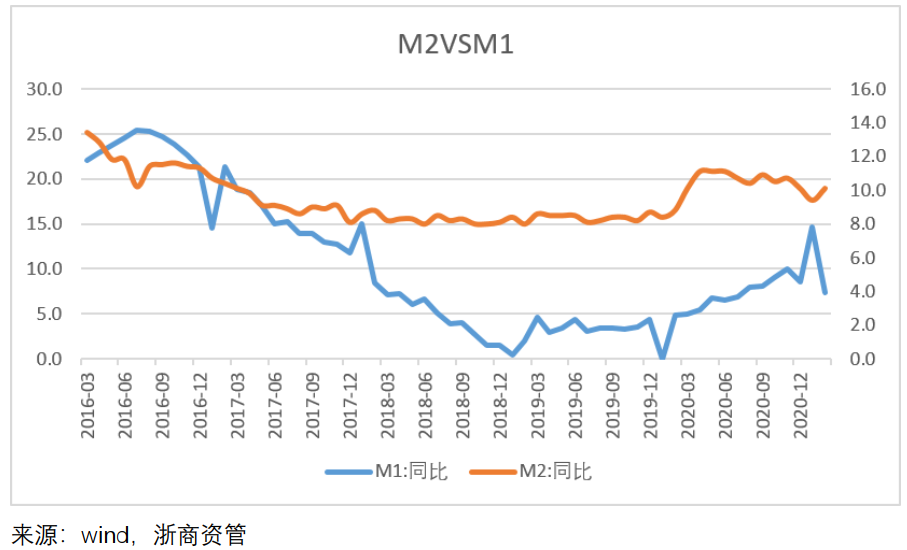

Ø 货币口径:21年2月,M2增速10.1%(+0.7),M1增速7.4%(-7.3%)。

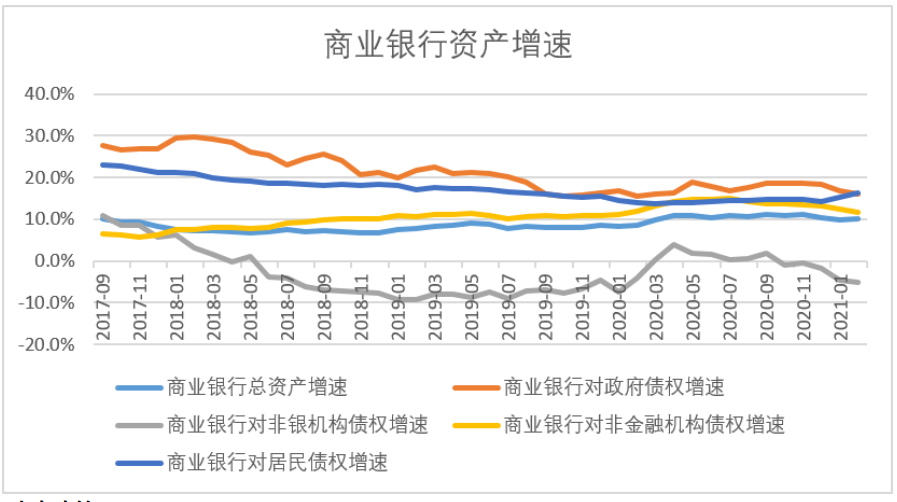

Ø 商业银行资产端口径:总资产增速10.0%(+0.1%)。

财政政策

Ø 21年1-2月年公共财政收入增18.7%,公共财政支出增10.5。政府性基金收入增63.7%,政府性基金支出累计减14.8。疫情对财政的影响略滞后经济,修复也将略滞后。

Ø 中央经济工作会议定调:积极财政,提质增效。支持国家重大战略任务、促创新、调结构、调收入分配;化解地方隐性债务风险。党政机关过紧日子。

Ø 两会21年重点工作:提质增效、更可持续。赤字率3.2%,专项债3.65万亿。支出大于去年,中央本级负增长,对地方转移增加7.8%,财政直达2.8万亿(大于去年,去年约2万亿)。

01

宏观分析-宏观流动性

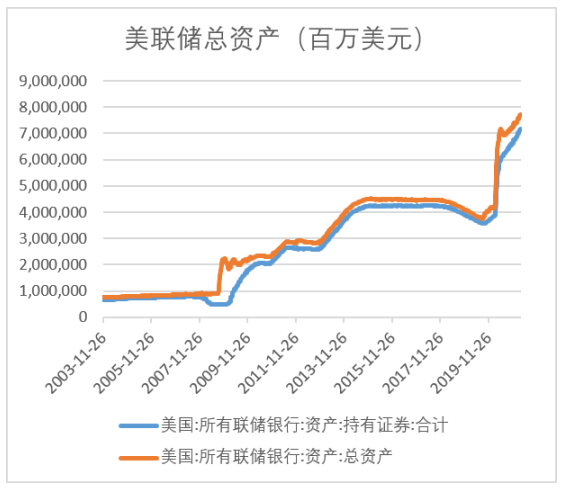

Ø 美联储扩表步伐放缓,但资产负债表仍维持扩张状态,平均通胀目标下,当下美联储委员表态整体偏鸽,关注议息会议(FOMC)对货币政策的动态表述(1、3、4、6、7、9、10)。

Ø 疫苗开始普及,经济修复预期强烈,但美长端收益率近期突破1.7%,潜在通胀突破2.2%.

Ø 反应美元流动性的TED利差自20年一季度冲击后已恢复常态。

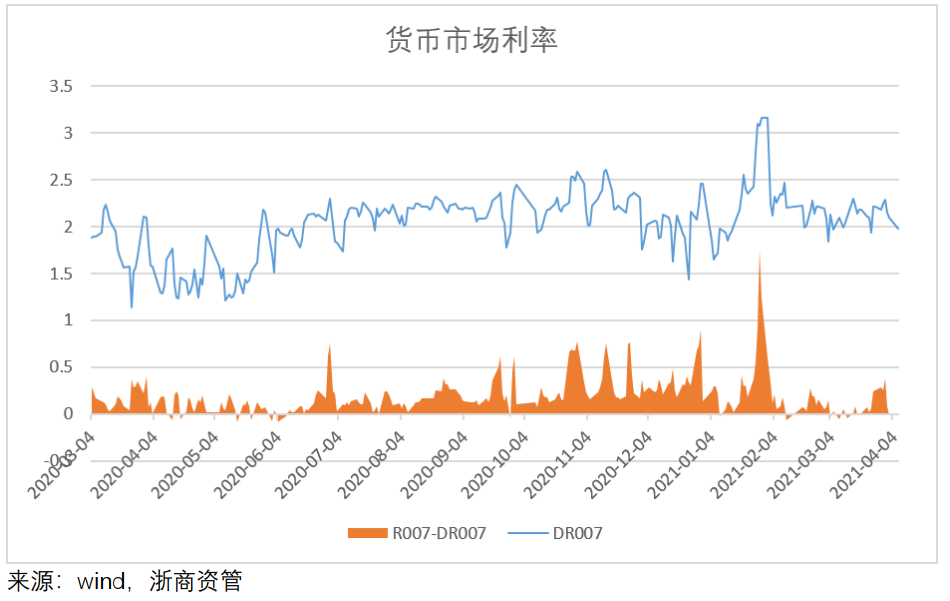

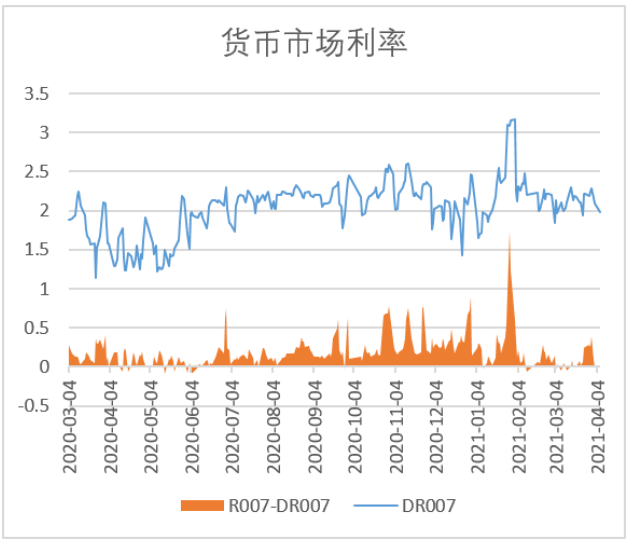

Ø 货币市场利率在2-3月回落,DR007稳定在2-2.5%的合意区间。

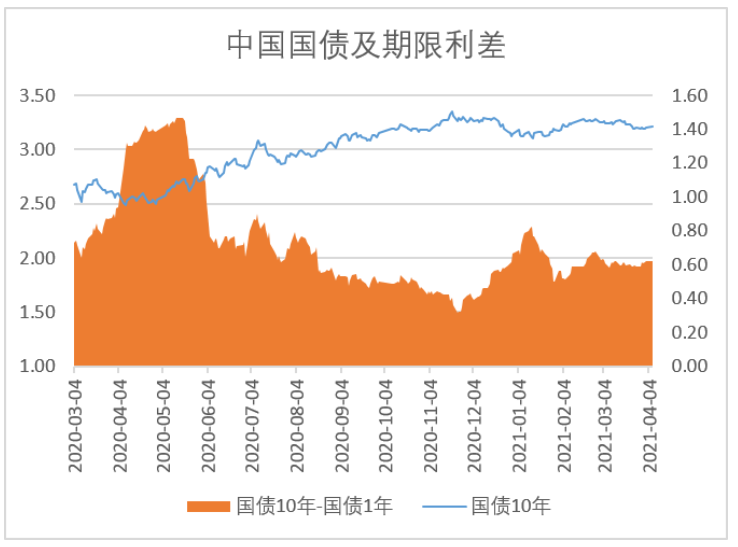

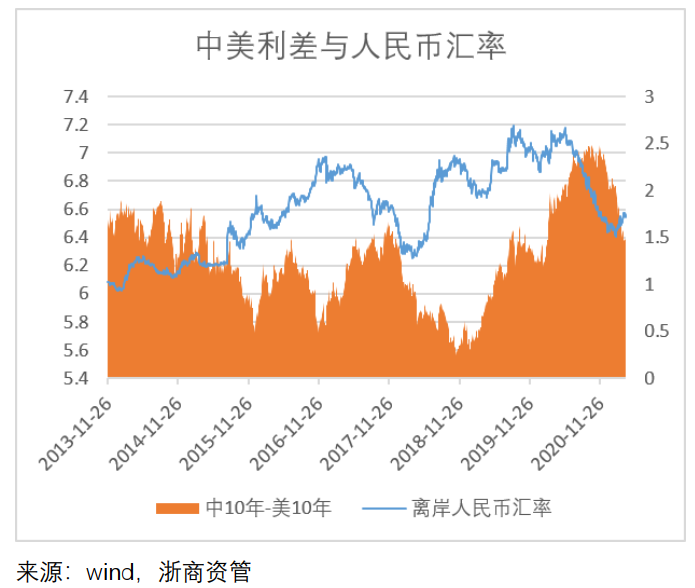

Ø 长端窄区间震荡,考虑到经济仍偏强,右侧仍未到来;人民币汇率高位震荡回落,中美利差开始回缩至150BP附近,为多年中枢偏上位置。

Ø 21年整体应是流动性收紧的年份,但总量上不会看到太显著的收紧,表现为宏观杠杆率的稳定,不急转弯。但针对信用的结构差异将进一步体现。

02

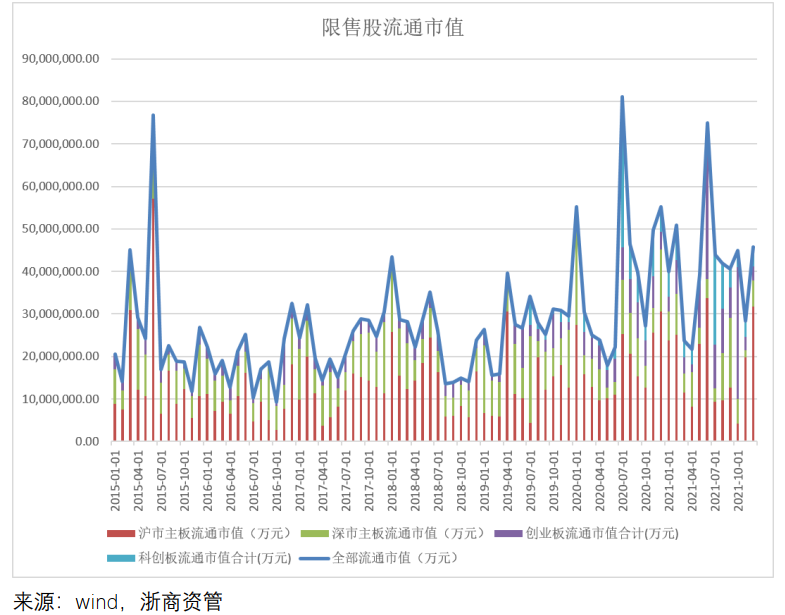

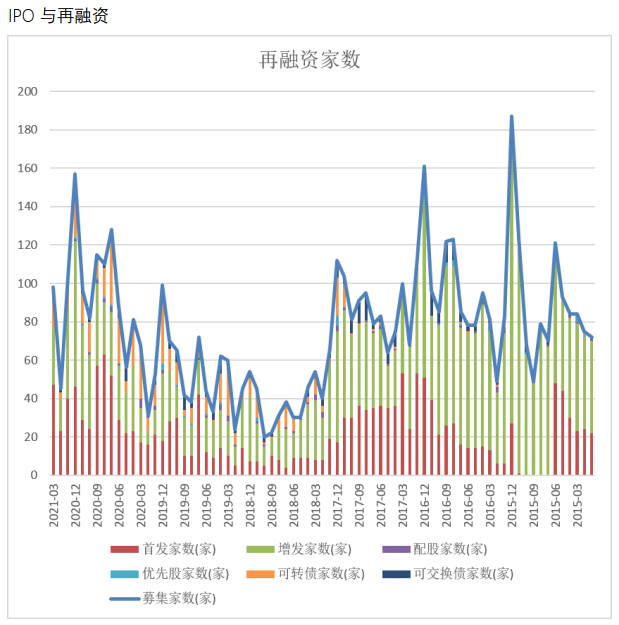

股市流动性观察-资金需求

02

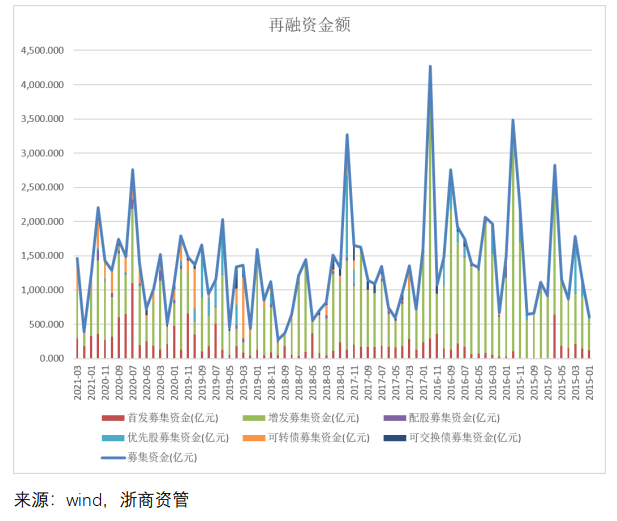

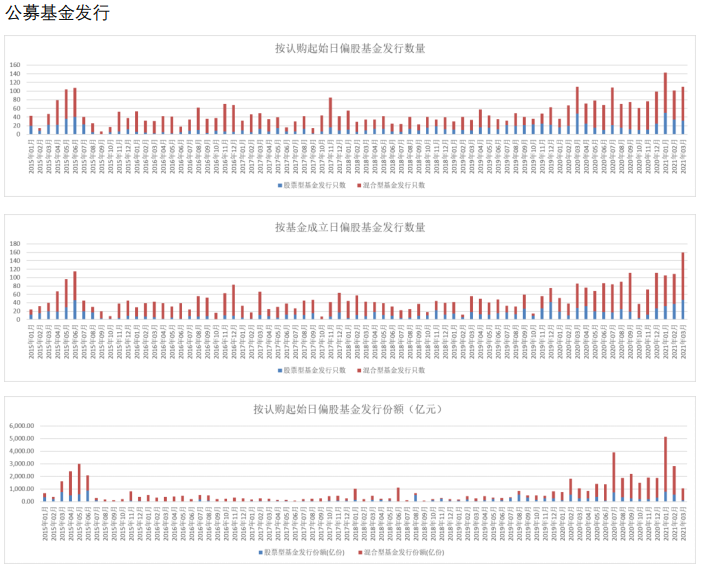

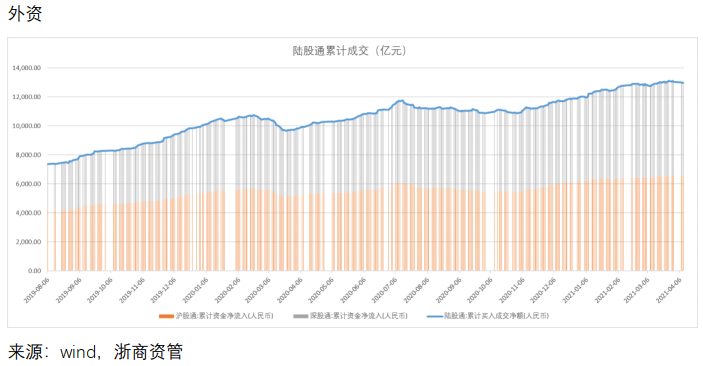

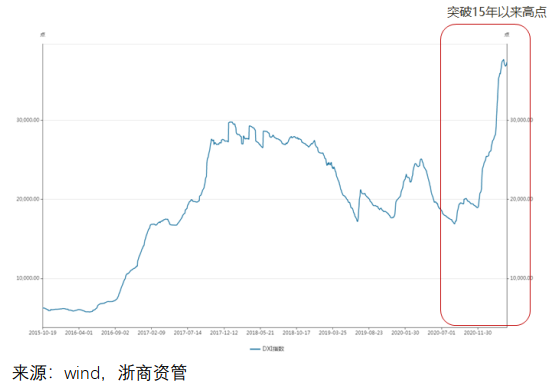

股市流动性观察-资金供给

03

股票市场运行分析及展望-市场脉络分析

市场的变与不变

Ø 2021年一季度A股市场整体下跌。分春节前和春节后显著的两段;节前除中证1000以外的指数普涨,节后除中证1000之外的指数普跌,整体表现为风格极致后的收敛。

Ø 结构上看,500>50>300>1000,表现为小股票有安全边际,大股票波动加大,中型股票出现局部赚钱效应。

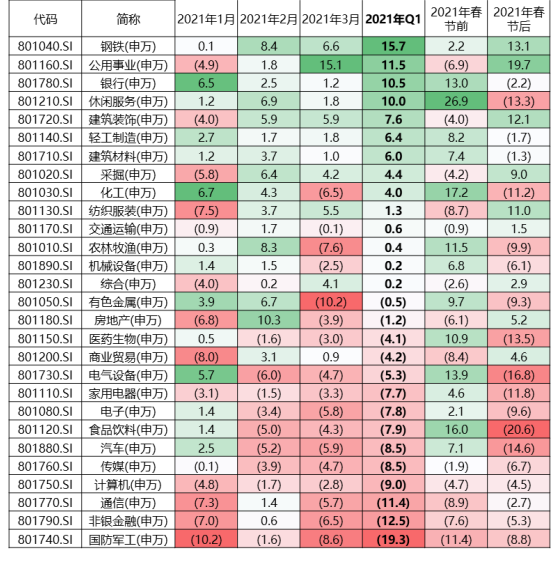

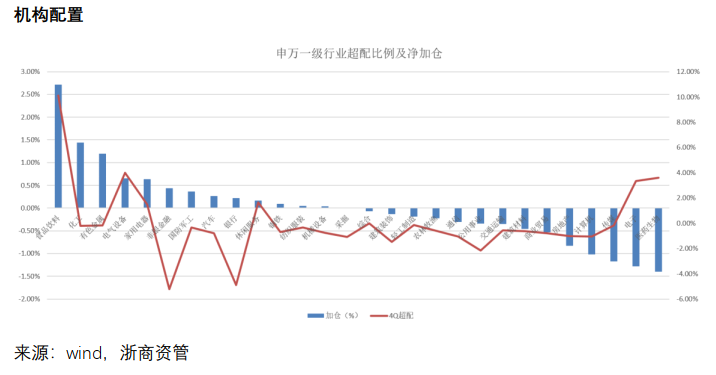

板块脉络

2021年一季度

Ø 钢铁、公用、银行领涨,军工、非银、通信领跌。

Ø 食品饮料、化工、有色、电气、医药等板块大涨后大跌,春节前顺着20年的疫情和宏观逻辑上涨,春节后反向下跌。

Ø 钢铁、公用是极限的估值碰到了碳中和这一想想空间大的主题。

Ø 银行是典型的后周期,叠加低估值、低涨幅,表现出更低的波动和更多的上涨。

03

股票市场运行分析及展望-市场判研

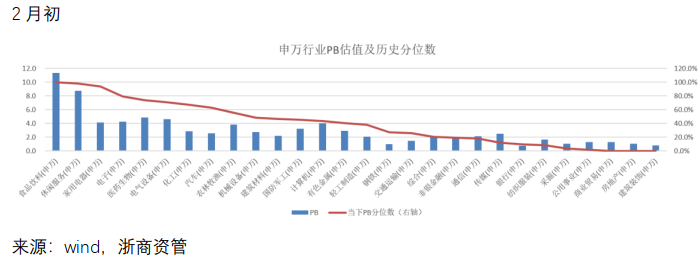

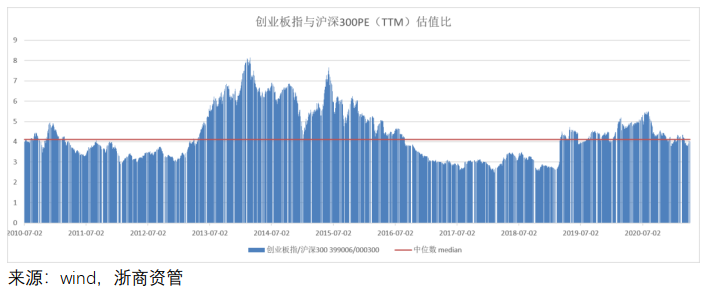

当下的市场估值状态

创业板与沪深300的PE估值比并非处于不可接受范围

前期观点回顾:2020年Q4,相信周期的力量

Ø 始于2019年的政策、制度和产业周期驱动的结构性牛市,仍未到看到逻辑上的破坏,其本质内因来自对内中国产业结构的调整和升级,疫情和美国科技制裁等因素并未逆转这种趋势,在某些领域还有所强化,本着顺势而为的思路,相信周期的力量。

Ø 我们正在经历广泛的领域的价格的上行,再通涨不是预期,是现实,力度和持续性是股票市场关注的重点,某种程度上持续性取决于美国货币和财政刺激政策,力度上取决于供给收缩的程度。这些变量可把握程度不高,但有明确的数据和路径可跟踪,可作为组合策略中额外的弹性来源,如过去铜金涨价与资源成长股、锂电关键材料涨价与电动车板块、8寸晶圆紧张与功率半导体等。

Ø 中国制造业在疫情中凸显优势,市场对中国具备优势的产业在逐步给予更高的估值溢价,如光伏、新能源汽车、CXO、工程机械、工控、家电等,锻长板也许是资本市场更容易形成合力的地方。

Ø 汽车产业正经历全球变革,中国造车新势力在美股泛起市值泡沫,电动化浪潮已经不可逆转,智能化、网联化大趋势下,汽车全产业链重塑也将渐次展开,一定是可以寻觅机会的地方。

Ø 主要风险:欧美货币财政政策超预期退出。

前期关于21年策略:应对大于预测

Ø 始于2019年的政策、制度和产业周期驱动的结构性牛市,仍未到看到逻辑上的破坏,其本质内因来自对内中国产业结构的调整和升级,疫情和美国科技制裁等因素并未逆转这种趋势,在某些领域还有所强化,本着顺势而为的思路,相信周期的力量。

Ø 尽管出口仍景气、温和通胀预期、货币信用不急转弯,基于这些判断21年股票市场仍值得期待,但疫情、疫苗、国内外政策、大国竞争等仍存在较大的不确定性,上述偏乐观的因素仍会出现逆转的可能,这将是21年市场风险和波动的主要来源;考虑到上述因素可预测性差,跟踪和应对的意义远大于预测。21年需要关注的关键时间节点和相关变量包括:

Ø 动态跟踪:疫情、疫苗进展;美债、黄金价格;油价、铜价;人民币汇率;MLF等基础货币投放;信用债特别是地方城投相关的风险暴露等。

Ø 逻辑服从数据和市场反馈。

春节前后市场策略:估值是收益来源,景气是安全边际

Ø 基于目前的全球疫情、各国政策、市场水位的研判,当下市场仍未看到长周期系统性风险来临的迹象,但未来一段时间市场结构会产生一些变化。

Ø 低市盈率和低涨幅未必是安全边际,但可能会是收益来源,策略上降低组合估值水平,在双低板块中寻找潜在的拐点型行业或者公司,是目前的最优策略。目前银行已逐步走出这种特征,因疫情受损行业中,存在潜在龙头在洗牌后强者恒强逻辑的细分领域,如酒店、广告、电商、院线等。

Ø 高市盈率和高涨幅的热门行业,预期后续会发生分化,泛制造业预期会随着疫情的演绎出现预期的调整,波动难免,但这个过程可能也是市场逐步去寻找因疫情长期收益的中国先进制造业的过程;消费品仍是核心赛道,受益中国消费深度和广度的细分板块,市场给予其长久期高估值的逻辑很难系统性破坏,白酒、医疗消费品、免税等。

聚焦探讨:21年会不会是宏观、行业和微观的预期差交易?

Ø 市场已充分认知了疫情缓解-经济修复-通胀预期-货币收紧的宏观逻辑。

Ø 美债与全球股市历史上看没有显著的相关性,每一轮周期都有所不同。

Ø 上一次美债系统性冲击全球股市是2018年9-10月,彼时发生于美债收益率突破3%的敏感时间点,是美国加息周期末期的表现。

本轮美债收益率低位上行,实质冲击的是中国核心资产,反映的是中国领先的基本面修复后,中国核心资产对美国货币收紧的担忧,而SP500与美债收益率同方向,仍处于经济修复的交易通道中。

Ø 中观层面仍存在较复杂的博弈过程,疫苗推进的进展、经济修复及通胀的持续性、货币政策收紧的节奏等将很大程度上影响到中观行业运行,具体而言体现为行业企业补库存行为的波动引发的供需冲击,这一点已经在广泛的制造业行业有所体现。

Ø 当中观行业补库行为遇到产能的刚性约束,而这种刚性约束不仅是当下的约束,对于那些非先进产能(典型的如八寸晶圆)可预期未来很难看到新的供给来缓解企业补库需求,从而引发了挤兑式重复下单补库行为的出现,体现为产品价格上行表现出巨大的弹性。

Ø 而这种价格弹性拉长了景气,从而创造出企业盈利的弹性,而这种弹性市场更多理解为是周期因素,而非长期的成长因素,表现为公司股价上涨是盈利暴涨被动驱动,而非对景气预判前瞻上行。

Ø 微观层面,不能否认的是,我们过去一段时间广泛讨论的核心资产泛起的估值泡沫,其驱动因素也需要拆解为全球实物商品需求带动的行业景气和企业自身的全球竞争力显性化两方面因素。

Ø 对于前者,行业景气的自然回归中枢是必然,体现在股票定价上,某种程度上过去一段时间核心资产的集体下跌已部分反映,相信在未来的几个季度随着景气的回落将充分体现,此因素带来的估值压缩仍是难以回避。

Ø 对于后者,应该理解为是长周期不可逆因素,在股票定价上,市场并未给予比较充分的认知,在过去一轮核心资产下跌过程中,市场也并未给予相应的区分度,未来随着行业景气回落,预计仍会有跟随集体压缩估值的阶段,但这个阶段也许就是市场预期差带来的收益重要来源。

市场策略:震荡行情中的预期差交易

Ø 结构性高估和市场整体水位较低共同决定了未来一段时间市场将呈现震荡行情,上行和下行风险都难言显著。

Ø 市场已充分认知了疫情缓解-经济修复-通胀预期-货币收紧的宏观逻辑,但在中观行业和微观企业表现上,在景气空间和持续性以及企业盈利弹性和久期上存在预期差,而这种预期差的交易将成为未来一段时间的主旋律。

Ø 跟踪的应对的意义仍大于预判,因市场的预期差本质上还是信息差,应密切观察不同的行业在全球疫苗普及、共振复苏过程中的演绎过程,以及企业的参与和应对。

Ø 主题投资的活跃是积极的信号,大量低位股票如果契合了某些重要的主题,将体现出较好的股价弹性,但对交易的要求较高,宜看长做短。

Ø 往6个月到1年看,由于美国货币和财政周期下行的必然性,我们还会在某个时点面临系统性的冲击。不过也存在一种可能是,由于这种担忧的存在限制了市场上行的空间,也就降低了系统性冲击的力度。

Ø 重要观察窗口:4月政治局会议对于国内经济、货币的定调;4月底FOMC会议对货币政策的表述。

风险提示与法律声明

1、本文所采用的数据均来自合法、合规渠道,分析逻辑基于作者的职业理解,通过合理判断得出结论,研究过程及结论不受任何第三方的授意、影响,特此声明。

2、浙商资管对本文来源于公开资料信息的准确性及完整性不做任何保证。

3、在任何情况下,文中的信息或所表达的意见并不构成所述基金的购买行为。

4、本文版权归属浙商资管所有,未经书面许可,任何人不得对本文进行任何形式的转载、复制。

浙商资管

您的财富管理专家

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。