基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

来源:小5论基

今年春节归来的这波大跌让人印象深刻,特别是众多之前的热门基金,可以说“之前涨得有多好,这波跌得就有多惨”。

不过正如我在之前《市场下跌之后,要买什么样的基金》一文中讲到过的,市场依然存在着一小批基金经理,他们既能在之前的牛市中取得较好的业绩(2019年1月1日至2021年2月10日的年化收益率超过40%),同时在春节归来的这波下跌中又跌得不多(2021年2月18日至2021年2月26日的跌幅不超过7.5%)。

这类能攻善守的基金经理不仅是我的最爱,想必也是大多数投资者的最爱。

那么今天我就给大家介绍一位这样的基金经理,也是我在之前文章中专门提到过的一位女将基金经理,她就是嘉实基金的谭丽。

照例先来看些综合自网络的基金经理公开信息。

从工作履历来看,谭丽,北京大学光华管理学院学士,英国曼彻斯特大学硕士。曾任职于北京海问投资咨询公司、国信证券、泰达宏利基金等机构,担任研究员、基金经理助理等职务。2007年加入嘉实基金,历任研究部高级研究员、消费组组长、海外研究组组长、研究部副总监。2014年开始担任嘉实基金机构投资部投资经理,管理QFII投资组合。2017年4月开始担任公募基金经理,具有19年的证券从业经验和6年的投资经验(其中4年公募基金管理经验)。

现任嘉实基金价值风格投资总监,以及嘉实价值精选、嘉实价值优势、嘉实丰和和嘉实新消费等基金的基金经理。

经过19年的经验积累,谭丽逐渐形成了“以安全边际为核心,专注企业内在价值,做时间的朋友”的投资理念,主要基于基本面做投资,希望赚到企业价值增长的钱。

从投资风格上来看,市面上一般把谭丽归类为价值风格。这个归类并没错,以守为攻、强调安全边际以及专注企业内在价值这几点确实都是价值投资最重要的特征。

但是谭丽又不是那种传统的深度价值风格,不是她说不会,而是就像她自己说的,她在整个价值维度上都可以操作,但是A股市场深度价值的机会相对比较少,因此她会更多会去兼顾企业质量,最终呈现出来的组合风格就会比传统价值风格要偏右(成长)一些,实际投资风格介于深度价值和价值成长之间。

谭丽的组合在行业配置上相对分散和均衡,个股则相对集中,投资追求长期持续的绝对回报。在具体个股选择上,她聚焦结构性机会,以自下而上精选个股为主,重点关注先进制造、大消费、周期品、金融地产等投资方向和板块。另外,因为具有多年港股投资经验,她的投资风格较为谨慎,投资中注重安全边际、以绝对收益视角选股的特质较为明显。

对基金经理有了一些概念之后,我们再来看下她管理基金的情况。

限于篇幅,我以她管理的最经典的两只基金为例来说明。

我们先来看第一只嘉实价值精选(005267):

嘉实价值精选是一只股票型基金,成立于2017年11月6日,从名字“价值精选”就可以看出来这是一只专门为谭丽量身打造的基金,这也是谭丽发的第一只公募产品,她于基金成立之初开始独立管理至今。

从收益率的角度,这只基金在谭丽独立管理的3年多时间内(2017年11月6日至2021年3月26日),总收益率为119.03%,折合年化收益率为25.94%;从风险控制的角度,这只基金在谭丽独立管理期间的最大回撤为-26.99%,这个最大回撤发生在2018年。

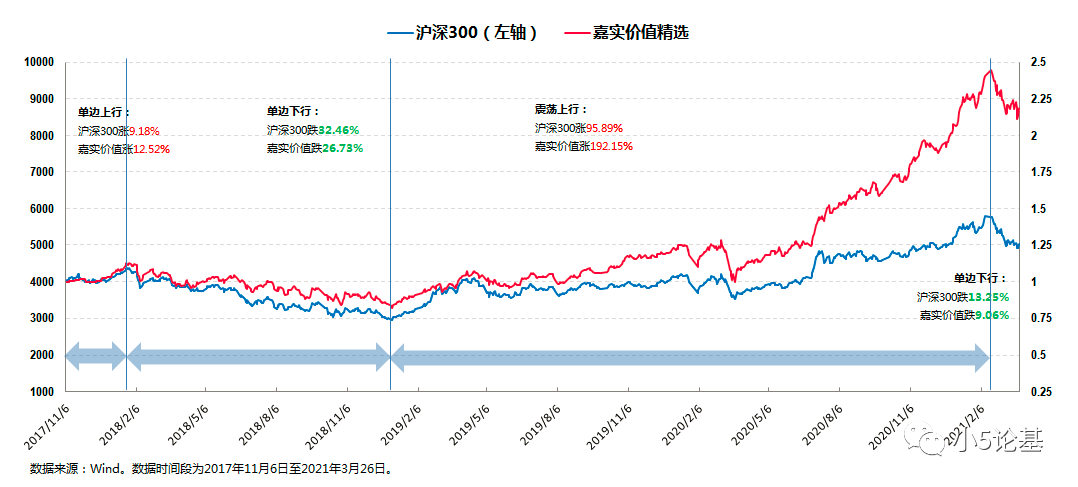

我们不妨再来看一下嘉实价值精选和沪深300指数的同时期对比图,以便能清楚地看出这只基金在各种行情下的表现:

上图的时间段为2017年11月6日至2021年3月26日,时间跨度3年多。因为整体的时间不算特别长,所以我大致分了四个阶段,我们来对照看下:

第一阶段仅是2016年初到2018年初白马蓝筹价值股行情下的末尾一段时间,但是嘉实价值精选依然以12.52%的阶段收益率跑赢了同期沪深300的阶段收益率9.18%。

第二阶段全市场下跌行情下,沪深300的跌幅为-32.46%,同时段的嘉实价值精选跌幅为-26.73%;

第三阶段风格切换成长风起的行情下,沪深300的涨幅为95.89%,同时段的嘉实价值精选的涨幅则为192.15%;

第四阶段在今年春节归来的这波下跌行情中,沪深300的跌幅为-13.25%,同时段的嘉实价值精选跌幅为-9.06%;

上面的四阶段对比虽然时间不长,但依然足以体现谭丽的投资特点:

比如我们可以发现,谭丽管理的这只嘉实价值精选在所有的四个风格不尽相同的时段都跑赢了指数。

如果说第二和第四两个市场下跌阶段比较扛跌是嘉实价值精选作为价值风格基金的基本能力的话,那么在第三阶段,也就这两年来的偏成长风格的牛市行情下,嘉实价值精选能跑赢沪深300指数接近100个点绝对是一个“壮举”。

这一点如果大家对基金市场比较了解的话就会知道,对于一只偏价值风格的基金来说,这两年有多么的煎熬。

由此我们也可以看出,谭丽的投资风格能较好地适应复杂多变的市场环境。

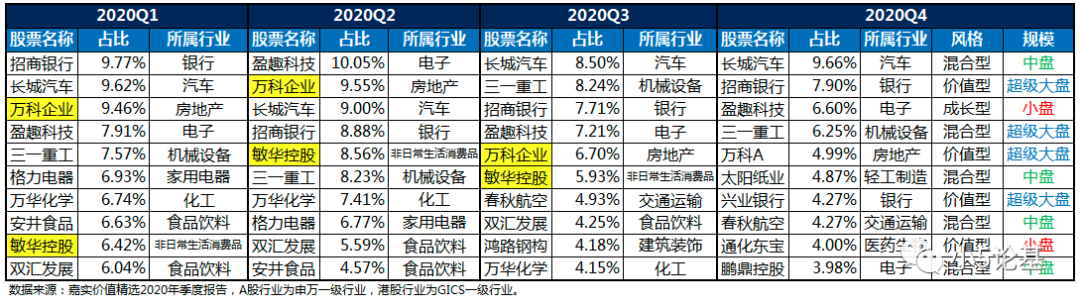

为了能让大家更了解她的投资能力圈,我给大家看一个嘉实价值精选2020年各季度的重仓情况表:

这个表格所包含的信息还是很多的:

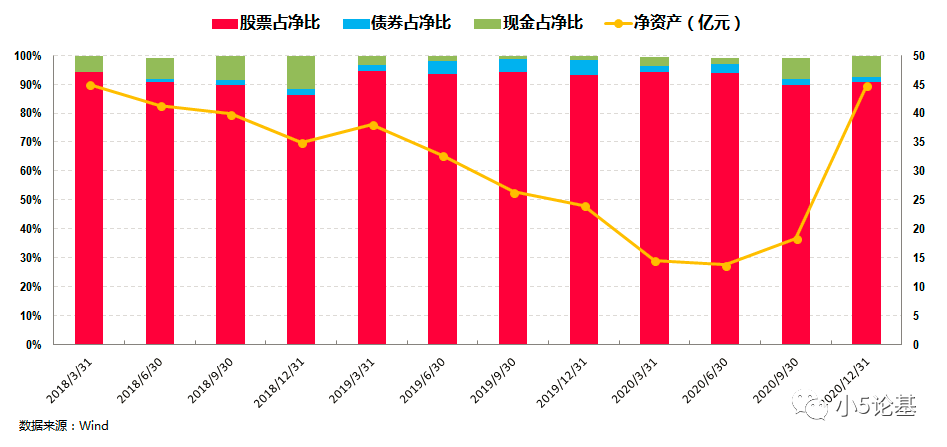

首先,她在具体的投资中淡化择时,长期保持高仓位运作。

从上图中可以看出,自她开始管理嘉实价值精选至今,其股票仓位大部分时间都保持在九成以上的高仓位,甚至不少阶段都是接近满仓的95%(基金合同规定下的最高股票仓位)。

哪怕是在几乎全年下跌的2018年,基金全年的平均仓位也都保持在九成左右。如果对照基金2018年同期低于沪深300指数的跌幅,大家可以想见谭丽优秀的选股能力和出色的回撤控制能力。

其次,她在行业板块的配置上并没有特别明显的偏好,行业配置总体上较为均衡和分散,同时个股的集中度比较高。

比如从上述重仓表格中,一方面我们可以看出她的组合所涉及的板块几乎是全行业覆盖的,另一方面我们也可以大致看出她重点配置的行业板块主要集中在先进制造、大消费、泛科技和金融地产等四个方向上。

另外,她的组合在个股集中度上则相对比较高,上图中的个股集中度平均在65%左右。

从她最终优秀的长期业绩来看,这种行业均衡、个股集中的投资方式一方面能起到较好的风险分散作用,另一方面又能取得较好的长期收益率。

第三,她的投资总体偏价值风格,大中小盘上均有涉及,并且有一定比例的港股投资。

从上述十大权重表格中我们可以看出,她的持仓结构较为合理:总体偏价值风格的情况下也不乏有小比例的成长型个股,在规模层面上大中小盘均有涉及且配置较为均衡。

如果大家足够细心的话还能发现,她的持仓中很少涉及我们之前讲到过的所谓“热门股”、“抱团股”,我想这也是为什么她的基金在之前的市场中比较能涨,而在最近的这波下跌中又比较扛跌的一个重要原因。

另外,她最早就是港股投资出身,所以在港股投资方面有较为丰富的经验。最新发布的2020年年报显示,嘉实价值精选的港股投资比例占基金资产净值的比例为22.21%。

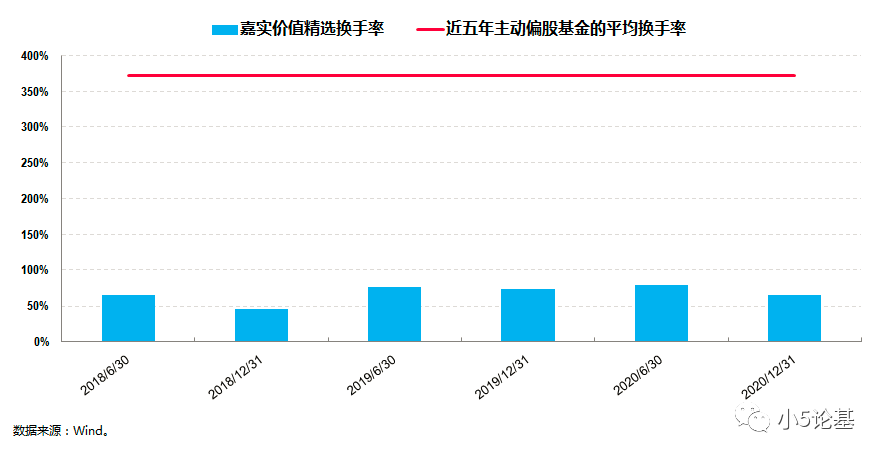

第四,也是最为重要的一点,她的投资风格非常稳定,投资中关注长期价值,没有频繁的调整,也没有通过追热点和行业轮动等交易型方式获得的收益,组合的整体换手率极低。

我看过这只基金的所有公开季报、半年报和年报数据,我发现长期持有是她的典型特征,其中的不少权重个股在基金成立之初就买入了,并一直持有至今。

如果说还有基金能和嘉实价值精选相媲美的,那大概就是谭丽管理的另一只基金嘉实价值优势(070019)了。

这只基金我就不具体展开了,放个和嘉实价值精选的对比图给大家看下即可:

从上图中可以看出,嘉实价值优势和嘉实价值精选除了轻松跑赢沪深300之外,其走势基本一致,两者的最大区别大概就是嘉实价值精选是可以部分投资港股的。

当然,如果有人觉得跑赢沪深300还不算什么的话,那么我再放一个图:

上图是全市场偏股型基金的一个收益回撤分布图。

限于篇幅我就不多解释了,总而言之,嘉实价值优势和嘉实价值精选除了身处右上的最佳象限之外,全市场能出其右者并不多。

谭丽作为价值风格的典型代表,她的基金自然是备受机构青睐:

上图分别是嘉实价值精选和嘉实价值优势的投资人结构图,显示了这两只基金的投资人结构情况。

从图中可以看出,嘉实价值优势的机构占比长期保持在较高的比例,最新一期(2020年年报)的机构占比为39.68%;而嘉实价值精选的机构占比则后来居上,最新一期(2020年年报)的机构占比在基金份额规模几乎翻倍的基础上也翻了个倍,达到54.53%。

由此足见机构对基金,或者说对基金经理的高度认可。

这里简单介绍一下她即将发行的一只新基金——嘉实价值臻选(011518)。

首先,这只产品将继续秉持上述她的投资理念和投资风格,重点投资于她擅长和关注的投资领域和方向。

其次,因为同样可以投资港股(港股比例可至持股仓位的50%),所以这只基金会更类似嘉实价值精选,区别在于:嘉实价值精选是股票型产品,股票仓位为80%-95%,而这只基金是混合型产品,股票仓位为60%-95%。

请注意,以上都不是重点,大家实际可能更加关注的点是:新基金和老基金要怎么选择?

我认为对于同一基金公司的同一位基金经理来说,新老基金并没有本质上的区别。

就像今天我们讲的嘉实基金谭丽,她管理超过两年的四只基金(嘉实价值优势,嘉实价值精选,嘉实新消费,嘉实丰和)从净值走势上来讲没有太大的区别,业绩都很好,所以这里的关键不在于你买她的哪只基金,而在于你有没有买她的基金。

换句话来说,我认为我们并不需要去纠结买新基金还是老基金,我们需要“纠结”的点应该是基金公司是否实力雄厚,基金经理是否足够优秀。

当然了,对于同一公司、同一基金经理而言,新老基金还是有一点点差别的,主要体现在仓位及产品成立时点上。

具体而言,如果你预期市场会上涨怕踏空,那就应该买高仓位运作的老基金;而如果认为市场存在不确定性,或者预期市场会有下跌,那就可以考虑买新基金,新基金有6个月的建仓期,这段时期比较适合去建仓那些性价比高的优质资产。

讲到这里今天的文章就基本结束了。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。