来源:泰达宏利基金管理有限公司

关注我,让我们一起快乐的理财吧

转载自凤凰网

导语

在最新披露的基金四季报中,除了市场上火爆的大公募基金公司,一位中小基金公司的隐藏大佬引起了我们的注意。2年3只基金翻倍,其中2只更是大赚超160%,走进泰达宏利吴华的背后,看看大佬的“作业”我们能不能“抄抄”。

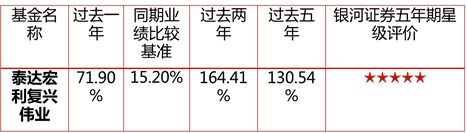

银河证券数据显示,截至2020年12月31日,泰达宏利基金经理吴华管理的泰达宏利复兴伟业过去2年收益达164.41%,2020年度收益率达71.9%,远超同期业绩比较基准近4倍。同时,获得行业权威评级的银河证券5星评价,可谓得到市场和行业的双重肯定。

另外两只泰达宏利绩优增长和泰达宏利效率优选的收益也在2年均实现了翻倍,分别为160.14%和121.02%。手持3只翻倍基,多点开花的吴华究竟是怎么做到的?

坚信价值投资

2020年是魔幻的一年,也是资本市场剧烈动荡的一年。即使在最黑暗的3月,时间拉长来看,价值投资的理念又一次证明了它的价值。泰达宏利基金吴华就是一位坚信价值投资的基金经理。

他的投资风格有非常鲜明的特点:一是长线投资,具体表现为持股时间长,长到足以反映基本面的变化;二是顺应趋势,行业配置顺应经济发展的长期大趋势;三是交易成本低,不择时,换手率和交易成本随之降低。

剖析吴华管理的基金重仓股,我们可以发现,他擅长精选个股并长期持有,时间会充分散发它们的魅力。以他的代表作泰达宏利复兴伟业为例,根据2020年4季报公布的前十大重仓股,该基金重仓的多只股票自基金成立以来都在季报中出现了5次以上。用事实说话,它们带来的回报着实可观。

注:若连续区间内仅1次非重仓股仍保留,数据时间截至2020.12.31。

但吴华也曾强调,长线投资并不等于不换仓。当市场环境发生重大变化时,也会有效控制投资组合风险,及时对持有股票进行调整。在企业业绩加速时买入,在景气见顶时卖出。长期稳健增长的优质公司,会选择一直重仓持有。当然,这一点已经很好的从他的重仓股变化中体现出来。

专注企业研究

毕业于北京大学的吴华,是行业稀缺的投研老将。从事证券行业17年,证券投资管理经验已逾7年。曾先后担任过易方达宏观策略分析员、中金研究部经理、资产管理部副总经理,泰达宏利国际投资部副总经理、首席策略分析师,现任泰达宏利高级基金经理。从他的行业经历可以看出他的经验十分丰富,具备宏观前瞻能力。

公募基金行业中,价值投资的基金经理不少,而他别具匠心的一点是会在研究企业上花很多的功夫,通过自己独到的一套研究方法,力争在研究企业上建立其竞争优势。具体地,他把研究的上市公司按照营收规模的不同分为小型、中型、大型三类。企业的成长是一个循序渐进的过程,处于不同发展阶段的企业也应有其特定的战略安排。营收规模与其发展战略相匹配的企业,就是吴华会挑出来的好企业。具备深度研究能力和成熟的投资体系,这也是一位投研老将历经市场风云变幻,穿越多轮牛熊的“自我修养”。

所谓外行看热闹,内行看门道。吴华管理的泰达宏利复兴伟业在2020年半年报中显示,持有人机构占比67.7%,也就是有超三分之二的投资者都是机构,充分的体现了行业内对他投研能力的肯定。

寻找最优收益回撤比

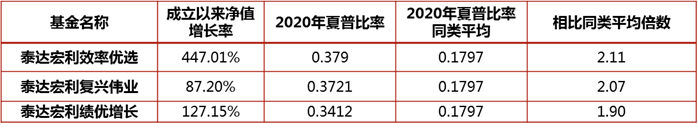

吴华的投资理念是长线投资稳健成长的卓越龙头企业,它的内核是寻找最优的收益回撤比。这句话看起来文绉绉的,但如果说得比较直白,投资者在持有期间会感觉到整个波动比较小,收益相对比较高。从术语上来说,就是夏普比率会比较高。据Wind统计,截至2020年12月31日,吴华在管的超一年基金产品2020年夏普比率显著高于同类平均,基本都在2倍左右。

要获得比较高的夏普比率,吴华认为更多的是来自于选出来的优质企业。这些优质企业质地非常好,利润创造能力比较强,表现在长线的股价上收益相对比较高,回撤比较少。这样的投资风格虽然不会有大涨大跌的刺激感受,但是整体的投资体验会比较舒服,特别适合在面对行情波动时心理承受能力较弱的投资者。从而,基金经理的投资和客户需求得到良性互动:投资者随时买基金不会被大面积套住,基金经理可以更加沉下心来做基本面研究,进一步良性循环实现净值稳定提升。

投资有时候就像马拉松,跑得快不代表最后能跑的远。吴华就是一直在稳定前进的一位长跑健将,他在选择赛道时也是选择变化比较慢的赛道,但会选择在人们“心理账户”上比较高阶的产品和服务,把握确定性比较高的机会。

后市解读

面对未来市场走向,吴华表示市场上依然存在明显的结构性机会,中国经济基本面长期向好趋势不变,2020年爆发的疫情也体现出中国经济的较强韧性。未来看好产业结构升级和消费结构升级大趋势,重点关注长期稳健成长行业,投资稳健卓越的龙头企业。具体投资方向:一是包括以医疗器械、创新药、药品研发和医疗服务为代表的医疗相关产业;二是以食品饮料、免税、家电为代表的消费行业;三是科技行业中的医疗信息化、通讯、垂直领域的云计算和人工智能等。

“炒股不如买基金”的观念近两年越来越深入人心,投资者追捧基金的热情只增不减。前段时间,某大型公募基金公司的新发产品,募集资金破千亿刷新历史记录令人咋舌。相比之下,规模排名前10%的基金产品对应的基金经理管理规模过大,操作难度有所提升。追求性价比,挖掘中小基金公司中优秀基金经理的产品将是一个不错的选择。

风险提示:观点仅供参考,不构成投资意见或建议。基金投资有风险,在进行投资前请参阅基金的《基金合同》、《招募说明书》等法律文件。本资料非基金宣传推介材料,不作为任何投资建议或保证,以及法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运作基金资产,但不保证基金一定盈利,也不保证最低收益,同时基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,投资者应自主做出投资决策并自行承担投资风险。投资者购买货币市场基金并不等于将基金作为存款存放在银行或者存款类金融机构。代销机构不承担产品的投资、兑付和风险管理责任。基金有风险,投资需谨慎。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。