我们认为,2021年市场的核心矛盾是:经济复苏与流动性收紧的赛跑,背后的核心变量是疫情防控进展。随着疫苗注射的推进,全球经济恢复正常的预期会逐步增强,货币政策边际收紧的概率就在提高。当然,这个过程可能需要很长的观察期。虽然临床上已经证明了疫苗的安全性和有效性,现有研究也表明,目前病毒的变异,并不能在根本上影响疫苗的作用,但是在真正看到全民免疫之前,全面收紧货币政策,是有很大风险的。

由于股票市场整体估值比较高,我们认为2021年赚钱的难度比过去两年大很多,我们也把年度展望的题目定成了“欲至千里,不急一时”。大部分投资者也都在说降低收益率预期,但是从投资行为上来看,市场的风险偏好并不低。

债券市场方面,我们总体的观点是等待机会,重点防控信用风险。虽然基本面总体在改善,但是流动性环境对低等级信用债不利,过去几年累积了高杠杆的企业,信用利差在经济上行的过程中反而有可能扩大。

投资者对市场节奏的预期以及最近的变化

在2020年底,投资者基本对2021年形成了一致预期:一季度市场会有个“春季躁动”,二季度之后随着流动性的收紧,风险会加大。过去的一个月,前三周市场的上涨超出预期,出现了所谓的抢跑,市场情绪比较亢奋。最后一周,市场出现大幅回撤,很多投资者今年以来已经不赚钱了。历史已经无数次证明,一致预期大概率不会实现。

引起市场波动的,主要是内外两个超预期因素:一是央行在公开市场回收了流动性,资金利率大幅上升;二是美国出现的散户拉抬部分公司股价,带来的连锁反应。

近期流动性的问题

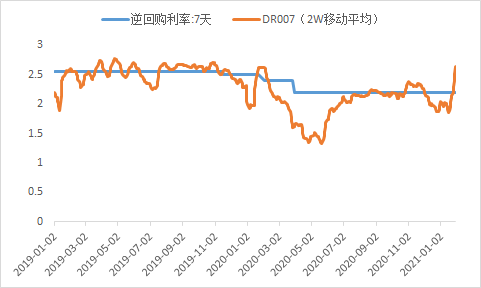

在现有的政策框架下,央行的货币政策目标是多重的,需要在不同目标之间进行动态平衡。因此,我们会看到央行的操作具有典型的相机抉择的特点。以最近几个月的公开市场操作为例,央行是根据市场的流动性状况,进行了逆向管理。我们如果把逆回购利率看作官方利率,银行间拆借利率看作市场利率,可以看到,央行总体会引导市场利率在官方利率上下波动。前期市场形成了资金过于宽松的预期,央行也担心金融风险上升,希望降低风险偏好;随着最近央行回收流动性的动作,利率大幅抬升,市场机构势必降低杠杆水平,届时资金利率还是会回归正常水平,春节前后的资金状况应该不会太紧张。

在更长的时间内,流动性状况应该是逐步边际收紧的状态。流动性全面收紧的拐点,应该要等到疫情状况更明朗;这个判断也不着急做,央行届时会给出非常明确的信号。

数据来源:Wind

数据来源:Wind海外市场最近的波动

美国市场最近比较有意思,散户热情这么高,美国市场不涨反跌。应该是有不少资金,卖了别的股票,来参与了这几个热门股;另外,一些对冲基金在做空这些个股中损失严重,出于流动性考虑,估计不得不大幅抛售了其它股票。

这个事件的走向,有两个方面需要观察:第一,部分对冲基金的亏损,会不会带来更大的流动性危机。第二,此次事件,会不会成为一个契机,监管层出台新的监管措施,约束市场的杠杆行为。

我们的投资策略

2021年,依靠短期择时来做投资,依然艰难。在资产配置上,我们大的策略是,风险敞口总体留有余地;在战术上,小幅做一点逆向投资。结构上总体均衡,市场波动大的时候,组合的个股要更优质,质地不够好、不打算长期持有的标的,尽量不要在组合里面出现。

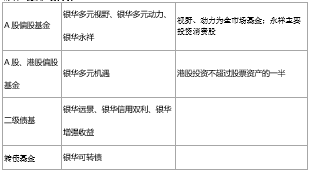

附录:团队产品列表

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。