市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

接近全年市场收官,“一日售罄”的百亿爆款基金再现市场。

12月18日,由投资老将邬传雁管理的泓德卓远混合型基金正式开售。基金君从多位渠道人士处获悉,截至当天下午5点,新基金认购规模已经超过140亿元,据了解,泓德卓远本次发售设置了单个投资者A/C类各10万的认购上限,在此限制下,该基金仍现“一日售罄”并超百亿。由于新基金设置50亿元的募集总规模上限,比例配售已成定局。

值得注意的是,今年1月至12月,每月都有百亿爆款基金诞生,公募爆款基金已然燃爆全年。

再现百亿基金“一日售罄”

投资老将邬传雁担纲

据渠道人士透露,在12月18日上午11时许,泓德卓远混合认购规模已经突破50亿元,其中蚂蚁财富平台认购5个亿。

当天下午3点,中信证券、中信建投、海通证券、工行、兴业银行等渠道总销量达到100亿元左右,蚂蚁财富平台也接近10个亿,叠加其他代销渠道,各渠道销售总规模已经轻松突破百亿大关。

截至下午5点,记者从多渠道了解,新基金的认购数据更新为140亿元,由于设置了50亿元的募集规模上限,新基金将采用末日比例确认的方式实现募集规模的有效控制。

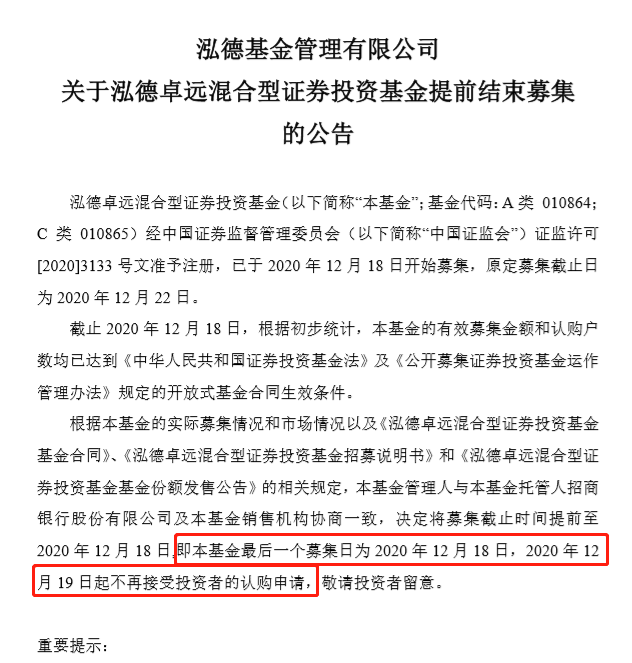

当天傍晚,泓德基金发布了新基金提前结束募集的公告称,泓德卓远混合型基金于2020年12月18日开始募集,原定募集截止日为2020年12月22日。截止2020年12月18日,根据初步统计,基金的有效募集金额和认购户数均已达到基金法及基金运作管理办法规定的开放式基金合同生效条件。

据此,泓德基金与基金托管人招商银行、基金销售机构等协商一致,决定将募集截止时间提前至2020年12月18日,即本基金最后一个募集日为2020年12月18日,2020年12月19日起不再接受投资者的认购申请,敬请投资者留意。

公开资料显示,泓德卓远混合拟任基金经理为邬传雁,他拥有20年资管行业从业经验,其中担任公募基金经理超过5年,同时是行业内拥有“保险+公募”复合背景的基金经理。邬传雁在管产品泓德远见回报混合、泓德致远混合A业绩表现亮眼,受到各类资金的青睐。

Wind数据显示,截至12月17日,邬传雁自2015年8月开始管理泓德远见回报混合任职总回报192.45%,年化回报22.34%。产品以较低回撤、较高收益的风格引发行业关注。

比如,在2018年,沪深300指数下跌25.31%,泓德远见回报跌幅11.18%,回撤远低于大盘指数;而在2019年、2020年以来,该只基金收益率分别为53.81%、63.44%,分别跑赢同期沪深300指数17、41个百分点,皆跑赢同期大盘指数和同类型基金,排名位居行业前列。

重仓持有优质企业,是基金获得长期较好的收益的重要来源。

“我们会选择至少10年的长周期景气行业,以获取长期的时间价值。”在此前多次采访中,邬传雁曾对记者表示,他在投资中坚持长线思维,坚持基本面为核心的价值投资理念,寻找拥有超越同行的管理体系和企业文化、能够广泛激发员工自觉为客户创造价值的热情和行动、并成功开辟了十年以上朝阳业务赛道的上市公司股票,通过长期持有分享优质企业未来爆发式成长红利。

邬传雁管理的新基金,也将在严格控制风险的前提下,通过合理的资产配置,综合运用多种投资策略,力争实现基金资产的长期稳健增值。

基于对超长期结构性牛市的判断,新基金将重点关注创新药、精品内容传媒、云计算、职业教育、新能源、电子等行业方向。根据公司管理层优秀与否、企业文化、研发投入等多方面因素来判断企业的估值,适时配置。

从投资比例看,泓德卓远混合继续发挥邬传雁股票投资的强项,定位为偏股混合型基金。其中,投资于股票资产占基金资产的比例为60%-95%,投资于港股通标的股票占股票资产的比例不超过50%。

权益类基金成重要“生力军”

全年募资规模2万亿

今年各类爆款基金层出不穷,助推新发基金规模突破3万亿大关。

Wind数据显示,截至12月18日,今年1360只新发基金发行总规模达到3.06万亿元,公募管理总规模也超过18万亿,双双刷新历年新高。

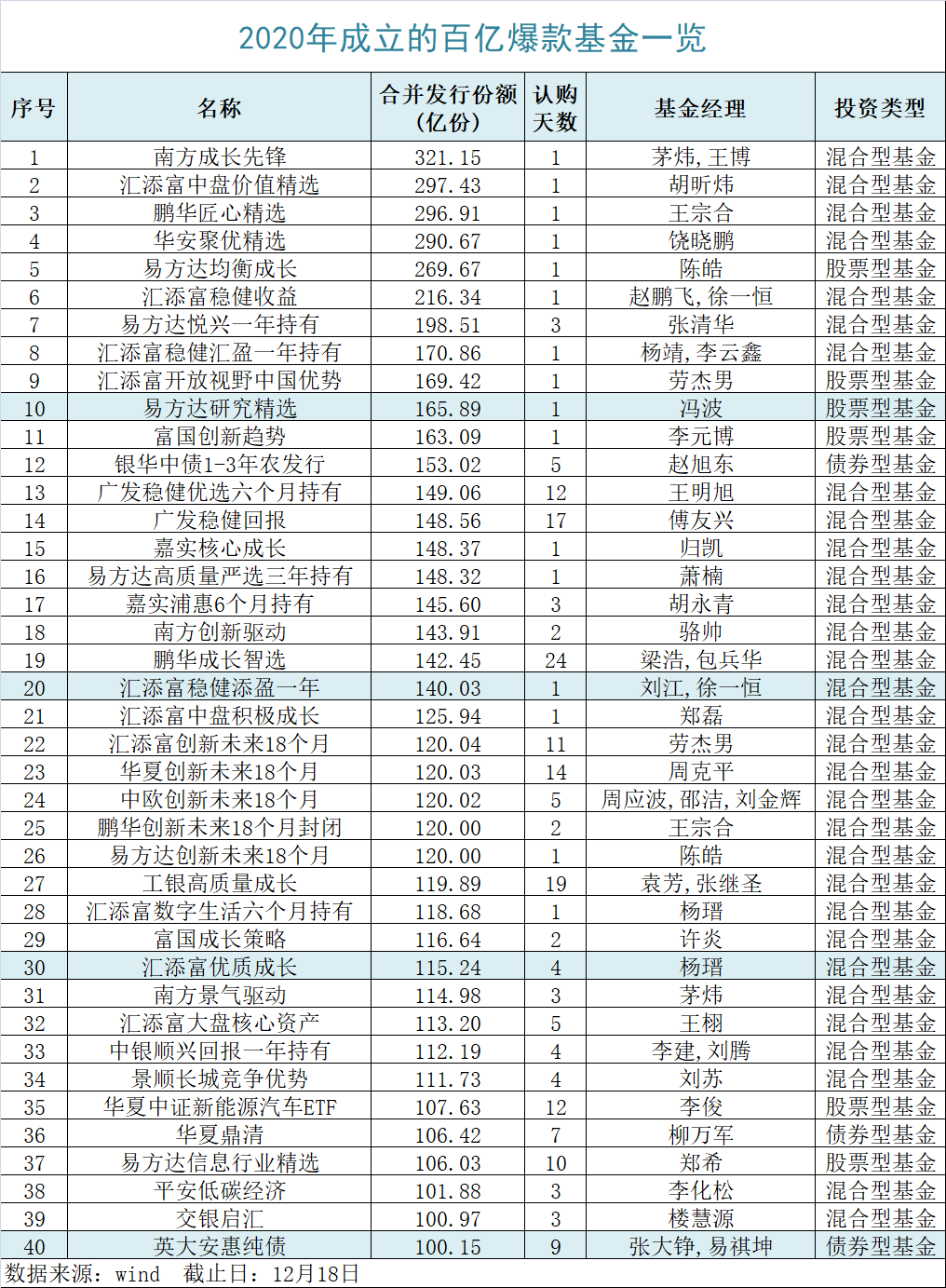

其中,今年新发权益类基金861只,募集总规模约为2万亿元;发行规模超百亿的40只基金中,就有37只为权益类基金。权益类基金成为公募市场最为重要的“生力军”。

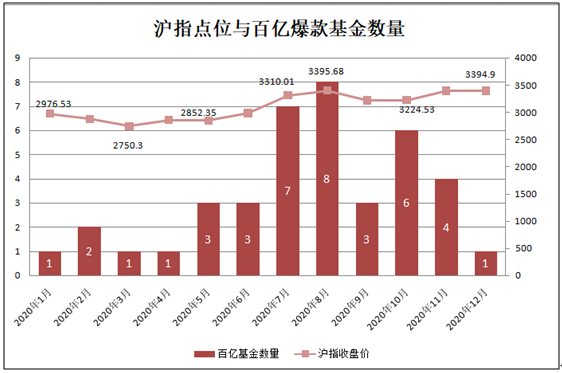

值得注意的是,在赚钱效应的吸引下,今年爆款基金燃爆全年,从1月份至12月份,每月都有百亿爆款基金诞生,7、8月份为爆款基金密集出现的重要时点。

谈及权益类基金大发展的现象,多家基金管理人认为,凭借专业资产管理能力,公募基金给投资者带来了长期可持续回报,正在获得公众的认可,也吸引了更多长期资金,公募基金与投资者之间形成了良性互动关系。

上海一家中型公募表示,今年公募基金行业快速发展,主要原因有以下几大方面:一是我国实体经济率先走出新冠疫情的不利影响,经济长期向好的趋势持续巩固,产业发展升级的势头强劲,带给市场极大的信心;第二,资管新规颁布以来,公募基金的制度优势持续凸显,居民家庭财富有很强的再配置需求,权益类资产成为主要的投资方向;第三,2019年底以来,中国证监会多次明确提出要大力发展权益类基金,多方拓展中长期资金来源等,为公募权益类基金发展营造了更好制度环境;最后,国家坚定支持资本市场高质量发展、资本市场深层次改革稳步推进,资本市场的良好环境,也为公募带来更好的投资回报。

沪上一位公募权益基金经理也表示,作为普惠金融的代表,公募基金为几亿个人投资者和广大机构投资者创造了良好的收益,“炒股不如买基金”的理念深入人心,在规模快速扩大的同时,公众也更加认可公募基金的投资能力,两者逐步形成了良性互动。

不过,也有业内人士提醒,爆款基金密集现身市场,也可能是阶段性股市高点,投资者应理性参与。

北京一位大型公募绩优基金经理表示,虽然今年权益类基金大爆发,但从结构性上看,今年7、8月间百亿爆款基金数量最多,吸金效果最为明显,但当时也是今年股市的阶段性高点,此后就进入区间震荡行情。

“从投资者体验看,部分在高点买入的投资者收益并不高,甚至部分投资者还因为买在高点或频繁交易产生了亏损。因此,投资者不宜在市场过热阶段盲目追逐爆款基金,基金投资还是要倡导长期投资、价值投资和理性投资,才能稳健地获取长期回报。”该基金经理称。

来源:中国基金报(ID:chinafundnews)

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。