市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

来源:好买财富

好买说

短期经济回归正常化,中长期资本市场改革均将增强A股市场震荡前行的动能。近期,整体市场风格有所变换,新经济和传统经济均有表现。基金配置上,除了仍需重点配置个股精选的产品外,投资人也应注重基金组合的配置均衡。

市场回顾

1、 基础市场

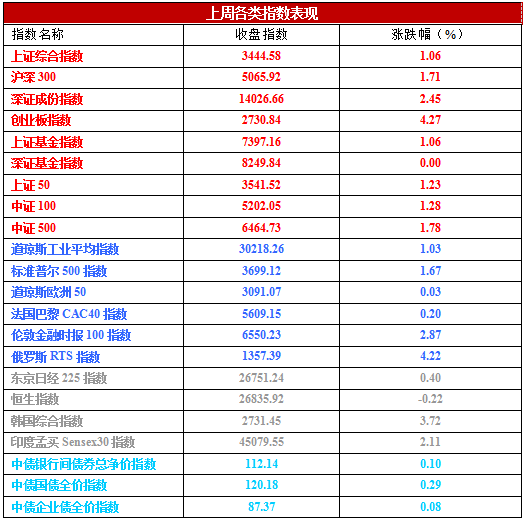

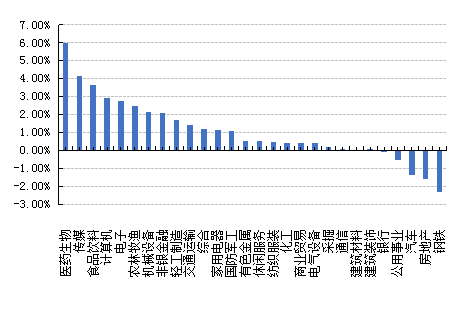

上周,沪深两市双双收涨。截止收盘,上证综指收于3444.58点,涨36.27点,涨幅为1.06%;深成指收于14026.66点,涨335.77点,涨幅为2.45%;沪深300收于5065.92点,涨85.15点,涨幅为1.71%;创业板收于2730.84点,涨111.85点,涨幅为4.27%。两市成交42716.77亿元。总体而言,小盘股强于大盘股。中证100上涨1.28%,中证500上涨1.78%。28个申万一级行业中有23个行业上涨。其中,医药生物、传媒、食品饮料表现居前,涨跌幅分别为5.98%、4.14%、3.68%,汽车、房地产、钢铁表现居后,涨跌幅分别为-1.36%、-1.56%、-2.30%。

上周,中债银行间债券总净价指数上涨0.10个百分点。

上周,欧美主要市场普遍上涨,其中,道指上涨1.03%,标普500上涨1.67%;道琼斯欧洲50 上涨0.03%。亚太主要市场涨跌不一,其中,恒生指数下跌0.22%,日经225指数上涨0.40%。

数据来源:Wind、好买基金研究中心,海外数据截止2020-12-4

上周申万一级行业涨跌幅

数据来源:好买基金研究中心,数据截止2020-12-4

2、 基金市场

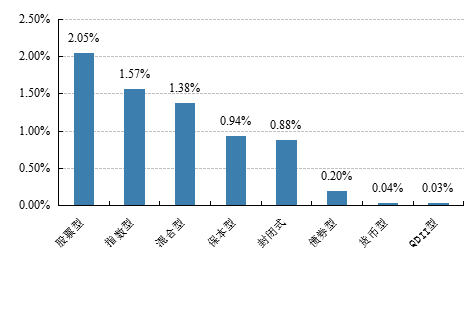

上周,国内基金普涨,其中股票型基金涨幅最大为2.05%,其次是指数型和混合型基金,涨幅分别为1.57%和1.38。QDII型基金涨幅最小,涨幅为0.03%。

上周各类基金平均净值涨跌幅

数据来源:好买基金研究中心,数据截止2020-12-4

上周,权益类基金表现较好的金鹰医疗健康产业A和长盛医疗行业等;混合型基金表现较好的是中信建投医改和中欧医疗健康C等;封闭式基金表现较好的是招商国证生物医药B,申万菱信医药生物B等;QDII式基金表现较好的是易方达黄金主题和上投摩根全球天然资源等;指数型表现较好的是方正富邦中证保险和信鹏华港股通中证香港等;债券型表现较好的是前海开源可转债和金信民旺A等;货币型表现较好的是易方达月月利C和农银汇理7天理财AB等。

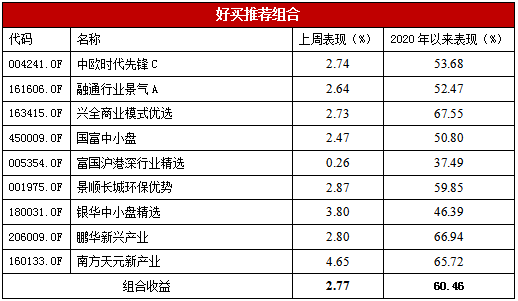

上周,好买牛基宝全股型组合业绩为2.77%,2020年创建以来实盘收益为60.46%。

数据来源:好买基金研究中心,数据时间2020-11-30至2020-12-4

上周焦点

1、11月官方制造业PMI为52.1

中国11月官方制造业PMI为52.1,比上月上升0.7个百分点,表明制造业恢复性增长有所加快;11月财新制造业PMI为54.9,前值53.6,创2010年12月以来新高。经济正常化节奏加快,制造业供给、需求复苏同步加速,生产指数和新订单指数双双录得十年来最高值。企业普遍反映,产量增长的原因是新订单增加,以及年初因疫情造成的影响进一步得到修复。

2、中国新冠疫苗要做好大规模生产准备

据新华社消息,国务院副总理孙春兰2日在北京调研新冠病毒疫苗研发和生产准备工作,深入了解新冠病毒疫苗科研攻关、生产车间建设、批签发准备等情况。孙春兰指出,下一步,要继续科学严谨推进疫苗Ⅲ期临床试验;要做好大规模生产准备。12月4日,科研攻关组疫苗研发专班专家组副组长王军志表示,“年内将有6亿支灭活疫苗获批上市。”

3、 美将中芯国际和中海油等中国公司列入“黑名单”

英国路透社称,当地时间12月3日,特朗普政府将包括中芯国际(SMIC)和中海油(CNOOC)在内的共四家企业列入所谓“中共军工企业”黑名单。12月4日,中芯国际发布公告,表示美国国防部此举对公司运营没有重大影响,并强调公司一直坚持合法合规经营,其服务和产品从未涉及任何军事用途。中海油表示公司正在综合评估对集团的影响。

4、易会满:努力提高直接融资的包容度和覆盖面

证监会主席易会满在《提高直接融资比重》中指出,“十四五”时期,提高直接融资比重,要贯彻新发展理念,围绕打造一个规范、透明、开放、有活力、有韧性的资本市场,强化资本市场功能发挥畅通直接融资渠道,促进投融资协同发展。

好买观点

1、 股票型基金投资策略

宏观面:中国11月官方制造业PMI为52.1,比上月上升0.7个百分点,表明制造业恢复性增长有所加快;11月财新制造业PMI为54.9,前值53.6,创2010年12月以来新高。经济正常化节奏加快,制造业供给、需求复苏同步加速,生产指数和新订单指数双双录得十年来最高值。企业普遍反映,产量增长的原因是新订单增加,以及年初因疫情造成的影响进一步得到修复。

政策面:证监会主席易会满在《提高直接融资比重》中指出,“十四五”时期,提高直接融资比重,要贯彻新发展理念,围绕打造一个规范、透明、开放、有活力、有韧性的资本市场,强化资本市场功能发挥畅通直接融资渠道,促进投融资协同发展。

资金面:12月4日,本周央行公开市场净回笼2300亿元。其中,净投放2000亿元,净回笼4300亿元。央行已经连续14个工作日开展逆回购操作。近日,央行行长易纲在《辅导读本》发表《建设现代中央银行制度》的文章。易纲指出:“完善以公开市场操作利率为短期政策利率和以中期借贷便利利率为中期政策利率的央行政策利率体系,健全利率走廊机制,引导市场利率围绕央行政策利率为中枢波动。深化贷款市场报价利率改革,带动存款利率逐步走向市场化,使央行政策利率通过市场利率向贷款利率和存款利率顺畅传导。”货币市场方面:12月4日,R001加权平均利率为1.147%,较上周涨25.56个基点;R007加权平均利率为2.3257%,较上周跌25.8个基点;R014加权平均利率为2.4356%,较上周跌42.92个基点;R1M加权平均利率为2.7018%,较上周跌285.78个基点。12月4日,shibor隔夜为1.086%,较上周涨25个基点;shibor1周为2.116%,较上周跌22个基点;shibor2周为2.017%,较上周跌79.8个基点;shibor3月为3.083%,较上周跌5.3个基点。本期内银行间质押式回购日均成交量为38720.33亿元;较上周增加1775.26亿元。本期内银行间质押式回购利率为1.2929%,较上周涨3.95个基点。(数据来源:Wind)

情绪面:上周,偏股型基金整体小幅减仓0.34%,当前仓位66.08%。其中,股票型基金仓位下降0.12%,标准混合型基金仓位下降0.36%,当前仓位分别为85.18%和63.53%。基金配置比例位居前三的行业是轻工制造、机械和建材,配置仓位分别为5.36%、4.95%和4.37%;基金配置比例居后的三个行业是石油石化、有色金属和煤炭,配置仓位分别为0.56%、0.68%和0.81%。基金行业配置上主要加仓了交通运输、机械和电力设备,幅度分别为0.84%、0.63%和0.60%;基金主要减仓了煤炭、商贸零售和农林牧渔三个行业,减仓幅度分别为0.74%、0.58%和0.54%。整体来看,公募偏股型基金小幅减仓,名义调仓与主动调仓方向一致,且主动调仓幅度大于名义调仓。目前,公募偏股基金仓位总体处于历史高位水平。

上周市场全线收涨,其中上证50上涨1.26%、沪深300上涨1.71%、中证500上涨1.78%。估值上,沪深300当前15.54倍,处上市以来70%分位,中证500当前29.86倍,处上市以来37%分位。成交量上,沪指周成交额1.9万亿、深证周成交额2.37万亿,均略有上升。北向资金合计净流入245.4亿。从行业上看,前段时间跌幅较大的医药、传媒等均有表现,涨幅居前;汽车、煤炭、房地产板块有所回调。展望下一阶段,首先,宏观方面,近期经济数据显示国内生产消费复苏动能仍然较强。其中11月PMI数据中,制造业PMI为52.1,非制造业指数为56.4,均较上月分别上升0.7/0.2。其中的新订单指数也显示内、外均同步出现修复。政策方面,银保监会主席郭树清在《完善现代金融监管体系》中强调,要坚决抑制房地产泡沫,明确了当前房地产带来的潜在风险仍需防范。“房住不炒”的态度仍改变。与此同时,上周证监会主席易会满也在《提高直接融资比重》中指出,“十四五”时期,提高直接融资比重,表明了政府对资本市场的重视。"资产市场改革延续”也是支撑当前市场震荡前行的主要逻辑之一。海外方面,近期美国再次继续发布针对中国企业的限制措施,对此我们认为其不确定性对于市场短期可能会有情绪面的扰动,但不改A股市场整体逻辑。短期经济回归正常化,中长期资本市场改革均将增强A股市场震荡前行的动能。近期,整体市场风格有所变换,新经济和传统经济均有表现。基金配置上,除了仍需重点配置个股精选的产品外,投资人也应注重基金组合的配置均衡。

2、债券型基金投资策略

上周中债总财富指数收于195.9978,较前周上涨0.24%;中债国债总财富指数收于193.0405较前周上涨0.29%,中债金融债总财富指数收于200.357,较前周上涨0.19%;中债企业债总财富指数收于196.4943,较前周上涨0.19%;中债短融总财富指数收于181.6522,较前周上涨0.10%。(数据来源:Wind)

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为2.87%,下行3.96个基点,十年期国债收益率为3.27%,下行3.49个基点;银行间一年期AAA级企业债收益率下行11.65个基点,银行间三年期AAA级企业债收益率下行5.28个基点,5年期AAA级企业债收益率下行8.22个基点,分别为3.42%、3.77%和3.96%,一年期AA级企业债收益率下行12.65个基点,三年期AA级企业债收益率下行7.28个基点,5年期AA级企业债收益率下行4.22个基点,分别为3.94%、4.37%和4.66%。(数据来源:Wind)

资金面:12月4日,本周央行公开市场净回笼2300亿元。其中,净投放2000亿元,净回笼4300亿元。央行已经连续14个工作日开展逆回购操作。近日,央行行长易纲在《辅导读本》发表《建设现代中央银行制度》的文章。易纲指出:“完善以公开市场操作利率为短期政策利率和以中期借贷便利利率为中期政策利率的央行政策利率体系,健全利率走廊机制,引导市场利率围绕央行政策利率为中枢波动。深化贷款市场报价利率改革,带动存款利率逐步走向市场化,使央行政策利率通过市场利率向贷款利率和存款利率顺畅传导。”货币市场方面:12月4日,R001加权平均利率为1.147%,较上周涨25.56个基点;R007加权平均利率为2.3257%,较上周跌25.8个基点;R014加权平均利率为2.4356%,较上周跌42.92个基点;R1M加权平均利率为2.7018%,较上周跌285.78个基点。12月4日,shibor隔夜为1.086%,较上周涨25个基点;shibor1周为2.116%,较上周跌22个基点;shibor2周为2.017%,较上周跌79.8个基点;shibor3月为3.083%,较上周跌5.3个基点。本期内银行间质押式回购日均成交量为38720.33亿元;较上周增加1775.26亿元。本期内银行间质押式回购利率为1.2929%,较上周涨3.95个基点。(数据来源:Wind)

经济面/政策面:11月30日,国家统计局发布的11月份中国制造业采购经理指数、非制造业商务活动指数和综合PMI产出指数分别为52.1%、56.4%和55.7%,高于上月0.7、0.2和0.4个百分点,三大指数均位于年内高点,连续9个月高于临界点,其中制造业PMI连续9个月维持景气区间,且创下自2017年9月份以来的新高,表明经济继续处于恢复中。从具体指标看,各项分类指数普遍改善,制造业市场活力进一步增强,恢复性增长明显加快。在调查的21个行业中,PMI位于扩张区间的增加至19个,制造业景气面有所扩大。生产指数和新订单指数为54.7%和53.9%,分别高于上月0.8和1.1个百分点,且两者差值自6月份以来逐月缩小,表明制造业内生动力不断增强,供需循环持续改善。从行业情况看,与高技术制造相关的医药、电气机械器材、计算机通信电子设备及仪器仪表等行业生产指数和新订单指数均高于56.0%,位于较高景气区间,产需加快释放,对制造业总体引领带动作用进一步增强。本月新出口订单指数和进口指数为51.5%和50.9%,分别高于上月0.5和0.1个百分点,均为年内高点,且连续3个月位于扩张区间,保持逐月回升走势,我国进出口持续恢复向好。随着近期大宗商品价格普遍上涨,以及企业生产、采购活动加快,制造业原材料采购价格和产品销售价格均有明显上升。主要原材料购进价格指数和出厂价格指数为62.6%和56.5%,分别高于上月3.8和3.3个百分点,均为年内高点。从行业情况看,受下游行业需求拉动,上游产品价格上涨幅度更为明显。(数据来源:Wind)

债市观点:上周央行公开市场全口径净回笼300亿元,其中2000亿元MLF新作超出市场预期,表明央行对流动性的呵护。前期市场对信用风险的担忧,加上月末年底等因素,央行的公开市场操作小幅转松,资金面近段时间以来较为充裕,隔夜利率处于低位。国家统计局公布的11月份制造业PMI为52.1%,实现连续9个月位于荣枯线以上,并创下近3年以来新高。随着供需的持续改善,叠加国内外购物节效应,制造业景气度进一步增强,各分类指标普遍改善。生产指数和新订单指数均好于上月表现,尤其高技术制造相关行业处于较高景气区间。出口和进口订单指数也创下年内新高,并实现连续3个月扩张,表明外贸形势总体继续向好。受益大宗商品价格的拉动和活跃的生产、采购活动,制造业原材料采购价格和产成品销售价格指数也出现了明显的上升。非制造业商务活动指数和综合PMI也有不同程度上涨,并录得年内新高。整体上,经济继续维持恢复态势,且指标表现好于市场预期,债市收益率的下行仍面临基本面及信用风险方面的阻力,但从资金面角度看,央行将维持流动性合理充裕,12月流动性预计将小幅宽松,债市有一定的交易性机会。

3、QDII基金投资策略

权益市场中,海外主要指数的估值分位均达到了近十年来95%以上的分位。而对比美债,虽然近期信用利差受益于市场情绪上升影响,有所收敛,但是美国高收益债的信用利差仍处于合理分位。而其收益率YTW(Yield To Worst)仍在4.7%以上,投资价值也因此凸显。与此同时,当前宽松的利率环境仍未改变。在民主党上台后,积极的财政刺激及基建扩张计划,预计也将使得货币政策“易松难紧”。而11月美联储议息会议中,美联储也强调了货币政策工具并未枯竭。如果疫情恶化,会研究出台更多的政策工具。宽松的货币环境对于风险类资产的投资环境相对友好。而投资人所担心的信用风险,从当前美国工业、能源、可选消费等行业的CDS(credit default swap)来看,当前市场在交易的违约率基本已经回到疫情前水平,处于较低水平。这也意味着当前市场预期乐观,美债的信用风险整体可控。最坏的时候可能已经过去。整体而言,美国高收益债估值相对合理,预期信用风险可控,预期波动较小,投资人可适当进行配置。

风险提示:

投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,了解产品风险收益特征,根据自身资产状况、风险承受能力审慎决策,独立承担投资风险。本资料仅为宣传用品,本机构及工作人员不存在直接或间接主动推介相关产品的行为。

重要声明:

本文件中的信息基于已公开的信息、数据、资产管理人或其代表的现场路演或会议等沟通方式的记录等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证。本文件所载的意见、评估及预测不代表本公司观点,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件不对特定基金产品的价值和收益作出判断和保证,亦不表明投资没有风险。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。在任何情况下,本公司或本公司雇员不对使用本文件及其内容所引发的任何直接或间接损失承担任何责任。

本文件版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“好买基金”或“好买基金研究中心”,且不得对本文件进行任何删节和修改。

本文件中的信息均为保密信息,未经本公司事先同意,不得以任何目的,复制或传播本文本中所含信息,亦不可向任何第三方披露。

阁下/贵机构一旦选择阅读本文件正文,应被视为已同意上述条款。如阁下/贵机构不接受本申明项下任何条款,请勿阅读本文件正文部分,并立即删除或销毁本文件及其附件(如有)。除本页条款外,本文件其他内容和任何表述均属不具有法律约束力的用语,不具有任何法律约束力,不构成法律协议的一部分,不应被视为构成向任何人士发出的要约或要约邀请,也不构成任何承诺。

本文件系为好买基金备制并仅以非公开方式提交给复核监管规定之合格投资者。

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。