各大指数强势翻红,白酒概念延续强势【立即开户,领取福利!】

在风云变幻的公募基金圈,一位基金经理管理一只基金超过10年的例子并不多见,而国联安的魏东就是其中之一。而在市场上基金管理经验超过16年的主动权益基金经理,目前也只有三位,魏东也在其列。

作为行业第一代基金经理,复旦大学经济学硕士毕业的魏东早年供职于平安证券和国信证券,担任TMT行业的研究员。

2003年,魏东加入华宝兴业基金(现华宝基金),历任交易员总经理、基金经理、国内投资部总经理等职。

自2009年加入保险系基金公司国联安之后,魏东一直担任国联安德盛精选的基金经理,至今刚好11年。今年以来国联安精选基金复权单位净值接连突破9元、10元、11元,屡创历史净值新高。

回首过去十多年,魏东大部分年份业绩基本上都排到前1/3、前1/4,2018年受到挫折,拖累了基金长期表现,但最终都走了过来,产品净值重创新高。

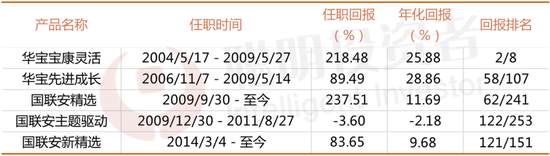

据Wind统计,如果将其两段职业生涯平均综合计算,截至2020年10月12日,魏东任职以来平均年化回报为15.63%,加上其15年以上的基金管理经验,由此在公司内外被称为“双十五”基金经理。

数据来源:Wind,截至2020-9-29

数据来源:Wind,截至2020-9-29

在最近在的一次路演交流中,魏东与大家分享了最新的投资观点——

“我目前对市场的判断是现在市场可能已经接近了一个临界点,也就是说热点领域的上冲势能差不多已经见顶了,所以这个时候选股要慎重。”

“地产确实属于政策不喜欢,投资者也抛弃,但是这个领域里的优质企业还是很健康,行业也在持续集中,这都是对行业龙头有利的因素。”

“券商板块要赚钱必须非常反人性,真的得是很差的时候买进去才有可能赚钱,稍微一追高都挣不到钱,它今年的波动空间太窄了。”

“现在整个市场正处在僵持期,不断有资金进入,但是也有很大量的资金需求,新股发行密集、大小非减持也非常剧烈,所以市场处在一个拉锯战的区间,这个区间可能会维持很长时间,但是我相信它可能最后还是会有一次下跌的。”

“现在实际上大量的资金在六七月份进来之后都没挣到钱,那这部分资金它的耐性能有多久?”

“专业投资人也不能每次都发现财务造假,但关键是被骗之后能不能从错误中走出来,对于基金经理来说是必须从错误中走出来。”

获取收益主要来自三个方面

价值发现、价值跟随和价值投机

问:请介绍下你投资上的特点?

魏东:我认为获取收益主要是来源于三个方式,一是主动去进行价值发现,比如说你觉得这个股票应该有25倍估值,结果现在只有15倍,然后你在市场还没看到低估的时候早期买入,这就是价值发现。

第二种模式是价值跟随模式,就是大家都认为好的热门品种,你也认同这个逻辑,而且判断行情能够继续,跟着买进去。

第三种就是交易模式,利用行业变化,或者宏观政策调整和小非减持等因素导致的股价大幅波动,通过频繁交易,来赚取价值投机的钱,这个前提当然是你对相关的标的非常了解。

目前比较能够代表我个人投资逻辑的主要还是国安新精选这一只,组合配置中会有一些价值跟随的部分,比如说我配置部分大家都比较看好的消费领域。

价值发现这部分,现阶段来说我可能会看更长一点时间的,比如我会觉得某只房地产龙头未来半年可能会有比较好的收益,包括一些银行等等,目前这些最受到市场冷遇的标的,长期看反而会具有价值发现的机会。

交易模式可能会体现在TMT、半导体科技领域,它们的波动幅度很大,我又是看TMT出身的,所以在这方面可以通过交易手段来获取超额收益。

比如在我们基金季度报告里披露的某只重仓科技股,这只股票的特点就是它经常有百分之三、四十的波动,从80多涨到180,又从180跌到120、130这样的位置是常有的事,通过紧密跟踪以及波段交易,我在这只股票上的收益非常丰厚。

这就是我的第三种模式,通过交易创造价值,利用市场的情绪带来的剧烈波动和对个股的深入了解。

目前市场已经处于临界值

向上的势能不足

价值发现我会看这三个方向

未来要发行的一支核心资产混合基金,我个人还是倾向于长期投资,把它做成一个稳健的长期的品种。

开始建仓期,我会选择相对有安全垫的一些品种,另外会用少部分仓位来做跟随策略,看市场情况会选择买一些消费品或者医药。然后我会在半导体、软件领域找一些机会,遇到好的点位会选择介入。

目前,我对四季度的看法较为中性,市场预期还是在震荡的结构性行情中,包括明年的流动性会不会还这么好,现在可能也还不好判断,我们会耐心等待更好的时机,选择企业盈利增长有优势的企业,挖掘结构性机会。

问:请问您对核心资产的定义是怎样的?

魏东:目前我们没有严格的限制,不会局限在某一个行业。基金经理的选择空间还是蛮大的,我目前的策略是选择一些被相对低估,未来也比较安全的标的。

所谓安全就是比如说像某些能源或房地产的巨头,你感觉它们成长性差,但实际上都是在自己的领域处于举足轻重地位的公司。

当然,既然说到核心资产,那肯定绕不开赛道这个维度,其实大家这两年对赛道都是很看重的了,研究得也都很充分了。

第二当然就是选择好赛道中最核心,最具有竞争优势的公司。但我想稍微变通一下,可能不一定要去追最热的那一个,比如医药我可能不会追疫苗;消费里面不追白酒等等。

因为都去追最热的热点,就完全是价值跟随了,我目前对市场的判断是现在市场可能已经接近了一个临界点,也就是说热点领域的冲劲势能差不多已经见顶了,所以这个时候选股就要更慎重了。

作为老基金经理,在遇到大幅估值提升的时候,我们会感觉很难受,倾向于选择获利了结,比如说今年的白酒,今年年初的时候,形势很恶劣的情况下,我们挣了百分之二三十就已经很满足。

但其实获利了结之后,这个品种又涨了百分之三四十,而且后面这一波涨得更轻快,因为后面这波,全市场的估值上限都提升了。

所以其实今年上半年,不做价值发现,只采用价值跟随这个策略,可能收益也是非常好的。但下半年不是这样了,我对未来一段时间的发展还是偏谨慎的预期。所以新产品的投资策略确实会跟原来我管理的精选区别比较大。

问:那您在价值发现的过程中,会比较关注哪些方面呢?

魏东:我比较喜欢的标的有几个特点,第一是管理者必须优秀,我一般都会跟上市公司的管理层有一定的沟通,然后作为投资者我会判断一家公司的管理层是不是有能力,够不够尽职和专业。至少看起来是要专业的,当然偶尔也会有管理层做样子,骗人的。

第二是要特别注重一家公司所处细分行业的属性,看细分行业的波动是不是非常剧烈,因为一个赛道里的细分行业,景气度会差别很大。

我前面提到的重仓科技股就是很典型的例子,就是它在预期好的时候,大家觉得它一年可以赚12亿净利,但是现在可能一下子下调到8个亿。这就是第二个你要关注的,细分子行业的属性、景气度。

还有第三个就是财务健不健康,如果说一家公司的发展不是很依赖杠杆,而是可以自己产生现金流去发展的,这种公司我可能会更喜欢一点。

港股有机会,但流动性太差

价值发现主要还是关注A股

问:我看到新产品的投资范围里是有港股的,您对港股的配置思路大概是怎样?

魏东:港股我们前期不会投很多,因为毕竟我们对国内市场更加熟悉,而且国内市场的流动性特别好,A股市场一天的交易量可能有8000亿,前段时间经常破万一,而港股可能一天也就800亿到1000亿港币的成交量。

虽然香港确实有很多值得挖掘的低估股票,但是它的流动性确实是受限的,而且投资那些低估品种可能会遇到很长的一段寂寞期,所以价值发现这个部分我们主要还是会以A股市场为主。

地产现在是政策利空,市场抛弃

但是其中的龙头股是受益的

问:在价值发现的部分,您还是认为地产、银行这些低估品种里是有机会的?

魏东:对,我还是比较看好的,实际上像地产的话,我们一直都有配置,我觉得地产确实属于政策不喜欢,投资者也抛弃,但是它的这个企业还是很健康,行业也在持续集中,这都是对行业龙头有利的因素。

某些地产行业龙头,它实际上是行业整合的获利者,从长期价值来看的话,它不会一直维持在8倍的,未来一定会有估值修复的机会的。哪怕未来还是维持在8倍,但是业绩假如增长15%的话,那我也能挣15%。

问:在金融领域,银行、券商、保险您都是怎么看待的?

魏东:我最近买保险的标的已经赚了不少钱,保险更多的是跟市场情绪有关,券商也类似。券商我暂时是放弃了,因为券商板块要赚钱必须非常反人性,真的得是很差的时候买进去才有可能赚钱,稍微一追高都挣不到钱,它今年的波动空间太窄了。

管理工作不会分散我太多精力

新产品会降低交易操作的频次

问:那您的新产品在配置完成以后,其实还是会跟国联安精选的标的趋于一致吧?

魏东:持仓层面可能有相似,但是我会减少交易,而是更多进行中长期的配置,我不想使基金净值波动太大,也希望投资者“持基”体验更好。

问:您现在同时也是管理国联安投研体系,这个对您整体的投资会有影响吗?时间能分配过来吗?

魏东:我还是会把60%-70%的时间用在管理基金这块,而且加上团队支持,我觉得时间分配肯定还是够的。

管理的话其实主要就是把团队激励机制建立起来;第二,因为我们长期来看,也接触、调研了很多公司,包括我也经常去跟上市公司交流,所以对上市公司这块还是有一定理解的。

现在市场正处于僵持期

进出的资金在互相拉锯

我相信最后会有一次下跌

那就是建仓的好时机

问:这只新产品国联安核心资产混合,建仓期也是接近年底了,您对年底建仓有什么看法?

魏东:按照我现在的真实想法,就是假如市场不做一个实质性的调整,我可能不会把仓位建得很高,我还是要等待这个机会,因为我们观察到现在从7月14号市场高点之后,市场已经波动很久了。

现在整个市场正处在僵持期,不断有资金进入,但是也有很大量的资金需求,新股发行密集、大小非减持也非常剧烈,所以市场处在一个拉锯战的区间,这个区间可能会维持较长时间,市场应该会出现较好的建仓时机。近两年的市场发展,我们可以看到机构化趋势越来越明显,中国上市公司在全球的吸引力不断增强,目前进行中国核心资产的布局可能是非常好的时机。

当然我觉得这可能就是非常好的一次建仓机会,那这可能是我们明年的盈利的一个很好的一个机会点。

如果市场一直维持在目前这个水平,那我可能不会选择大规模增加仓位,但是假如说市场有机会回落到更低的一个水平,那我会选择把仓位加上去。

问:那对于明年的行情的话,您怎么看待?

魏东:如果今年市场在这个点位上不跌,那明年可能都不会有什么太大的行情。如果有的话那可能就是春季会有一次涨幅,那最多也就是涨个10%-20%。

但是假如说今年年底有一次下跌的话,那明年我估计可能机会非常好。

最近确实比较难判断,可能真的会跌不下来,始终在这个点位波动,但是从历史的角度看,市场上还是有几个缺口,比如沪指3090点。因为现在实际上大量的资金在六七月份进来之后都没挣到钱,那这部分资金它的耐性能有多久?

投资遇到挫折

重要的是能够从错误中走出来

问:您在投资中遇到最大的挫折是在什么时候?

魏东:2018年那次,当时这个暴跌我不是没有看到,我觉得很多品种好像已经跌了蛮多了,比如已经跌了30%,我就选择了介入。实际上我大部分年份业绩基本上都排到前1/3、前1/4,当时确实是觉得已经做了这么多年,放松了一些对风险控制的警惕,之后的两年,我特别提高了风控意识,现在产品净值也都创了新高。

在投资中遇到挫折在所难免,但关键是之后能不能从中走出来,对于基金经理来说是必须从挫折里走出来。

编辑:慧羊羊

主编:六 里

扫二维码 领开户福利!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。