95%的股票都在涨!百亿资金抢筹,牛市来了你还在等什么?【点击立即开户,别错过下一波大行情!】

文丨张蕙显

市场复盘

1. 风险偏好回落债市现小幅交易机会

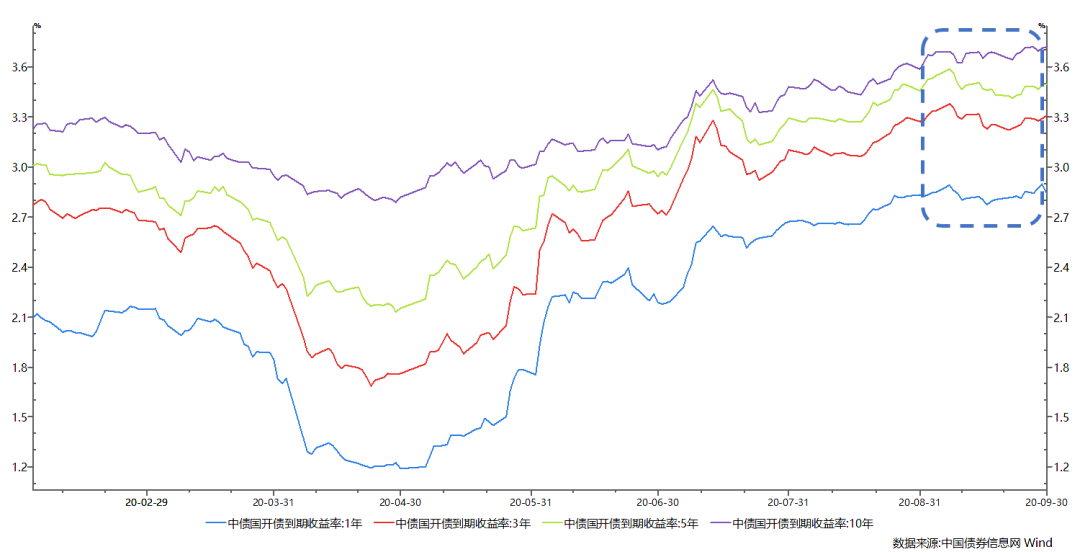

9月份,随着海外疫情二次爆发,全球风险偏好阶段性回落,国内货币政策回归常态化,权益市场陷入调整,债市月内出现小幅交易性机会。月初,市场预期经济修复边际走强,利率债收益延续八月份以来的上行趋势。随着股市赚钱效应的弱化,月中央行大额超量续作MLF,以及后续公开市场连续净投放平稳跨季,市场掀起了一股做多的力量。全月来看,中短端表现好于长端,收益先上后下,全月基本收平;8月末曲线“熊平”中短端相对价值较高,且受跨季资金面平稳利好更为确定,3年期、5年期国开活跃券本月内分别出现15bp和20bp的下行空间。长期限利率债受制于基本面持续改善的预期,加之超储率低位徘徊银行配置力量匮乏的拖累,全月表现相对较弱,十年国债、国开债全月收益震荡上行10BP左右。

国开债关键期限收益率走势

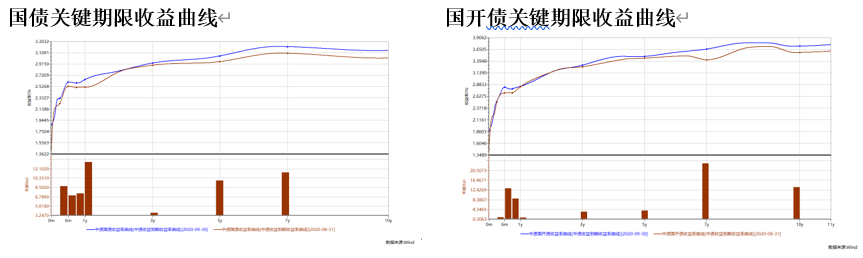

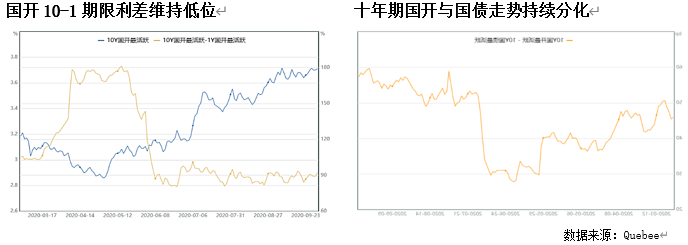

2. 长端持续上行曲线熊平稍有修复

从曲线形态上而言,8月底国债、国开债收益曲线均处于典型“熊平”的状态,曲线趋平程度已超过今年初国内疫情爆发前水平。而9月份风险情绪回头主要作用于曲线中短端,长端利率的振幅有所收窄但未改上行趋势,从而国债、国开债收益率曲线趋平程度略有缓解。绝对位置来看,截至9月30日,十年国债收于3.14%,持平于今年1月1日估值;十年国开活跃券收于3.71%,接近去年11月初央行下调公开市场操作利率之前点位,国开债长端较国债反弹更大。

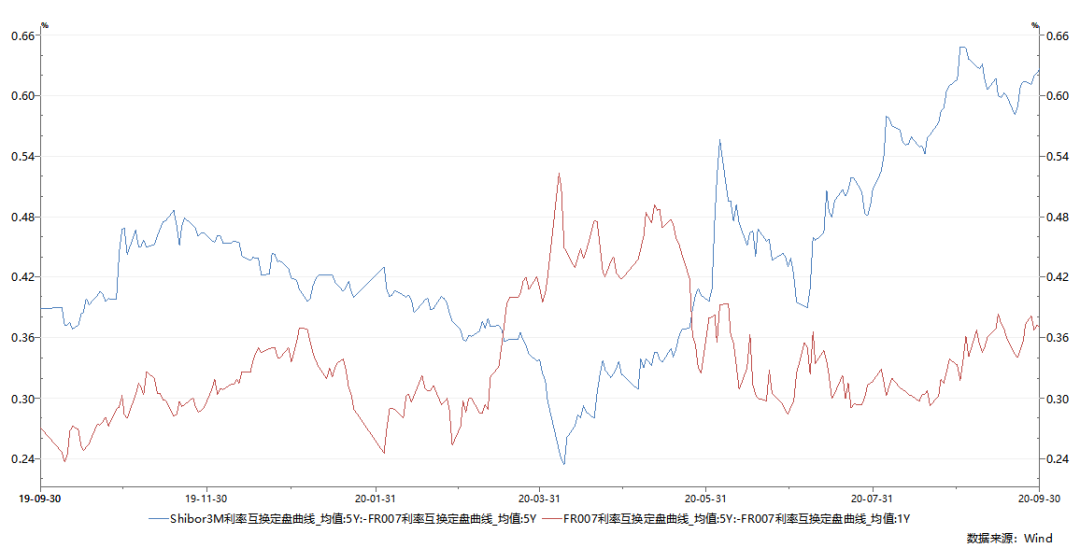

3. 衍生品期限利差与基差均维持震荡

9月,利率互换Repo1*5SPD全月围绕35BP震荡,月末落在37BP位置,处于63%的历史分位水平。Shibor-Repo Basis 月内先下后上,在60BP水平震荡,月末临近假期Shibor 5Y 成交量较小,后期随着银行负债短缺拉高存单价格,该基差仍有拉升空间。

Repo1*5 & 5Y Basis SPD

国内经济加速改善

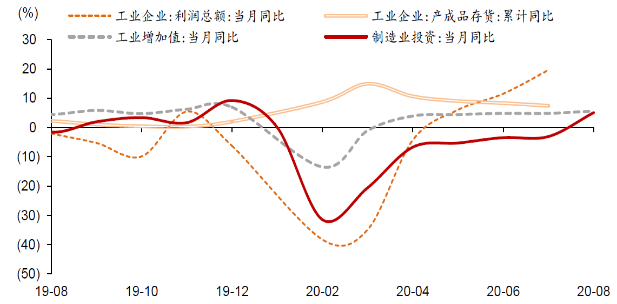

国内经济恢复情况好于市场普遍预期,8月份制造业增速显著提速,地产投资韧性仍在,基建投资有所放缓;出口同比再超预期,此前颇被质疑的社零消费增速也在8月单月同比首度回正。8月企业中长期贷款大幅多增,地方债发行提速推高当月社融规模。生产与需求加快恢复,叠加工业品价格回升(PPI 从 6 月开始触底反弹),工业企业营业收入明显改善。国内经济仍处疫后复苏阶段,疫苗实验的阶段性推进将强化经济修复预期。

固定资产投资单月同比

工业企业数据单月表现

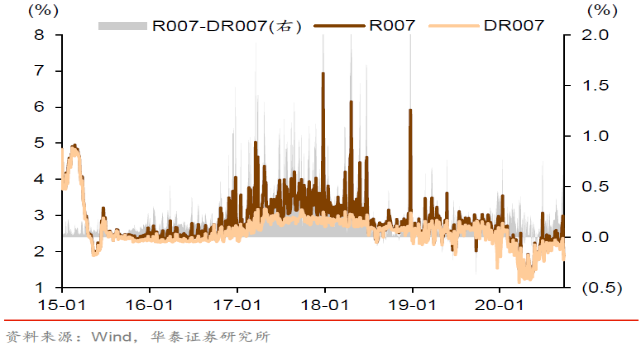

货币政策常态化流动性分层

目前央行已完成对市场利率围绕政策利率的引导,市场基本形成货币政策正常化的普遍预期。季末月份,央行持续开展公开市场净投放,银银间资金价格相对平稳,银行间资金价格出现波动,但相比往年季末波幅偏小。央行货币政策委员会三季度例会指出,“稳健的货币政策要更加灵活适度、精准导向,综合运用并创新多种货币政策工具,保持流动性合理充裕。有效发挥结构性货币政策工具精准滴灌作用,提高政策直达性”。接下来,预计央行将保持货币政策定力,总量政策或将维持边际收紧的态势,但结构性货币宽松仍将延续。

AAA同业存单价格持续走高

银行间与银银间资金价格分化

策略观点

9月以来长端利率的振幅有所收窄,市场对于经济回暖和货币政策回归常态已形成较为一致的预期。同业存单利率持续上行,银行缺乏中长期稳定负债的稳定未得到实质性缓解,对债市表现构成一定的制约。进入10月份,关注美国月大选对于全球资本市场风险偏好的影响。

虽然债券市场经历了近5个月的调整,收益率从绝对水平上性价比已回到中性区间,但我们认为基本面改善因素尚未被完全定价,超储率低位徘徊配置力量缺乏,债市转向还言之过早。策略上,维持此前控制久期风险、重视票息收益的思路,在资金面相对稳定阶段,寻找曲线中短端的交易性机会,获得套息收益的同时博取资本利得。

▼他们都在看......▼

复工特辑:“怎么10个月到头来,还在A股里浮沉”

我走过的金融路,都是套路

券商还有机会吗?徐俊有问必答

如果觉得本文好看的话,

风险提示:

仅代表国联安当时市场观点。市场有风险,投资需谨慎。投资者不应将本观点视作为做出投资决策的唯一参考因素,亦不应认为可以取代自己的判断,投资者自行承担任何投资行为的风险和后果。投资者应选择投资符合自己风险承受能力的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成该基金业绩表现的保证。基金投资需谨慎,基金详情请认真阅读本基金的招股说明书、基金合同等法律文件。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。