来源:REITs行业研究

经过十多年的探索,中国自己的公募REITs终于要落地了,而备受瞩目的仓储物流REITs也将成为排头兵。

哪些仓储物流资产更易于REITs上市?全球主要仓储物流REITs市场差异如何?什么因素影响不同仓储物流REITs资本市场的表现?

+

优质仓储物流资产

1. 选址:重点区域和核心城市更容易落地

当前,物流业重点发展地区、一线核心城市和国家物流枢纽城市的仓储物流资产比较适合作为REITs的底层资产。这些地区和城市需求更大,租金更稳定,REITs上市后还能享受物业升值收益,因此更容易受到投资者追捧。国家多项政策中也明确指引,优先支持京津冀、长江经济带、雄安新区、粤港澳大湾区、海南、长江三角洲等重点区域。

2. 运营:运营成熟的优质仓储物流资产更受青睐

根据海外经验,绝大多数仓储物流REITs在上市之前已签署了租约且已开业,租赁关系较为稳定,形成相对成熟的运营。此外,空间利用率高、项目选址优越、自动化水平先进、合规属性强并且需求旺盛的高标仓储更适合作为物流REITs的底层资产;而传统物流仓储需要二次投资进行更新升级,被淘汰概率大,价值呈逐渐递减的趋势。

3. 规模:体量较大、总价值较高的资产组合更具稳健性

规模也是仓储物流上市的关键指标。小规模的资产的融资规模与REITs发行费用相比,并不划算。相比之下,大规模资产整体表现稳健,发行费用可以被摊薄,且部分资产进行更迭时,整体收益影响不明显。

+

四大因素影响仓储物流REITs资本市场走势

REITs的收益来源包括三个部分:租金收入、资产增值和利息收入。因此,凡是能影响到这三部分的因素都将影响到REITs的收益和资本市场走势。但不同国家的REITs在资本市场的走势不同,原因如下:

1. 仓储物流资产所处国家发展阶段的不同,导致了REITs收益率的差异

例如,新加坡物流REITs回报率在全球市场位于前列,其原因在于新加坡物流REITs物业大部分位于亚太地区,这一地区是过去10年经济增长最快的地区,对物流基础设施的需求与日俱增。区域发展速度推动着新加坡物流REITs享受较高的溢价。

2. 不同经济周期下仓储物流REITs的收益表现差异较大

不同经济周期采用货币政策不同,直接影响了通胀水平、利率等因素。REITs具有按照可分派收入强制分红的特点,适度的通胀可以增加标的物资产的价值,从而弱化通胀对REITs收益的影响,但通胀水平过高仍会给REITs收益带来负影响。一般来说,低利率环境下REITs的市场表现较好。

3. 底层资产的质量决定REITs收益的高度

底层资产的质量高,物流设施供不应求,空置率低,租金长期内可预见到持续的增长,其REITs在市场上将会有不错的表现。不断对外并购的REITs更容易受到市场的青睐。因此,市场上表现优异的REITs规模一般都较大,如:丰树物流信托是新加坡最大的专注于物流地产的REITs,其回报率名列前茅,而规模最小的两只REITs——凯诗物流信托和胜宝工业信托其5年平均回报率却为负值。

4. 资产管理水平对REITs的收益至关重要

物业管理人需悉心维护与租户的关系,不断提升物流设施使用效率、提升服务质量,从而影响到对REITs的估值,以及资本市场走势。

+

全球主要仓储物流REITs市场表现

1. 美国:工业、自助仓储REITs成熟度最高

美国物流仓储REITs起步早,发展成熟,1996年即有相关REITs纳入FSTE NAREITs成分股。

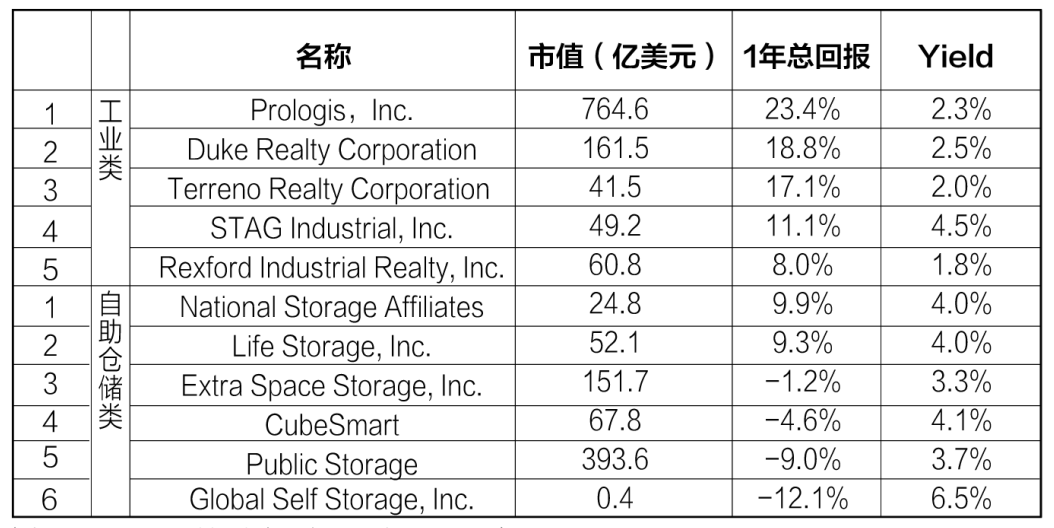

目前,在美国上市的物流仓储REITs主要包括两类:一类是工业类REITs,共发行13只,这类REITs主要专注于仓储资产和少部分产业园区等业态;另一类是自助仓储REITs,共发行6只。

市值方面,工业类REITs总市值为1252亿美元,市值占比为10.7%;自助仓储REITs 总市值690亿美元,市值占比为5.8%。

短期看,美国仓储物流REITs规模较大的龙头企业更容易获得更高收益。如规模最大的Prologis年综合回报可达23.4%。

表1 美国工业、自助仓储类REITs资本市场表现

数据来源:Nareit,数据截止日为2020年9月11日

长期看,工业、自助仓储REITs10年期总收益率以及价格涨幅显著优于其他业态类REITs,充分体现了仓储物流资产稳健的收益能力。2010-2019年美国自助仓储REITs总收益率领先于其他类型REITs,10年收益率均值为17.8%,处于第二位的是工业REITs,10年收益率均值分别为17.4%。

仓储物流REITs在抵御周期波动方面表现优秀,整体显著强于其他业态类型的REITs。在1998年亚洲金融危机和2008年次贷危机中,工业、自助仓储物流REITs的收益率和价格涨幅都是REITs中表现较好的产品,特别是在次贷危机中,其他REITs产品大幅亏损时,自助仓储物流REITs还取得了正盈利。

表2 不同业态REITs不同年度的收益表现

数据来源:Nareit

2. 新加坡:收益领跑全球

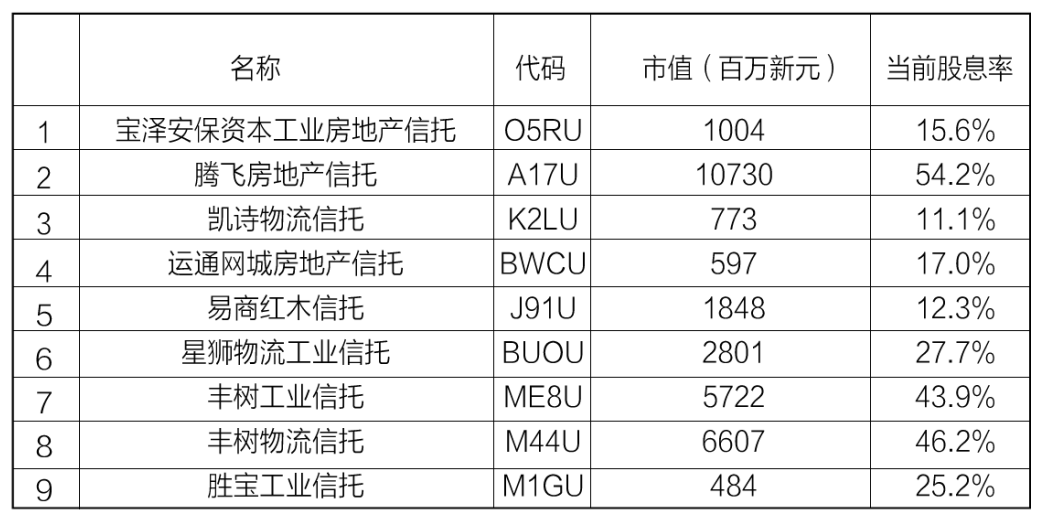

与日本相比,新加坡的REITs市场更为国际化。新交所上市的REITs中,有9只仓储物流REITs的收购、开发、管理及运营,地域涵盖新加坡、马来西亚、越南、日本、韩国、中国内地、中国香港、澳大利亚、美国、英国、德国及荷兰等国家/地区。

表3 9只仓储物流REITs的市场表现

数据来源:SGX Research-新加坡房托和地产信托分析报告-January 2020_1 更正:上表中右侧竖列为1年期回报率

在收益率方面,新加坡仓储物流REITs表现极佳,收益率处于各类型REITs首位。数据显示,9只仓储物流REITs年平均回报率高达28.1%。

3. 日本:仓储物流REITs最多,抗跌性强

日本是发行仓储物流REITs数量最多的国家,共发行了10只,物流设施REITs在日本REITs发行规模中居于第二位。

2020年初至2020年5月中旬期间,日本63只公募REITs中仅6只表现为股价净上涨,全部为物流系REITs,在疫情中较其他板块体现了更强的抗跌性。

通过海外仓储物流REITs的市场分析可以看出,仓储物流REITs与其他业态相比具有更高的稳健性,且长周期收益较高,此外其收益率与资产所在区域、资产包规模、资产管理人能力等因素挂钩。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。