来源:华宝财富魔方

分析师:李真 执业证书编号:S0890513110002

分析师:何姗 执业证书编号:S0890519060001

1. 基金经理李巍

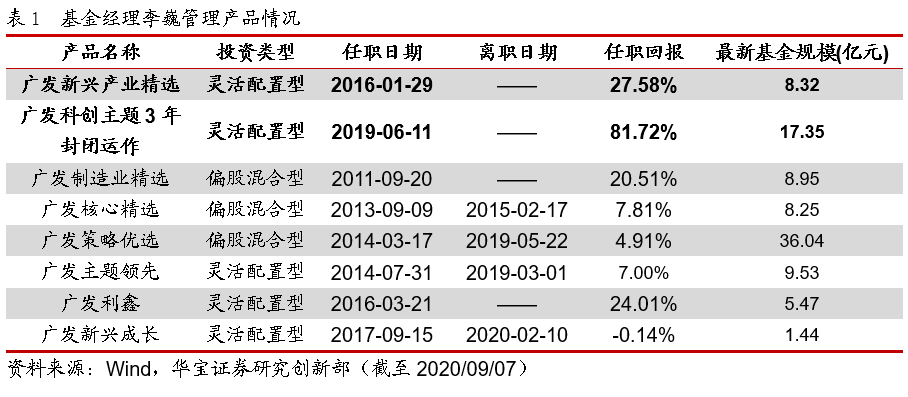

李巍,理学硕士,15年投研经验,2011年9月起任广发制造业精选基金经理,2016年1月起担任广发新兴产业基金经理,2019年6月起任广发科创主题3年封闭运作基金经理。截至2020年Q2,基金经理在管公募规模40.09亿。

李巍为以价值为基础的成长型投资者,能力圈较广,擅长在商业模式较好、长期空间大的科技、消费、金融等赛道中精选“三好”公司进行长期投资。行业配置均衡,通过研究和跟踪行业周期变化,在不同行业进行动态调整,获取周期向上带来的收益。个股选择偏好于在能力圈内挖掘个股阿尔法收益。

2. 代表产品:广发新兴产业精选(002124.OF)

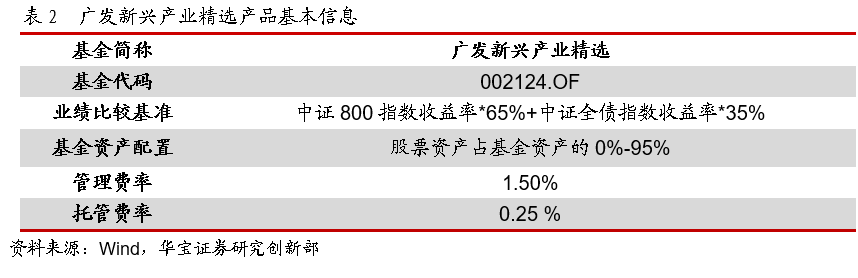

广发新兴产业精选(002124.OF)成立于2016年1月,是广发基金旗下的一只灵活配置混合型基金。根据Wind数据,基金经理李巍自产品成立起任职,截至2020/09/07总回报189.54%,同期业绩比较基准回报33.11%。当前规模(截至2020Q2)8.3亿。产品的部分要素信息如下:

另外,李巍自2019年6月开始管理广发科创主题3年封闭运作基金,高仓位操作,主要投资于主板、中小板、创业板、科创板的科创主题企业,重点关注新一代信息技术、高端装备、新材料、新能源、节能环保、生物医药等六大领域。截至2020/9/7,基金规模17.35亿,累计收益87.30%。与同期成立的其他10只科创主题基金对比,基金近一年收益77.10%,显著超越其他基金收益表现,风险指标表现一般,夏普比例2.44,位居同类前列。

2.1.1. 任职期间整体业绩表现:收益较高,兼顾风险控制,具有较高夏普比

李巍的投资目标是综合行业配置、个股精选、组合管理等途径实现长期超额回报。

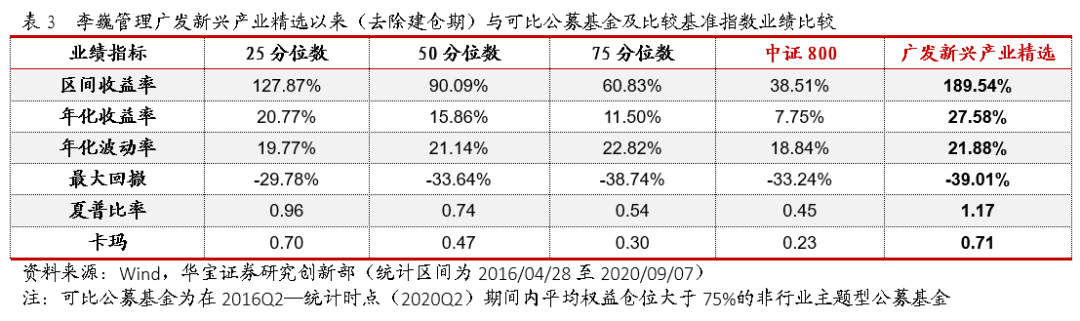

在业绩表现上,在李巍管理广发新兴产业精选的的4年多统计时间里,去除3个月建仓期,区间收益率达189.54%,显著超过同类可比公募的前25%水平;在风险指标上,广发新兴产业精选历经牛熊,最大回撤为-39.01%,接近于可比公募的75%水平,波动率控制效果较好,年化波动率为21.88%,接近可比公募中位数水平。广发新兴产业精选获得比市场风险相对应的更高收益,夏普比率和卡玛比率表现优异,分别为1.17和0.71,均位于可比公募前25%水平。

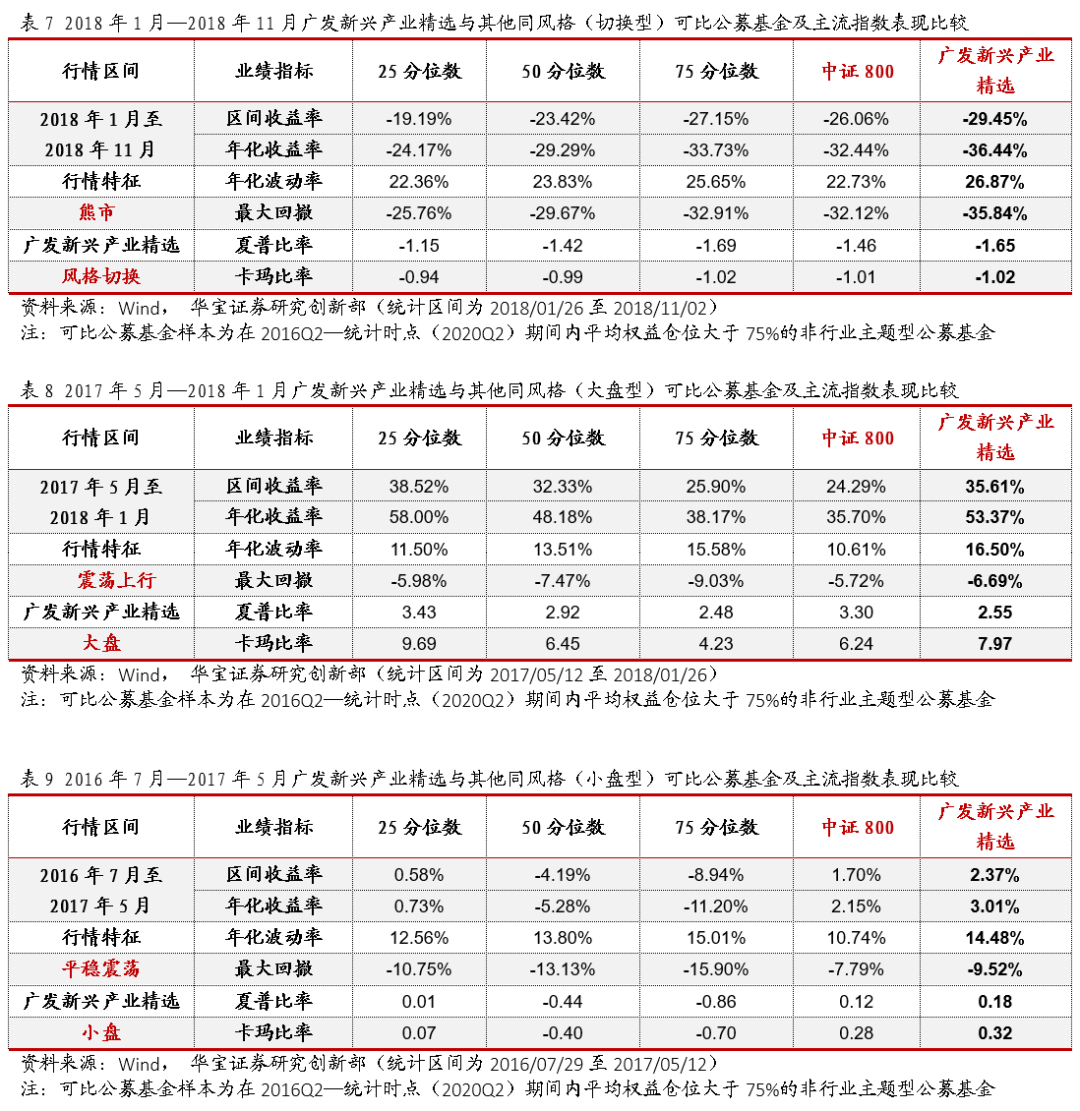

2.1.2. 不同行情阶段风格与业绩表现:行情适应性较强,风险控制能力良好

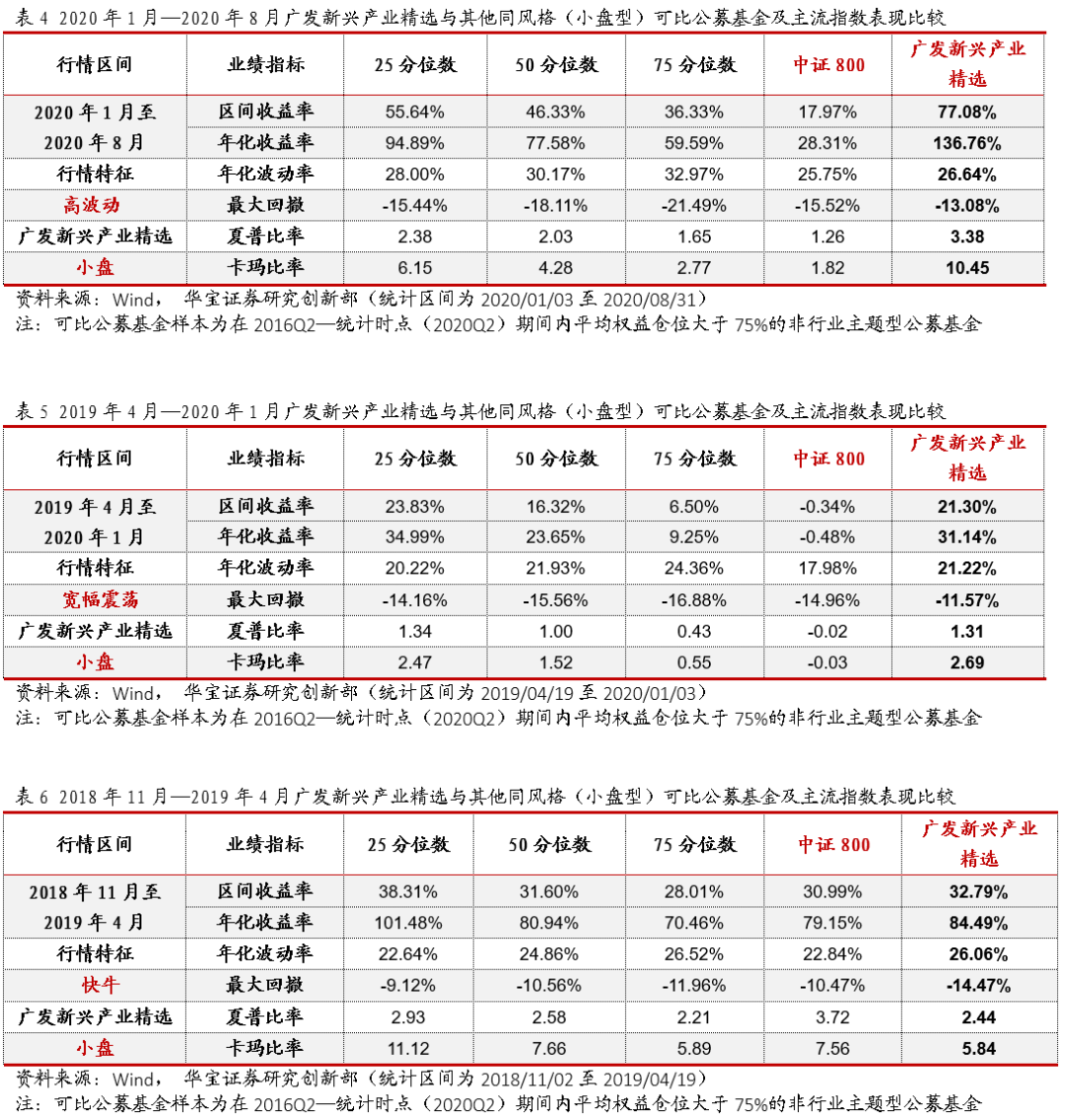

行情适应能力较强,任职以来大多数行情阶段收益位居同类前列:在广发新兴产业精选经历的六个不同形态的行情阶段、市场环境中,除18年熊市期间跌幅相对较大外,震荡、震荡上行、快牛以及高波动等其他行情阶段收益均跑赢中证800并维持可比公募基金平均水平之上,尤其在2020年1月至2020年8月震荡上行、2016年7月至2017年5月平稳震荡行情中,基金收益表现突出,显著超越同类基金25分位数。

基金回撤管理整体良好:在6个行情区间中,除18年熊市、2019年初快牛行情下基金回撤控制表现较弱外,其余期间最大回撤均控制在可比基金25分位附近,今年以来的高波动行情下最大回撤-13.08%,优于可比基金25分位水平。

波动率控制整体中等,不同阶段有所差异:基金经理任职早期波动偏大,基本在可比基金75分位左右,而在2019年4月至今年年初的震荡行情中,基金波动率位于25分位至50分位,在今年的高波动行情下基金波动率控制显著优于可比基金25分位水平。

整体而言,广发新兴产业精选在绝大多数行情区间取得超越平均水平的收益,部分区间显著超越市场25分位,展现出优秀的行情适应能力。同时基金经理在风险控制上也展现出较强能力,近年来表现尤为突出。产品在18年熊市下收益和风险表现相对一般。

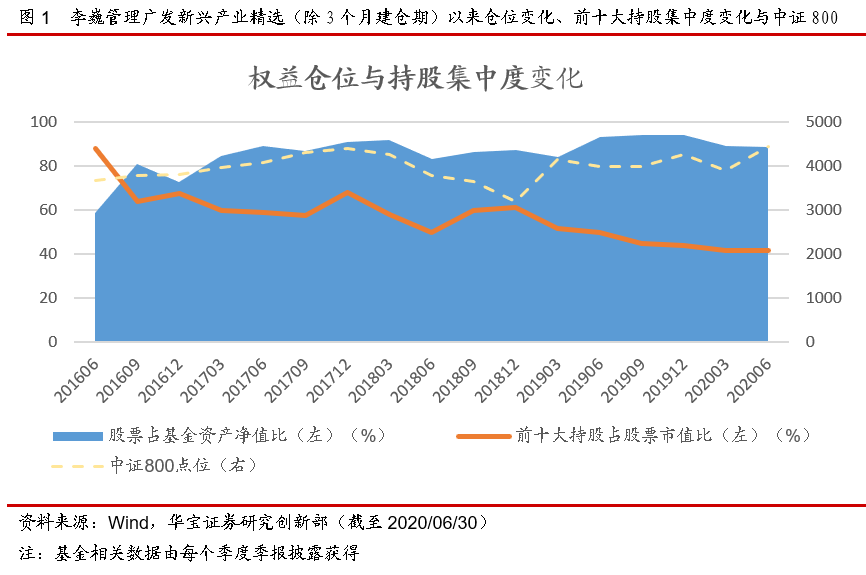

2.2. 仓位与操作特征:高仓位,低换手,前十大集中度趋于较低水平

李巍管理广发新兴产业精选长期保持较高仓位:李巍整体保持高权益仓位投资操作,产品平均仓位达到85%,不做大幅度的择时,倾向于穿越行情;前十大集中度趋于较低水平:李巍管理早期持股集中度较高,基本在60%附近,19年开始前十大集中度显著降低至40%左右,持股较为分散。

李巍选股更从长期视角出发,换手率较低:任职以来平均双边年化换手4.8倍,且自2017年以来换手率逐步降低,2019年年化换手率降低至2.5倍。

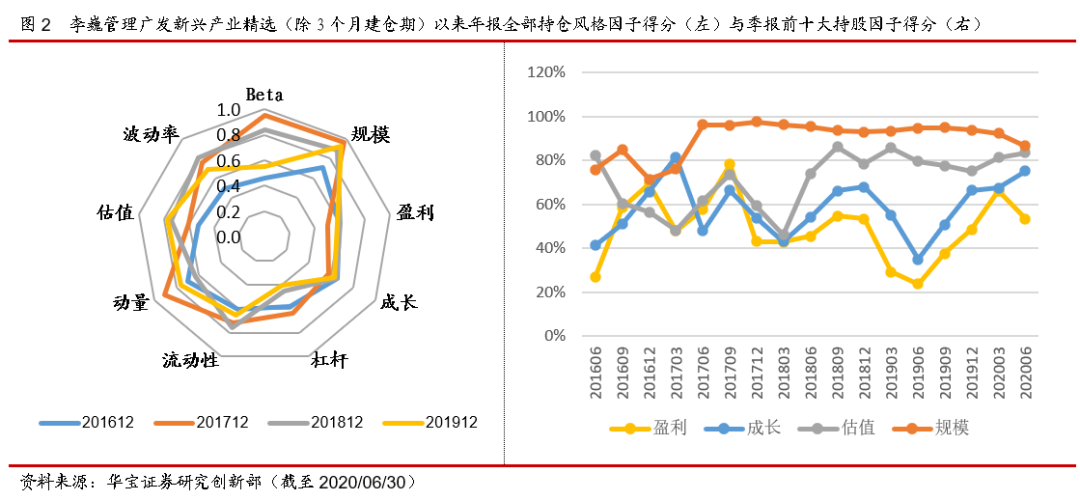

2.3. 基金风格回溯:偏重成长性、估值容忍度较高

我们使用BARRA模型框架绘制李巍管理广发新兴产业精选以来年报、半年报与前十大持仓的基金风格雷达图,并观察各个因子维度上的得分与变化。

李巍任职以来,产品盈利因子平均得分0.53,维持中等偏高水平,其中在18年熊市下显著提升盈利因子;成长因子长期较高水平,平均得分0.62,今年二季度提升至0.75;规模因子保持稳定,偏好大市值个股;估值因子平均得分0.71,整体维持较高水平。可见,基金经理在投资中兼顾盈利性和成长性,相对来说更看重个股未来的成长空间,在估值上容忍度较高。

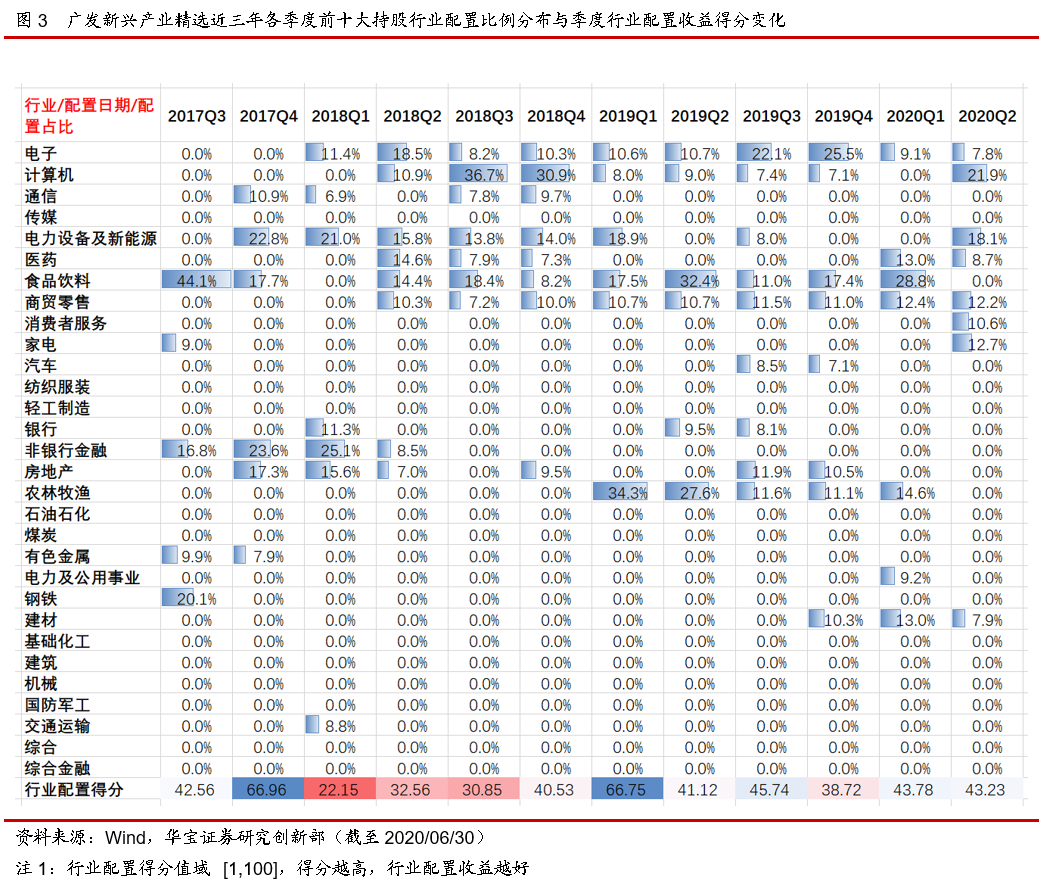

2.4. 行业配置:科技、消费为其核心能力圈,行业配置能力较强

李巍在行业配置上主要通过行业景气度、变化趋势、产业政策、技术进步和行业估值的角度,挑选长期增长空间和商业模式较好的重点行业进行配置。

行业能力圈较广,科技、消费为其核心能力圈:从具体配置情况看,李巍所管理的广发新兴产业精选长期重仓电子、计算机、新能源、食品饮料行业,另外在农林牧渔、金融地产、建材等多个领域有阶段性配置。

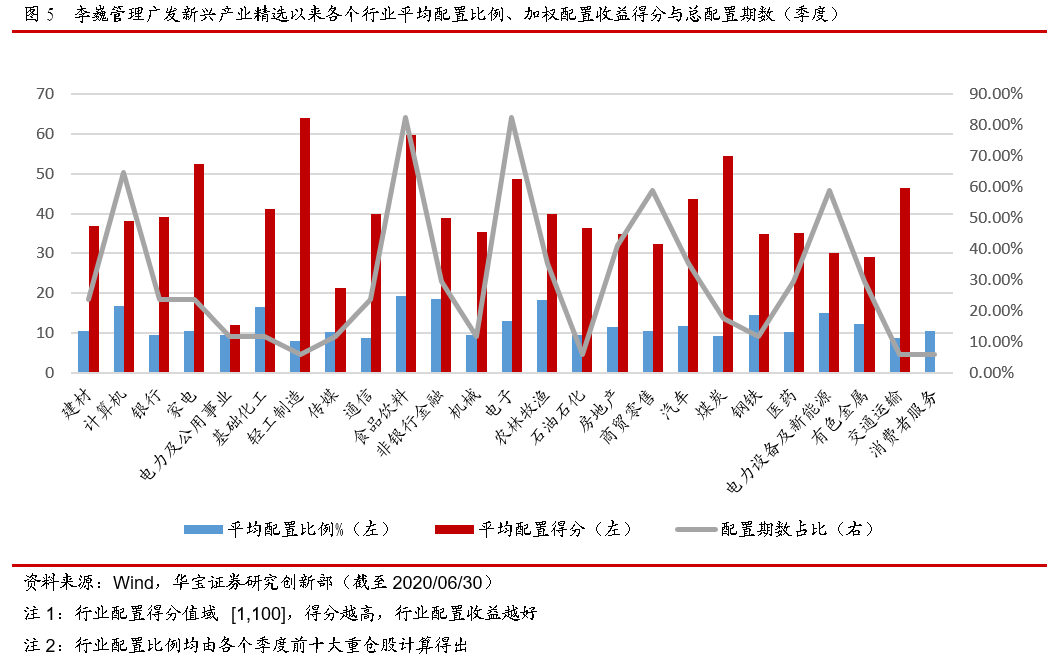

整体行业配置能力较强:基金经理的行业配置得分在多数半年度统计阶段位于40分以上,2019年Q1达66分以上,之后行业配置得分有所下降,但仍保持在40分以上。

从基金历史配置的各个行业看,绝大多数行业板块配置得分位于40分以上,其中在计算机、食品饮料、电子、电力设备及新能源板块的配置期数最多,配置比例较大,同时获得较高的配置得分。除消费、科技外,基金经理在轻工制造、煤炭、家电等板块虽然配置比例较低、配置期数较少,但是重仓期行业板块均表现相对较好,获得了较高的配置得分,体现出基金经理捕捉部分短期板块机会的能力。

2.5. 基金经理选股情况

李巍偏向寻找成长性持续的企业,主要从以下维度评估:1)是否具备较大的市场空间,比如企业所处的行业增速较高或企业市场份额有提升空间;2)管理层是否将资源投向有助于企业长期发展的正确方向;3)具备较强的议价权。在估值的考量上,不拘泥于估值方法,认为不同的估值方法是从不同的角度去看待公司,多视角有助于更全面展现企业的增长前景、行业地位和财务特点,从而更合理地评估企业价值,对于成长空间大的企业倾向于给予较高的估值容忍度。

2.5.1. 历史行业内选股及各季度选股情况:超额收益表现良好,短期机会捕捉成功

从各个行业板块选股情况看:基金经理重仓涉猎行业较多,超过一半的历史配置行业取得正选股超额收益:其中,建材、医药的超额收益最高,但配置比例和配置期数均不高,体现短期参与个股交易机会的特征。长期持有的食品饮料、电子板块、商贸零售板块也取得了正的超额收益,商贸零售更是取得了13.32%的超额收益,体现基金经理对于长期持股部分较强的阿尔法创造能力。基础化工和机械板块虽然超额收益表现较差,但是配置比例与配置期数也较低,配置得分较好。而轻工制造板块虽然配置比例与配置期数也很低,但却取得了3.68%的超额收益,成功捕捉短期个股超额机会。

从历史各个季度重仓股超额收益看:基金经理任职前期表现偏弱,在2019年后选股超额收益显著提升,在2020年二季度选股超额收益高达35.06%。

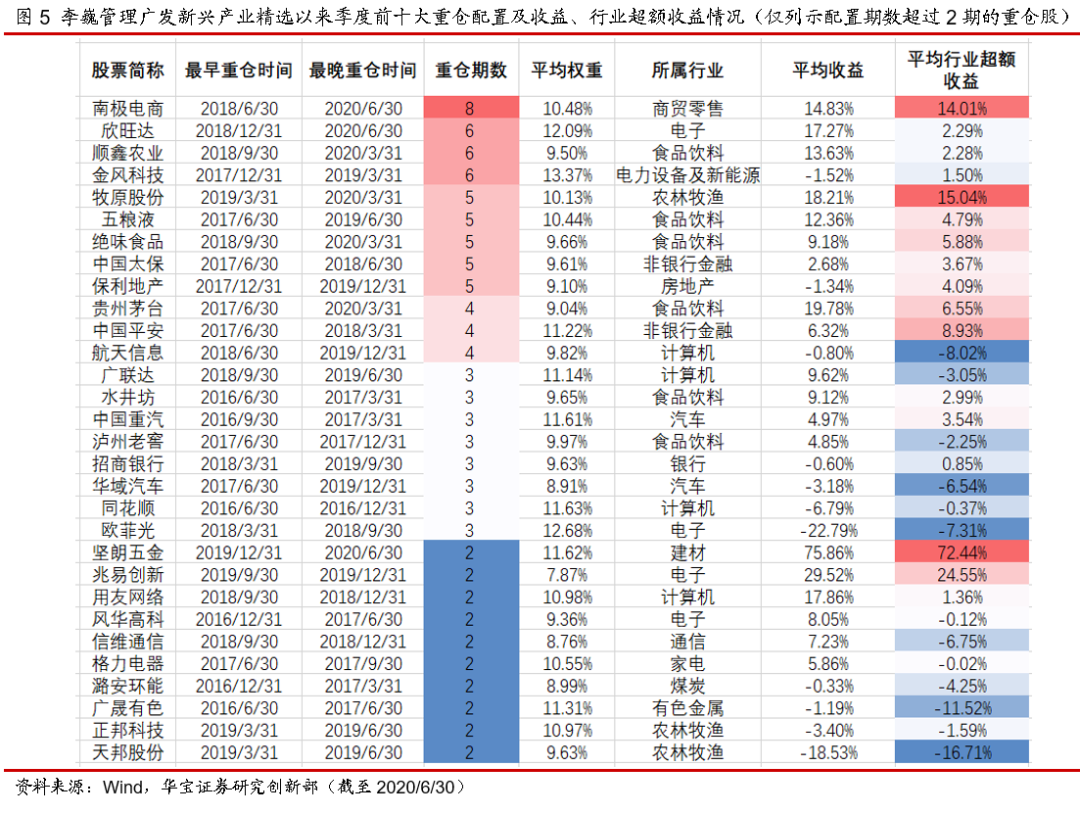

2.5.2. 基金经理历史重仓持股回顾:多数长期重仓股超额收益为正

多数长期重仓股平均收益及平均超额收益为正:在重仓期数超过4期的长期持股中,南极电商、牧原股份等绝大多数个股获取了正的平均行业超额,涵盖TMT、消费、金融地产等行业,显示在这些长期重仓板块内具备较优的选股能力,为产品贡献超额收益。另外,基金短期重仓的部分个股也表现较优,例如英科医疗、坚朗五金平均行业超额收益高达143.54%、72.44%,凭借对个股成长空间的把握成功抓取中短期股价爆发的机会。

3. 小结

李巍为以价值为基础的成长型投资者,能力圈较广,擅长在商业模式较好、长期空间大的科技、消费、金融等赛道中精选“三好”公司进行长期投资。行业配置均衡,通过研究和跟踪行业周期变化,在不同行业进行动态调整,获取周期向上带来的收益,长期重仓行业配置得分较高。个股选择偏好于在能力圈内挖掘个股阿尔法收益,看重个股的长期成长性,对组合估值容忍度较高,整体选股超额效果较好。

截至2020年9月7日,在李巍管理广发新兴产业精选的的4年多统计时间里,区间收益率达189.54%,管理期间收益率和夏普比率明显超过同类前25%分位水平;行情适应能力较强,任职以来大多数行情阶段收益位居同类前列,今年高波动行情下表现出色;从风险指标看,整体回撤和波动率控制良好。

操作特征方面,李巍整体保持高权益仓位。持股集中度早期较高,近年来趋于较低水平,坚持长期持股,换手率较低。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。