回调砸出“黄金坑” 大资金调仓换股正当时?牛市氛围仍在,你还在等什么?点击立即开户,3分钟极速响应,专属通道福利多多!助你“抄底牛市”!

川财中期策略会|许慧敏:周期资源类业绩修复,新材料发展可期

掘金大消费|张宇光(金麒麟分析师):把握确定性成长标的,寻找边际改善投资机会

中信建投|黄文涛:下半年宏观经济和固定收益投资展望

嘉实陶荣辉、大V望京博格:被股市震的心慌?专家给你出招

申万王胜(金麒麟分析师)、安信杨勇、富国王乐乐:上证指数改革落地,A股“长牛”号角响起?

行情震荡该如何持基?基金经理在线解答投资者的问题!

大成基金苏秉毅:论技术分析是否有效 兼谈下半年投资方向

川财2020中期策略会|能源:需求持续改善、政策助力发展

掘金大消费|赵浩然:政策持续推进,产业重构正当时

汇添富过蓓蓓、卞正:乘风破浪的新能源车投资机遇展望

原标题:【广发策略】“吃药喝酒”再聚拢——主动偏股型基金20年中报配置分析

来源:广发策略研究

报告摘要

●份额跃升,加仓进攻。

普通股票型及偏股混合型仓位都到了85%及以上,Q2新基金火爆发型带来两类基金份额环比上升17%。

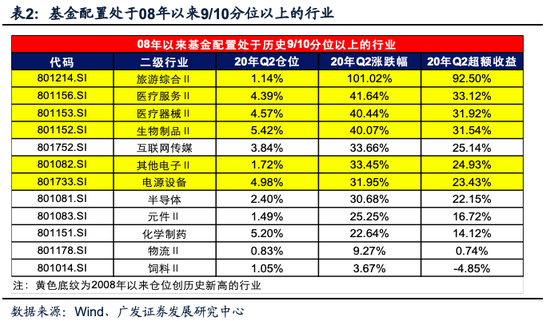

●极值行业。

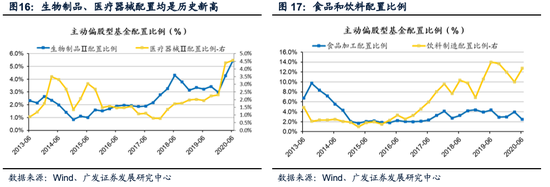

目前二级行业仓位处于08年以来90%分位数以上的行业——旅游综合、医疗服务、医疗器械、生物制品、互联网传媒、电源设备等。处于08年以来1/10分位数以下的行业——化学制品、中药、塑料、券商、高低压设备等。

●增配成长龙头。

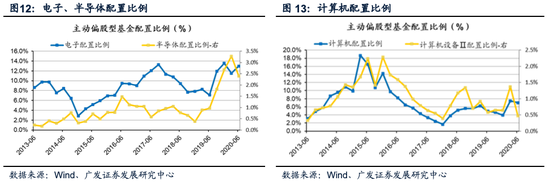

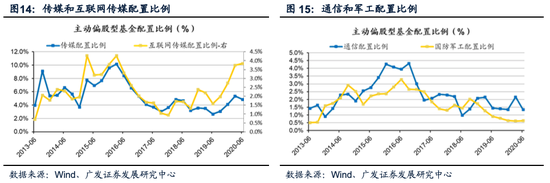

创业板配置回升至16年底,创业板头部公司配置刷新历史新高;电子配置处历史90%分位数以上,但半导体降温;科技更加青睐消费电子与游戏。

●强势行业的再聚拢。

公募基金对医药、食品饮料、电子三个行业的配置比例之和已接近50%,且Q2进一步加仓。三个行业配置均处于历史80%以上高分位数。

●疫情受益链降温。

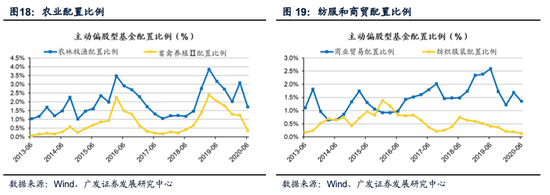

医药依然是加仓幅度最高/绝对配置比例最高的行业,多个子行业配置刷新历史新高。但随着疫情稳定,Q1大幅加仓的内需消费品,如小食品/农产品/超市/调味品的配置均自高点下降。

●疫情受损链结构性修复。

可选消费/服务业有所修复(小家电/旅游/景点/公交),周期行业结构分化,化工与电气设备(新能源)配置明显上升。

●配置思路转变。

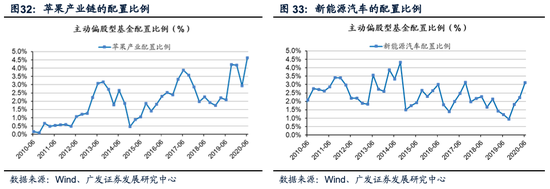

Q1疫情下的配置思路是规避冲击、拥抱内需。随着疫情控制及国内需求的恢复,Q2配置思路已逐渐转向“受损行业的业绩修复”。此外,增量资金入市带来主题升温,新能源汽车/苹果产业链/光伏产业链/免税等主题配置显著上升。

风险提示:

基金中报仅披露十大重仓股,反映的信息不够全面;灵活配置型基金中股票的配置比例不确定。

引言

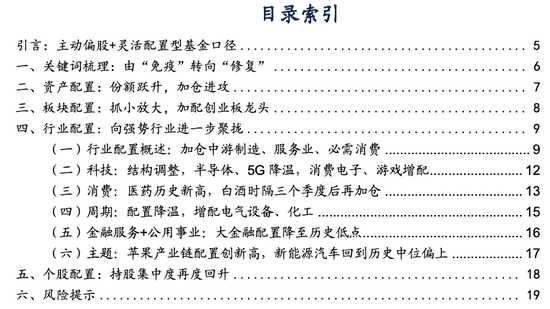

主动偏股+灵活配置型基金口径

我们本文着重以公募基金中的“主动偏股+灵活配置型基金”作为主要考察对象。以主动投资(偏股配置)+灵活配置为口径筛选,20年Q2该类公募基金的资产总值占全部公募基金的16.7%,但是股票市值占全部公募基金的比例高达67.0%,具有很好的代表性。下文不做特殊说明,我们所示“基金”配置统计为上述口径。

下文不做特殊说明,我们所示的仓位、份额、市值等数据口径的“上升”“下降”均指20Q2较20Q1的变化情况。

正文

一

关键词梳理:

我们梳理了Q2公募基金配置思路的几个关键词如下:

份额跃升,加仓进攻

普通股票型及偏股混合型仓位都到了85%及以上,Q2新基金火爆发型带来两类基金份额环比上升17%。

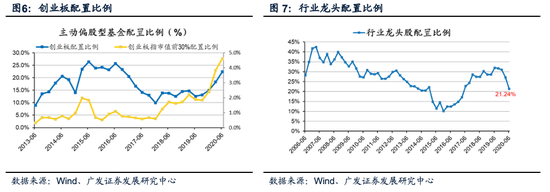

增配成长龙头

创业板配置回升至16年底,创业板头部公司配置刷新历史新高;电子配置处历史90%分位数以上,但半导体降温;科技更加青睐消费电子与游戏。

强势行业的再聚拢

对医药、食品饮料、电子三个行业的配置比例之和已接近50%,且Q2进一步加仓。三个行业配置均处于历史80%以上高分位数。

疫情受益链降温

医药依然是加仓幅度最高/绝对配置比例最高的行业,多个子行业配置刷新历史新高。但随着疫情稳定,Q1大幅加仓的内需消费品如小食品/农产品/超市/调味品的配置均自高点下降。

疫情受损链结构性修复

可选消费/服务业有所修复(小家电/旅游/景点/公交),周期行业结构分化,化工与电气设备(新能源)配置明显上升。

配置思路转变

Q1疫情下的配置思路体现规避冲击,拥抱内需。随着Q2疫情控制及国内需求的恢复,配置思路已逐渐转向“受损行业的业绩修复”。此外,增量资金入市带来主题升温,新能源汽车/苹果产业链/光伏产业链等主题配置显著上升。

二

资产配置:份额跃升,加仓进攻

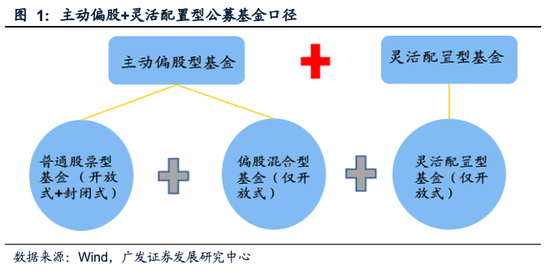

20年Q2主动偏股型公募基金进一步加仓。具体来看,普通股票型仓位86.5%,相较于20年Q1小幅上升0.8%;偏股混合型基金加仓3.7%至84.9%;灵活配置型基金仓位加仓4.7%至63.3%。

20Q2基金持股市值大幅增长——普通股票型和偏股混合型基金持股市值分别上升40.33%和37.97%,灵活配置型基金持股市值上升22.08%。

市值的大幅增长一方面来自于Q2持续火爆的新发基金带来的净申购,另一方面来自于市场的上涨。

Q2各类公募基金获得净申购,主动偏股+灵活配置型基金20年Q2持股份额增加11.54%——普通股票型基金份额上升17.87%,偏股混合型基金份额上升17.15%,灵活配置型基金份额小幅上升1.46%。

三

板块配置:抓小放大,加配创业板龙头

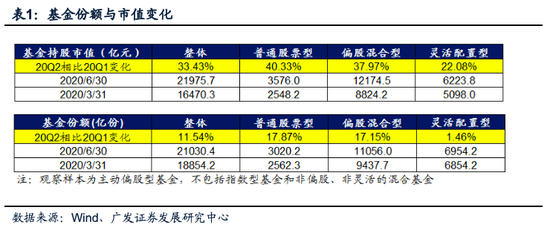

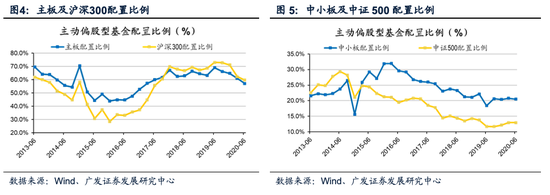

对大市值股票的配置比例继续小幅下降。主板配置比例下降至20Q2的57.1%,低配9.1%;沪深300配置比例下降至20Q2的62.3%,但仍超配8.6%。

二季度基金对中小板的配置小幅回落,对中证500的配置保持不变——中小板配置比例由20Q1的20.8%降至20.5%(超配1.2%),中证500的配置比例约为13.0%与20Q1持平(低配3.0%)。

对创业板的配置比例连续4个季度抬升、配置回到16年末水平;主要加仓头部公司,创业板指市值前30%的公司配置刷新历史新高——对创业板的配置比例由20Q1的18.3%继续上升至22.4%(超配8.0%),超越13年以来配置中性水位;其中主要加仓头部公司,对创业板指市值前30%、50%的公司配置比例均创历史新高,均已超配两倍。

而行业整体的“龙头效应”继续降温。我们构建的所有行业龙头股指数(选取申万二级行业中市值和收入综合排序第一的公司),20Q2龙头股配置比例从20年Q1的26%下降至21%。

四

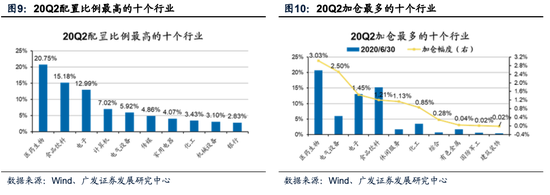

行业配置: 向强势行业进一步聚拢

4.1 行业配置概述:加仓中游制造、服务业、必需消费

与20年一季度相比,20年二季度主动偏股型基金主要加仓中游制造、服务业、必需消费,而对农业、可选消费、金融服务的配置比例下降。

对医药、食品饮料、电子三个行业的配置比例之和接近半仓,且继续加仓。20Q2配置比例最高行业的是医药生物、食品饮料、电子和计算机等,20Q2加仓最多的行业是医药生物、电气设备、电子和食品饮料等,减仓最多的行业是房地产、银行、农林牧渔和非银金融等行业。对医药、食品饮料、电子三个行业的配置比例已接近50%。

目前一级行业配置比例处于历史80%以上高水位的行业主要是:医药生物、电气设备、电子、休闲服务、食品饮料等。历史低水位的是非银、采掘、银行等。

目前二级行业仓位处于08年以来90%分位数以上的行业——旅游综合、医疗服务、医疗器械、生物制品、互联网传媒、其他电子和电源设备等。其中20Q2仓位创2008年以来新高的板块有:旅游综合、医疗服务、医疗器械、生物制品、其他电子和电源设备。

二级行业仓位处于08年以来1/10分位数以下的行业——化学制品、中药、塑料、券商、高低压设备等,其中20Q2仓位创2008年以来新低的板块有:工业金属、石油化工、通信运营和基础建设。

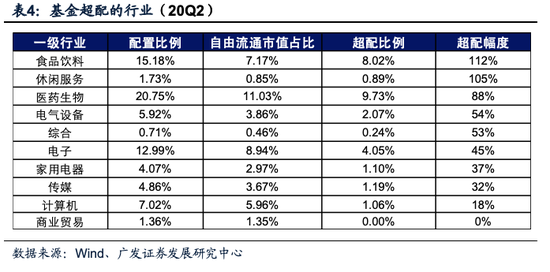

二季度基金超配最多的仍是消费行业,除此之外电气设备也回到了超配状态——20Q2基金超配幅度最大的行业:食品饮料、休闲服务、医药生物、电气设备,对食品饮料和休闲服务超配了1倍以上。成长股中电子、传媒、计算机也处于依旧超配状态。

二季度基金低配最多的主要集中在周期和金融——20Q2基金低配幅度最大的行业:采掘、钢铁、建筑装饰、非银金融等,主要集中在周期和金融。其中通信是唯一低配的成长性行业,而建材等此前超配的周期性行业也回到低配。

4.2 科技:结构调整,半导体、5G降温,消费电子、游戏增配

在Q1明显加仓后,公募基金Q2对科技股的配置基本持平,但结构调整。

电子行业配置再度回升,是申万一级行业中加仓幅度第三的行业,也是唯一还在加仓的成长性行业,Q2配置上升1.5%至13%(超配4%)。子行业主要减仓半导体,加仓光学光电子、电子制造、元件等。半导体配置下降0.9%至2.4%(超配0.5%),配置自历史最高点有所回落;光学光电子自低点连续4个季度配置上升;对元件、电子制造的加仓幅度也较为显著。

计算机在Q1显著加仓后Q2有所回落。Q2配置比例较Q1下降0.5%至7%(小幅超配1%)。其中对计算机设备的配置下降更为明显。

传媒配置在连续三个季度上升后Q2回落。相比Q1的5.3%下降至4.9(超配1.2%),不过对子行业互联网传媒的配置比例继续上升,接近15年高点。

通信配置自18年以来高点明显下降。通信配置下降0.8%至1.3%,重新回到低配,主要减仓通信设备。

国防军工配置在历史低位稳定。值得留意的是,在历史上三轮居民资金入市的时期一般国防军工都有一段显著的超额收益时期,如07年Q1、09年Q1、14年Q3。当前A股处于第四轮居民入市期,主题热度提升将带来军工行业表现活跃。

4.3 消费:医药历史新高,白酒时隔三个季度后再加仓

除了医药之外,Q1显著增配的疫情受益链的消费行业配置下降。

医药连续2个季度是加仓幅度最高的行业,从20Q1的17.6%大幅加仓3%至Q2的20.8%(超配9.7%),配置比例升至历史新高。化药、医疗服务、器械、生物制品均有不同程度的增配,而医药商业和中药的配置下降。其中生物制品、医疗服务、医疗器械的配置大幅刷新10年以来新高。

食品饮料配置较今年Q1基本持平,稳定在15%(超配8.4%),子行业加仓白酒。子行业加仓饮料制造至12%,而食品加工配置下降1.5%至2.5%,其中小食品、调味品、肉制品等Q1显著增配的子行业都有配置下降;饮料制造(主要是白酒)的配置在连续三个季度配置下降后,Q2再次明显上升,配置抬升2.5%至12%(超配7.5%)。

农林牧渔板块Q2的配置明显下降1.4%至3.1%(低配0.7%)。除农产品加工之外,围绕粮食、饲料、畜禽养殖等多个子行业配置下降。

商业贸易配置下降1.7%至1.3%,一般零售配置下降,专业零售小幅上升。纺织服装行业配置低位回落。

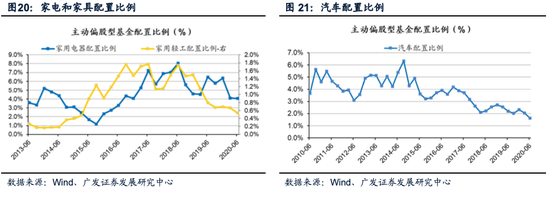

可选消费的配置仍在继续下降,家电、汽车、家具等行业配置回落;消费服务业中景点与旅游配置显著回升。

家电(主要是白电)相比Q1下降0.6%至4.0%(超配1.3%),家用轻工配置下降至0.5%。汽车配置下降,整车和汽车服务的配置都在回落。

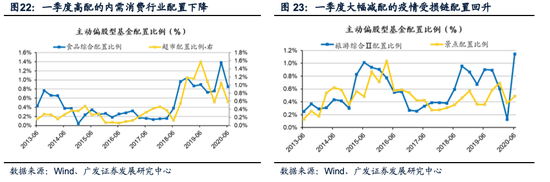

我们在基金一季报配置分析中提到,公募基金Q1对消费股的配置思路是:规避受冲击可选消费,寻找内需内供受益的必需消费。这一趋势在Q2有所逆转:一方面,疫情下内需受益的行业配置自历史高点降温,如调味品、食品综合、超市;另一方面,疫情受损行业迎来景气预期和基金配置的修复,如旅游、景点。

4.4 周期:配置降温,增配电气设备、化工

二季度国内工业生产渐次修复,但公募基金对周期类行业的配置继续下降。结构性加仓的行业是化工、电气设备、重卡。

上游资源——受新能源汽车产业链的拉动,稀有金属小幅加仓,而其余子行业配置下降(黄金/工业金属);煤炭开采配置下降至0.14%。

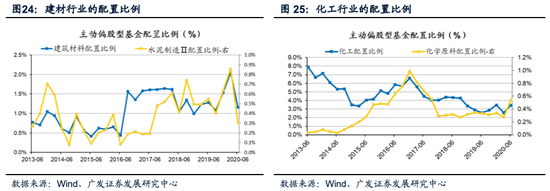

中游材料加仓化工——建筑材料配置回落,其中对水泥配置比例从20Q1的0.9%下降至0.3%;钢铁配置小幅下降;化工配置比例回升,主要加仓化学原料、化学制品。

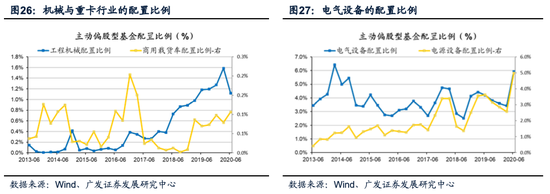

中游制造及设备加仓重卡与电气设备,减仓工程机械——新能源车及光伏产业链配置上升,电气设备配置比例从20Q1的3.4%上升至5.9%,其中电源设备配置比例从20Q1的2.6%显著上升至5.0%。重卡配置比例继续上升,回到13年以来中位数水平。工程机械Q2配置比例从20Q1的1.6%下降至1.1%。

4.5金融服务+公用事业:大金融配置降至历史低点

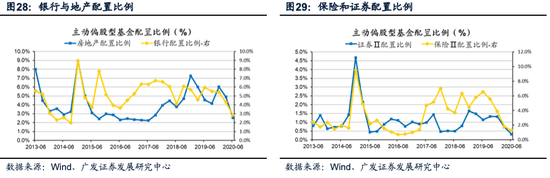

大金融Q2配置普遍下降至历史低点——银行配置下降1.46%至2.83%(低配5.83%);非银配置明显下降0.93%至Q2的1.61%,主要是对保险的配置比例继续下降0.52%至1.29%(低配1.94%),券商也减配0.4%至0.32%。地产配置下降2.36%至Q2的2.53%,基本回到标配。

交通运输配置分化,主要加仓高速公路/物流等经济复苏受益方向。公用事业中主要减配电力,而环保依然接近零配。

4.6主题:苹果产业链配置创新高,新能源汽车回到历史中位偏上

二季度增量资金入场驱动A股市场题投资升温。各主题板块配置增加,苹果产业链/光伏产业链配置回升历史高位,新能源汽车自历史低点连续3个季度回升。

五

个股配置:持股集中度再度回升

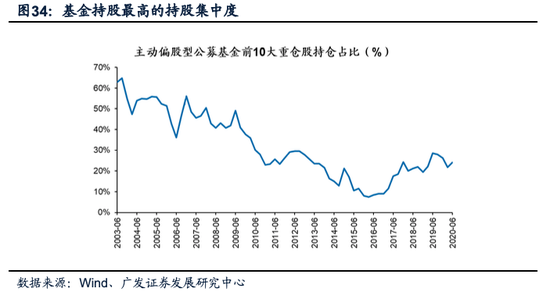

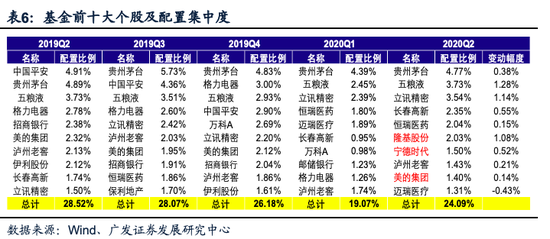

20Q2基金前十大重仓股持股比例24.1%,较20Q1的持股集中度再度上升。新进入前十排名的公司主要是光伏与新能源车产业链,隆基股份、宁德时代和美的集团新进入前十大,而万科A、邮储银行和格力电器退出前十大。

主动偏股型公募基金20年Q2加仓最多的个股是五粮液、立讯精密、隆基股份、中国国旅、药明康德等,20年Q2减仓最多的个股是万科A、中兴通讯、保利地产、伊利股份、牧原股份等。

风险提示

基金一季报仅披露十大重仓股,反应的信息不够全面;灵活配置型基金中股票的配置比例不确定。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。