回调砸出“黄金坑” 大资金调仓换股正当时?牛市氛围仍在,你还在等什么?点击立即开户,3分钟极速响应,专属通道福利多多!助你“抄底牛市”!

如何抵御泡沫破裂风险?“末日基金”押注黄金和美债

Wind资讯

今年以来,美联储为支持经济采取一系列刺激政策,推动资产负债表一路走高;而美国大型科技公司股价也在流动性充裕的背景下“水涨船高”,苹果、亚马逊、微软等公司股价都达到历史高点。

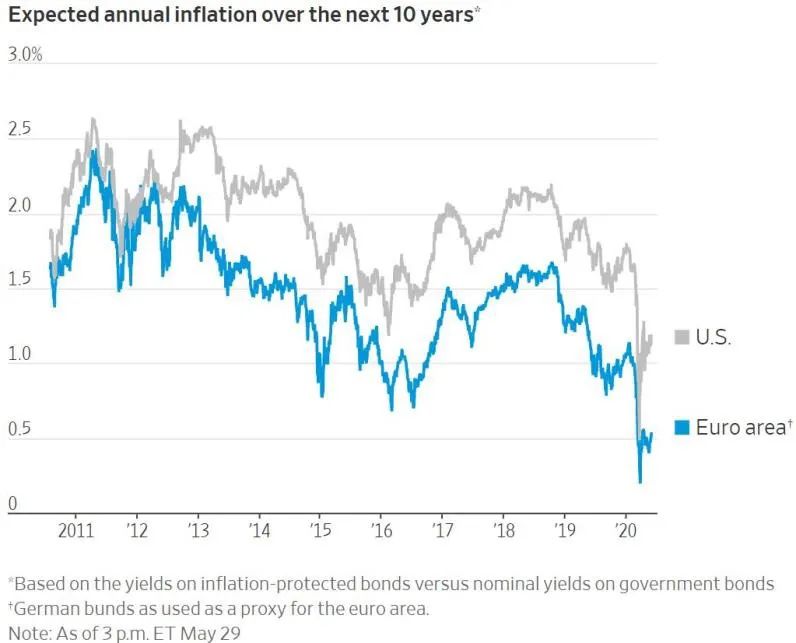

与此同时,对通胀及科技股泡沫破裂的担忧也在升温。管理着4.5亿美元资产的Quadriga Igneo对冲基金经理Diego Parrilla表示,未来十年通胀将超出美联储的控制,而黄金将成为投资者抵御通胀、对抗泡沫破裂的最佳配置资产。

今年获利47%,“末日基金”押注黄金和美债

有“末日基金”之称的Quadriga Igneo今年以来回报率达到47%,主要依靠押注避险资产。在该基金的配置中,约有50%投资于黄金和贵金属,25%投资于美国国债,其余投资于从市场混乱中获利的期权策略,例如看涨黄金和美元。

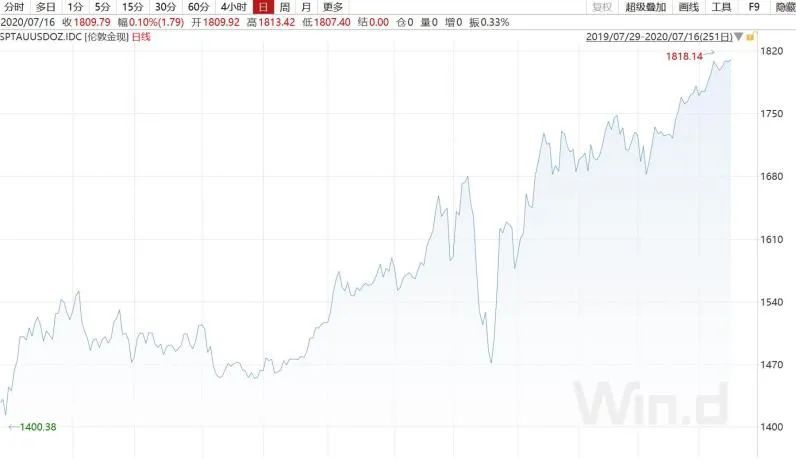

而在今年疫情冲击中,美债和黄金均取得不俗回报:伦敦金现今年以来涨超19%,达到2012年以来的高点1818.14美元/盎司;美国10年期国债收益率则在投资者对经济的低迷预期及避险情绪中一路走低,从1.922%跌至0.6%附近,对应价格走高。

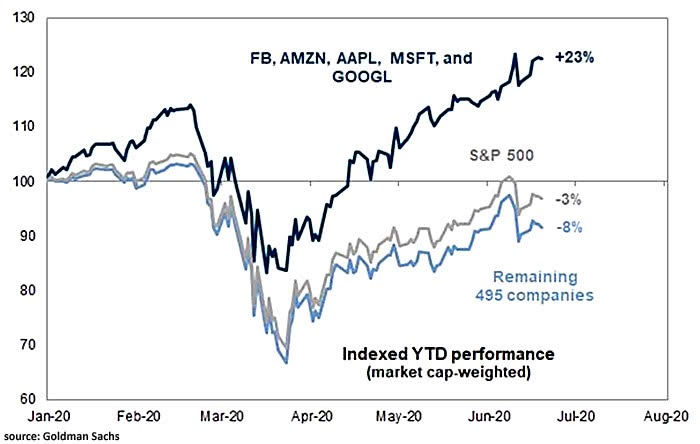

值得注意的是,尽管疫情对全球经济造成严重冲击,但美国大型科技公司却在美联储的“大放水”中不断走高,苹果、微软、亚马逊、Facebook及谷歌母公司Alphabet价格均创历史新高,五家科技巨头占标普500的市值比例达到20%以上。而美联储的资产负债表则在近年不断扩张,一度达到逾7.16万亿美元峰值,但自7月以来资产购买步伐有所放缓,资产负债表规模缩至7万亿美元下方。

与投资者对科技股趋之若鹜的态度不同,Quadriga Igneo对冲基金的经理Diego Parrilla选择远离这些受资金热捧的市场。该基金经理认为,史无前例的货币刺激正在催生资产泡沫和企业债务成瘾,如果不出现经济崩溃,就不可能加息。美联储和政府只能通过印钞和提供贷款防止整个系统崩溃,这将导致未来十年通胀走高,且美联储无力掌控。

黄金目标价在哪里?基金经理看向5000美元/盎司

在这一背景下,Parrilla看好黄金未来十年的表现,认为金价在未来三至五年的目标价为每盎司3000至5000美元,最高目标价距离当前1800美元/盎司的水平仍有178%的上涨空间。

Parrilla认为,全球央行资产负债表的扩张将降低法定货币价值,并提高对硬资产的需求。事实上,在3月市场的恐慌情绪消散以后,美元指数一路走低,较3月高点跌逾6%。美元的疲软也反过来助长黄金走势,推动伦敦金现3月以来同美股等风险资产一道走强。

另一方面,尽管通胀抬头的预期通常会打压国债需求,但由于投资者预期疫情冲击将造成经济长期低迷,美国长期国债价格并没有随股市走强下降。美国10年期国债收益率保持在0.6%的低点附近,5年期美债收益率在7月达到历史低点0.261%。在Parrilla的资产组合中,25%的美债配置也助力“末日基金”在今年取得超额回报。

事实上,不少对冲基金都关注到未来通胀抬头的风险,并根据这一风险进行组合配置。伦敦对冲基金经理克里斯平·奥迪(Crispin Odey)长期以来一直对货币宽松政策持批评态度,并购买黄金作为对冲通胀的对冲工具。总部位于纽约的埃利奥特管理公司(Elliott Management)也指出,央行印钞是其押注黄金的原因。

英国资管公司Algebris Investments宏观策略负责人阿尔贝托•加洛(Alberto Gallo)表示,政府和中央银行正在接近打破长期存在的政策禁忌。他对债务货币化和储户被迫接受实际负利率的问题感到担忧,认为这些事情会导致通货膨胀,并推动货币贬值。

加洛称:“这不是通胀过高的问题,而是利率远低于通胀水平。我们看好黄金,因为如果美国的利率也下降到负数,而您需要为持有美元而付费,那不妨为持有黄金付费,毕竟后者的供应有限。“

▪

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。