新浪财经2020中国基金业高峰论坛暨基金业致敬资本市场30周年云端峰会7月9日(周四)举行。肖钢、王忠民、刘晓艳、江向阳等大佬热议行业发展,史博、于善辉、陈一峰、王俊等解析下半年策略。

不知不觉间,2020年已经过了大半。盘点上半年基金业内最瞩目的热搜词汇,“固收+”当仁不让。

根据Wind数据统计,截至2020年6月30日,今年以来发行并成立的“固收+”基金共有95只(A/C份额合并统计),其中偏债混合型基金76只,二级债基19只,而去年同期新发“固收+”基金仅为38只。

这不禁让大家发出灵魂拷问:“固收+”究竟因何走红?

“固收+”产品为何受追捧?

说到“固收+”受追捧的原因,我们不妨从内外因的角度来分析一二。

从外因上来看,自资管新规施行之后,刚兑被打破,理财产品趋于净值化,甚至还出现了银行理财产品亏钱的情况。其次,CPI指数不断上涨,而我们曾经依赖的传统货币型基金收益日渐下滑,7日年化收益平均值已经跌至1.76%。(数据来源:Wind,截至2020.6.30。)

此外,受疫情影响,今年权益市场呈现结构性震荡,而债券市场的波动又有所加剧。对于追求稳健投资的小伙伴而言,确实太难了。小伙伴们熟悉的理财舒适圈就此被打破,迫切希望寻找新的理财替代品。

从内因上来看,“固收+”产品“出道”已经有些年头,其以固收类资产打底,同时配置一定弹性的权益类资产的基本配置思路,正好契合了大家当下的投资需求。

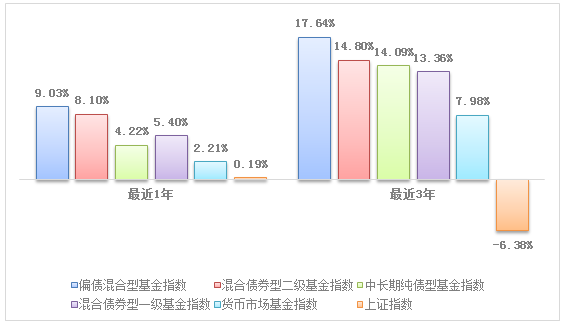

与此同时,“固收+”产品的出色业绩表现,使得大家对ta的关注度越发提升。通过研究“固收+”策略的代表性产品——偏债混合型基金、二级债基的各阶段业绩表现,我们可以发现,在近1年、近3年的不同区间内,偏债混合型基金指数、混合债券型二级基金指数的涨幅,均高于固收类基金的表现,并远超同期上证综指的表现。(数据来源:Wind,截至2020.6.30。)

(数据来源:Wind,截至2020.6.30。风险提示:我国基金运作时间较短,过往业绩不代表未来表现,指数历史涨跌幅或其它基金历史业绩不构成对未来基金业绩的保证。)

进一步拉长时间来看,在最近十年中,中长期纯债型基金指数上涨了59.29%,而偏债混合型基金指数与混合债券型二级基金指数则分别上涨了86.38%、77.26%。

(数据来源:Wind,统计区间2010.7.1至2020.6.30。风险提示:我国基金运作时间较短,过往业绩不代表未来表现,指数历史涨跌幅或其它基金历史业绩不构成对未来基金业绩的保证。)

“固收+”到底加了啥?

看完“固收+”产品的业绩表现,相信不少小伙伴会十分好奇,“固收+”到底在产品里加了什么?莫急,咱继续往下看。

从目前市场上的产品来看,在“+”的方面的策略较为多元,但万变不离其宗,通常都是采用风险略高于债券的进攻型资产或策略。就譬如以下三大类:

在以上三种“+”策略中,打新策略可以说是近年来较为主流的策略。特别是自科创板上市以来,打新策略更是被各家公募机构奉为参与科创板投资的首选方式。

小编在《都说科创板打新“真香”,是真的吗?》一文中就展示过公募基金在科创板运行近一年的业绩表现——“以规模2亿的A类账户为例,2020年前5个月网下打新收益累计贡献达到3.64%(科创板2.98%+非科创板0.66%)”。在注册制的影响之下,科创板的收益率比其他板块的打新都要高了许多。

“固收+”产品怎么选?

随着科创板注册制的落地,创业板也将迎来注册制,并且其打新收益率也有望向科创板看齐。因此,大家在选择具备打新策略的“固收+”产品时,依然要将管理团队的投研实力和过往业绩放在首位。

话说到这,小编要为咱家全新推出的“固收+”策略产品——德邦惠利(009073)打打广告了。

这只基的固收底仓策略以获取票息收益为主,主要配置流动性好,3年以内高等级信用债和永续债,不投资可转债。在权益投资策略上,以满足申购科创板和创业板新股为目的,主要配置低估值、低波动、高分红标的,并分散投资,在行业选择方面侧重于金融消费、公用事业、地产等行业。

值得一提的是,德邦惠利拟任基金经理吴昊,可谓科创板“打新小能手”。以他管理的德邦稳盈增长为例,最近一年获配科创板新股103只,在所有科创板打新基金中排名前1/9,并取得了19.73%的投资回报,大幅跑赢同期沪深300指数8.85%的业绩表现。

(数据来源:Wind,统计区间2019.7.1-2020.6.30。德邦稳盈增长在最近一年参与科创板打新的公募基金中,打新个股数量排名299/2800。风险提示:我国基金运作时间较短,过往业绩不代表未来表现,指数历史涨跌幅或其它基金历史业绩不构成对未来基金业绩的保证。)

数据来源:Wind,截至2020年6月30日。

业绩/基准:德邦稳盈增长成立于2017年3月10日,2017年8.02%/8.55%,2018年-30.64%/-9.62%,2019年27.84%/19.92%,2020年7.25%/2.25%,自成立以来2.72%/20.86%。吴昊所管理的同类产品德邦福鑫成立于2015年4月27日,C类份额于2015年11月16日增加,2015年A类2.50%/1.98%,C类0.67%/0.32%,2016年A类3.76%/2.54%,C类3.44%/2.54%,2017年A类8.80%/2.53%,C类8.26%/2.53%,2018年A类-18.17%/2.24%,C类-18.54%/2.24%,2019年A类9.28%/2.56%,C类9.19%/2.56%,2020年A类10.24%/1.26%,C类2020年10.10%/1.26%,成立以来A类14.08%/13.94%,C类10.39%/12.08%。

风险提示:本文仅为基金宣传材料,不作为任何法律文件,不构成任何投资建议或承诺。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,基金的过往业绩并不代表未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩的表现保证。我国基金运作时间较短,不能反映股市发展的所有阶段。投资有风险,投资者购买基金时应仔细阅读基金的《基金合同》及《招募说明书》等法律文件,了解基金的具体情况。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。