大讨论:近期,爆款基金频现引起各方关注,爆款基金是否有利于行业发展?是否有利于基金投资者?

投行上半年承销榜单出炉,中信证券居榜首!

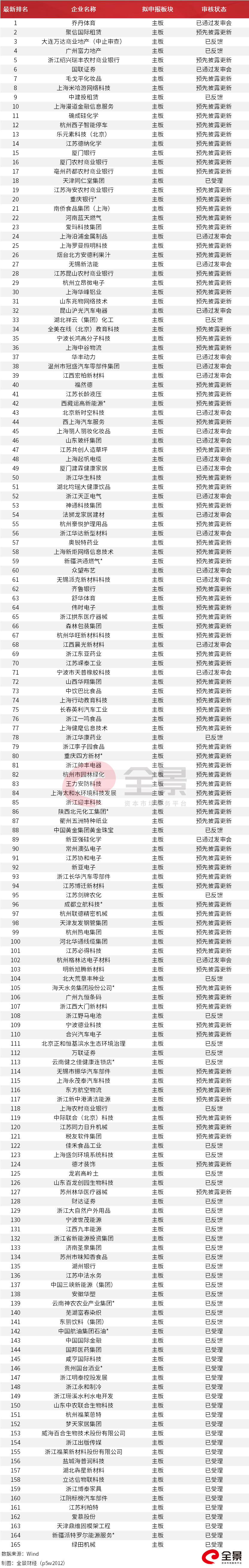

据证监会披露的IPO排队企业名单显示,截至2020年6月23日,IPO排队企业数量为249家(不含科创板、创业板),其中主板165家、中小板84家。

6月24日,证监会核准了5家企业的IPO批文,分别为:厦门建霖健康家居股份有限公司,温州市冠盛汽车零部件集团股份有限公司,江苏图南合金股份有限公司,南京科思化学股份有限公司,杭州申昊科技股份有限公司。上述企业及其承销商将分别与交易所协商确定发行日程,并陆续刊登招股文件。

中国最大同性恋约会交友平台启动IPO

近日, LGBTQ(性少数人群,包括女同性恋、男同性恋、双性恋等等)社区Blued母公司蓝城兄弟向美国证券交易委员会递交了招股书,拟以“BLCT”为交易代码在纳斯达克挂牌上市,初步计划通过募集5000万美元资金。招股书显示,募集资金主要用于加强内容与技术建设等。

公开资料显示,蓝城兄弟是一家致力于为全球LGBTQ人群提供全生命周期服务的公司,目前已发展成为中国最早的LGBTQ社区之一,同时也是全球领先的LGBTQ社区。蓝城兄弟旗下主要产品垂直社区应用blued,上线8年,已拥有全球注册用户超4900万,覆盖210多个国家和地区。其中,海外月活用户占比超过49%。

招股书显示,蓝城兄弟在2019全年营收为7.59亿元,较2018年的5.01亿元同比增长51.4%。2020年第一季度收入达2.07亿元,2019年同期为1.45亿元,2018年、2019年净亏损分别为1.4亿元、0.5亿元。

值得一提的是,蓝城兄弟的第一大收入来源是直播打赏,这也是社交平台普遍的变现渠道。

仅2019年,直播就为蓝城兄弟贡献了6.7亿元收入。该平台的直播ARPPU(每付费用户平均收益)也从2018年的1279元增加至2019年的2059元。

另一方面,会员服务也为其贡献了可观的收入,2019年,蓝城兄弟的会员服务付费用户从2018年的8.5万暴增至45.7万。会员贡献的收入也随之从2019第一季度的306万元增至今年一季度的1501万元,同比增幅390.6%。

值得一提的是,天眼查信息显示,在IPO之前,蓝城兄弟便已经获得7轮融资,累计募资不低于7亿元。投资方包括清流资本、顺为资本、DCM中国、鼎晖投资、新京报基金等。

从最新持股来看,创始人马保力持股比例为39.6 %,为其第一大股东。

投行上半年首发募资规模达1353.04亿元

2020年上半年即将收官,投行业大盘点随之展开。

据Wind数据显示,截至今年6月25日,62家券商股权承销金额合计6585.02亿元,去年上半年60家券商股权承销金额6125.66亿元,相比增幅7.5%。

具体来看,中信证券以1247.29亿元的股权承销金额排名第一,中信建投、华泰联合证券分别以1191.55亿元、601.47亿元的规模位居第二、第三。

数据来源:Wind,截至今年6月25日

从券商股权承销金额排名看,中信证券、中信建投、华泰联合证券、中金公司等14家券商2020年上半年承销规模超百亿;从同期增幅看,申万宏源、华西证券、兴业证券、华融证券、南京证券上半年股权承销规模同比增幅均翻倍。

值得注意的是,今年以来,随着新股不断发行,券商的首发承销金额也不断水涨船高。

据wind数据显示,今年以来,券商投行合计承销首发募资1353.04亿元,较去年上半年的604.24亿元增幅约124%。

数据来源:Wind,截至今年6月25日

头部投行强者恒强。其中,中信建投证券407.73亿元的首发募资承销独占三成市场份额,同比增幅740%。该券商今年来共参与11个IPO项目的发行承销,其中体量最大的是今年初上市的京沪高铁,306亿募资规模成为近年来首发募资规模最大的IPO项目之一;此外,晶科科技、三峰环境、东岳硅材等项目募资均超过20亿元。

而中金公司今年来首发募资规模也达到156.65亿元,同比增幅164.91%。该券商今年来参与了13个IPO项目的发行承销,其中有9个项目是独家保荐承销,还包含了派瑞股份、光云科技、阿尔特的首发募资规模不足5亿的项目。

中金公司当然也手握大项目,其中华润微的发行规模超过40亿元。

不过,中信证券上半年的业绩却较去年同期缩水了45%至87.08亿元。上半年,中信证券共参与了5个IPO项目,除了参与承销京沪高铁外,还是斯达半岛、石头科技、道通科技、中天精装等首发企业的独家保荐承销商。

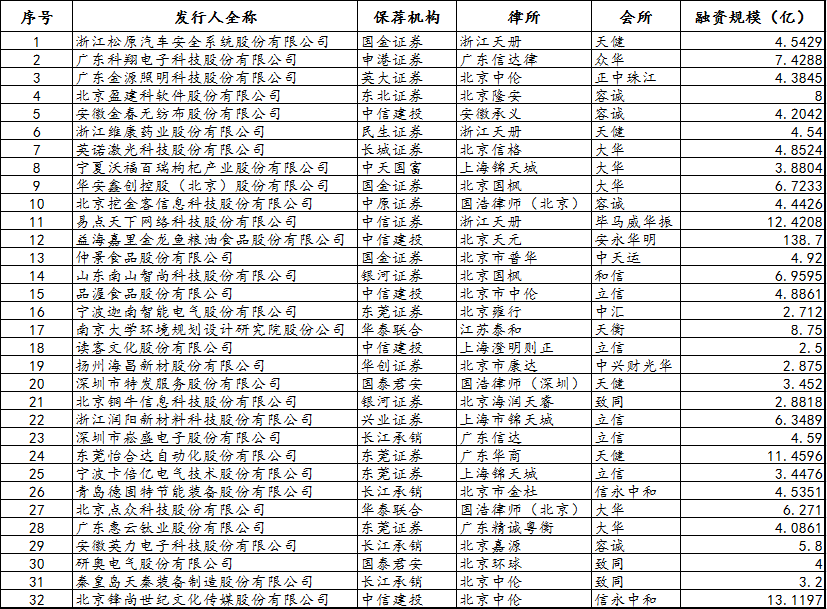

首批创业板注册制IPO受理名单出炉,百亿融资大户现身

6月22日,根据深交所公布信息,IPO申请首批受理名单正式产生,共有32家,合计融资规模311.78亿元。其中,融资规模最高的是益海嘉里,融资规模138.70亿元,融资规模最低的是读客文化,融资规模2.50亿元。

首批32家申报企业中,有19家企业曾获得过私募股权基金的投资,占比接近6成。 这19家企业背后,集结了超过30家VC/PE机构,其中既有众多中小型机构,也有高瓴资本、深创投、毅达资本等管理规模较大的头部机构。

截至目前,据深交所官网披露,申报企业数量已上升至50家。

投资者恶意报价,被限制买入

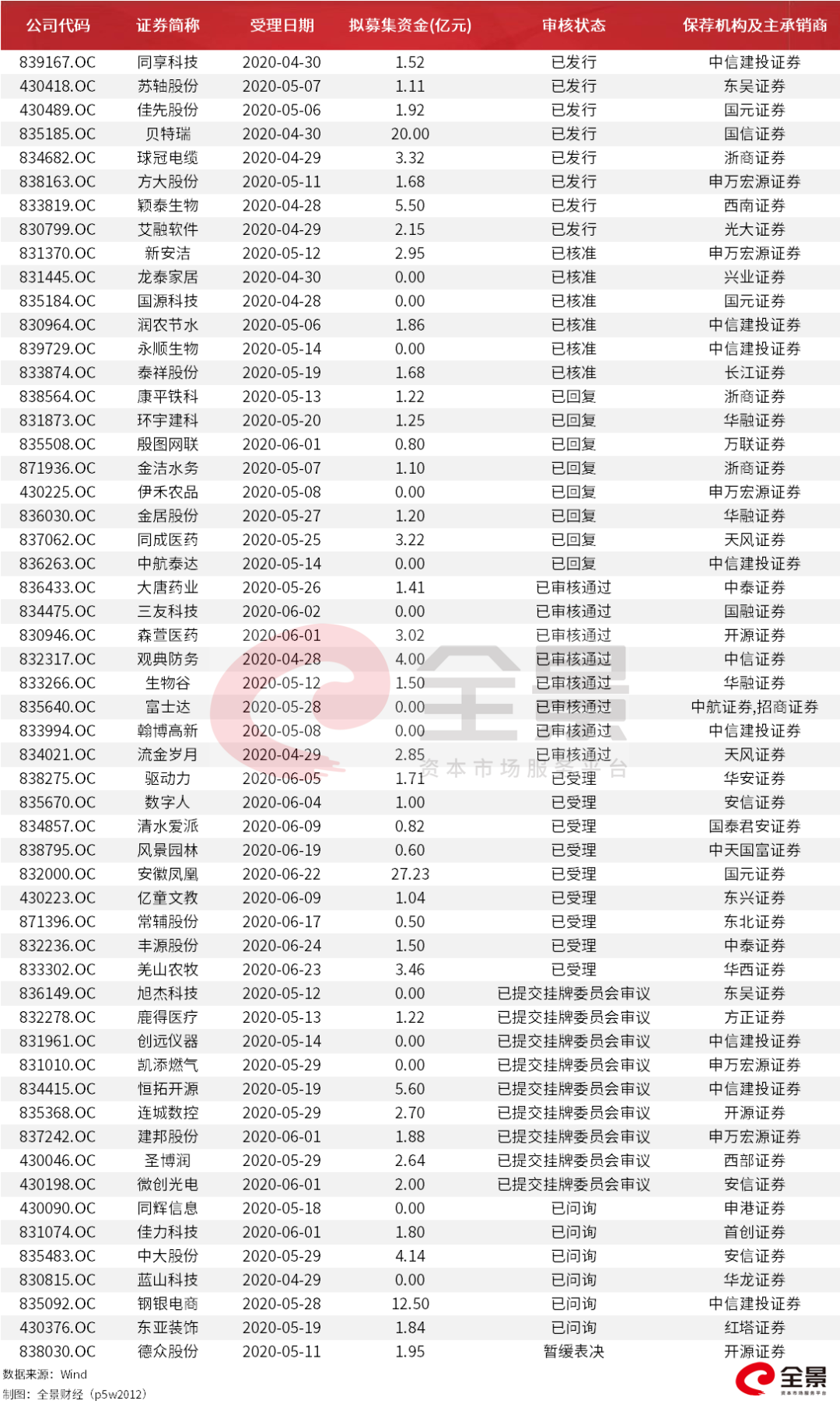

今年4月份,全国股转公司正式启动股票公开发行并在精选层挂牌业务的受理与审查工作。截至6月25日,过会企业数量24家,其中8家企业已经启动公开发行工作。

值得注意的是,6月23日,挂牌公司向不特定对象公开发行股票网下询价正式启动。总体来看,网下投资者报价较为理性,较好地发挥了专业投资者定价能力强的优势。

但在6月24日的网下投资者报价中,全国股转公司与中国证券业协会发现了个别违规报价、扰乱市场秩序的行为。

其中,浙江思考投资集团股份有限公司管理的自营投资账户、台州思考投资管理有限公司管理的“思考20号A2-1大宗交易二级市场循环套利基金”在参与艾融软件、颖泰生物、球冠电缆、同享科技、佳先股份等5只股票网下询价中,报价均为0.01元。

全国股转公司认为上述行为违反了《全国中小企业股份转让系统向不特定合格投资者公开发行与承销管理细则(试行)》(以下简称《承销管理细则》)第16条“网下投资者应当遵循独立、客观、诚信的原则报价,不得协商报价或者故意压低、抬高价格”等有关规定。

针对上述违规行为,全国股转公司对浙江思考投资集团股份有限公司、思考20号A2-1大宗交易二级市场循环套利基金的证券账户采取“限制证券买入交易(三个月)”的自律监管措施。

此外,全国股转公司对挂牌公司浙江思考投资集团股份有限公司网下询价内控制度建立及执行情况、上述5笔报价依据及操作流程等启动了公开问询,后续将视其回复情况采取进一步措施。

上述报价行为同时违反了中国证券业协会《首次公开发行股票网下投资者管理细则》(以下简称《网下投资者管理细则》)第13条投资者“应按照公司内部业务操作流程提交报价”等规定。

根据《承销管理细则》有关监管协作安排,全国股转公司向中国证券业协会通报了前述两家网下投资者有关违规行为,中国证券业协会对浙江思考投资集团股份有限公司、台州思考投资管理有限公司采取了出具警示函的自律管理措施。

新三板精选层申报名单

最新IPO排队名单

带“*”为西部12省区市及比照执行的地区首发在审企业。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。