大讨论:近期,爆款基金频现引起各方关注。爆款基金是否有利于行业发展?是否有利于基金投资者?

来源:证券市场周刊

曾经兼任7只基金基金经理、投资总监的副总经理去职,对新华基金的管理及心理影响无疑都是巨大的。

文/卢一

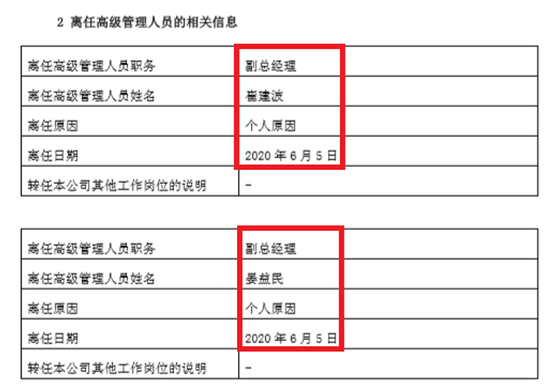

6月6日,新华基金突发公告称,副总经理崔建波与晏益民已于前一日(6月5日)“个人原因”离任。而且,从公告上看,两位前副总并未转任公司其他工作岗位。

据了解,新华基金高级管理人员原先共有六人,即董事长张宗友、总经理刘全胜、督察长齐岩以及三位副总经理,即徐端骞、崔建波和晏益民。因此,崔、晏离任之后,公司高管只剩下四人,副总则只剩下一位。

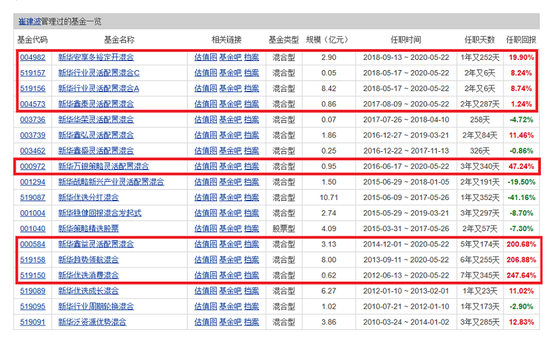

值得一提的是,崔建波原先不仅是公司副总,还兼任新华基金投资总监,同时还是新华行业(519156.OF)、新华趋势领航(519158.OF)、新华鑫益(000584.OF)、新华优选消费(519150.OF)、新华鑫泰(004573.OF)、新华万银策略(000972.OF)及新华安享多裕(004982.OF)等7只混合型基金的基金经理。

从天天基金网公布的数据来看,崔建波已在5月22日卸任上述7只基金的基金经理之职。在这7只基金中,又以新华优选消费、新华趋势领航及新华鑫益等3只任职时间最长,时长在5到8年,任职回报率分别为247.64%、206.88%和200.68%。

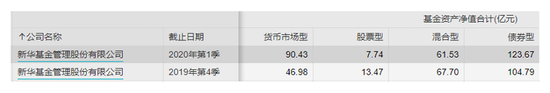

截至2020年一季度末,上述7只基金的资产净值分别为8.48亿元、8亿元、3.13亿元、0.62亿元、0.86亿元、0.95亿元和2.90亿元,合计24.94亿元,占到同期新华基金旗下混合型基金总体规模的40.44%。

根据Wind资讯,截至一季度末,新华基金旗下混合型基金总体规模为61.53亿元。

毫无疑问,作为公司的投资总监,以及一位直接管理7只混合型基金且其管理规模占到公司混合型基金总体规模4成以上的基金经理,崔建波的离任对新华基金造成的冲击是严重的。

从人事资料上看,崔建波在新华基金的任职时间超过10年。早在2010年3月,他即受聘为新华泛资源优势(519091.OF)的基金经理。在入职新华基金之前,他在北方国际信托股份公司投资部担任高级投资经理;2016年3月,崔建波升任副总经理。

晏益民受聘副总经理的时间是2014年6月,入职新华基金之前,他在天治基金担任总经理助理。

上述人事变动已引起投资者对新华基金投资实力的担忧。

根据Wind资讯,新华基金现有基金经理20名,基金经理平均年限为3.55年,在141家基金公司中只排在第79位。

截至6月15日,在过去一年中,新华基金在基金经理的团队稳定性方面仅得分0.21,也是排在第79位。

Wind资讯显示,崔建波卸任上述7只基金基金经理之职后,接替者栾超、钟俊、刘彬、王浩等人的基金经理年限分别只有4.28年、0.75年、1.30年和2.25年。

新华基金前身是新世纪基金公司,成立于2004年,注册资本1亿元,注册地为重庆,发起人股东新华信托投资股份公司(2008年更名为新华信托股份公司)、山东海化集团及深圳市泰丰通讯电子公司分别持股48%、30%和22%。

2008年,经证监会核准,深圳市泰丰通讯电子公司将所持股份转让给上海隽基环境产业公司(后更名为上海大众环境产业公司)。次年9月,新世纪基金更名为新华基金。2010年,第二大股东山东海化集团又将所持股份转让给陕西蓝潼电子投资公司。

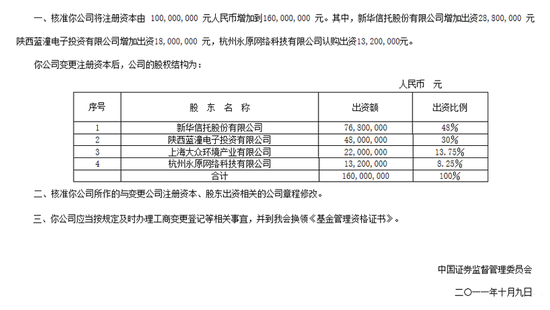

2011年,新华基金增资扩股,注册资本由1亿元增至1.6亿元,新股东杭州永原网络科技公司认购出资1320万元。于是,公司股权结构变为:新华信托股份公司持股48%,陕西蓝潼电子投资公司、上海大众环境产业公司及杭州永原网络科技公司分别持股30%、13.75%和8.25%。

2013年10月,经证监会核准,陕西蓝潼投资公司及上海大众环境产业公司将其所持全部股权转让给恒泰证券股份公司。股权转让后,新华基金股权结构变为:新华信托股份公司、恒泰证券股份公司及杭州永原网络科技公司分别持股48%、43.75%和8.25%。

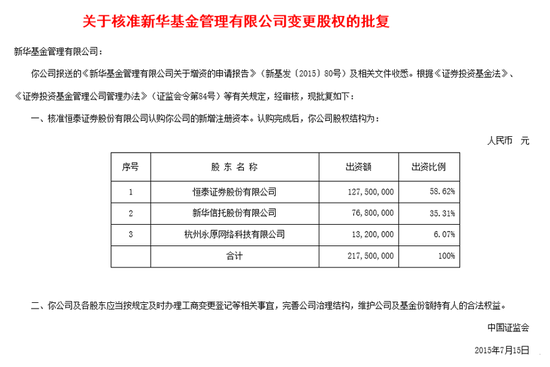

2015年7月,经证监会核准,新华基金再度增资扩股,注册资本由1.60亿元增至2.175亿元,恒泰证券股份公司出资认购了全部新增注册资本,一举成为控股股东。认购完成后,恒泰证券股份公司、新华信托股份公司及杭州永原网络科技公司的持股比例分别为58.62%、35.31%和6.07%。

同年9月,恒泰证券股份公司在香港联交所上市,简称恒投证券(1476.HK)。

上述股权结构的变化,重点在于恒投证券的入股(2013年),及成为控股股东(2015年),它标志着新华基金跳出“信托系”的圈子,成为“券商系”一员。

但具有讽刺意味的是,“券商系”的背景非但未能让新华基金在权益类基金的管理上加分,在公募管理规模方面,新华基金的排名也是下滑明显。

根据Wind资讯,截至2014年年底(恒投证券控股之前),新华基金公募规模为191.89亿元,在基金公司(含持有公募牌照的券商资管公司)中排在第43位。

恒投证券控股之后,自2015年至2018年,其排名降至第50位至第55位,依次为第51位、第50位、第55位、第50位。到了2019年年底,新华基金的排名突然下滑23个位次,降至第73位,其公募规模只比2014年年底增长21.40%。

权益类(含股票型及混合型两类)管理规模方面,截至2014年年底新华基金为114.45亿元,排在第41位,2019年年底则降至81.17亿元,排在第61位。与2014年年底相比,新华基金2019年年底的权益类基金规模下降了29.07%。

同期整个公募基金行业的发展情况如何呢?

根据Wind资讯,截至2014年年底,公募基金总体规模为44499.18亿元,其中权益类(含股票型及混合型两种)规模为18639.11亿元,至2019年年底分别为146639.01亿元和32238.87亿元,分别增长了2.30倍和72.96%。

显然,恒投证券成为控股股东之后,新华基金的发展速度大幅落后于市场整体情况。

根据证监会发布的公告,恒投证券入股新华基金之事在2013年10月得到核准(如前述)之前,新华基金董事会已提名原先在恒投证券分管人力资源、信息技术、经纪业务等事务的副总裁张宗友担任总经理。2013年3月,证监会核准了张宗友的任职资格。

2019年4月,新华基金第二任董事长陈重退休,卸下了长达11年的董事长职务,继任者是总经理张宗友。其后,张宗友兼任总经理几近一年;2020年3月,曾在恒投证券分管经纪业务的副总裁刘全胜被聘为总经理。

崔建波与晏益民离任后,截至6月15日,新华基金尚未公布新的副总经理及投资总监人选。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。