来源:好买臻财VIP

“

好买说:

目前A股市场里有众多权益型QDII基金可供选择,投资者通过这些基金可以投资于其他国家或地区的股票市场,从而进一步分散投资组合。

而过去的一季度,全球市场出现了罕见的剧烈下跌。恐慌的投资者仓皇割肉,贪婪的投资者逆市抄底。但究竟如何进行海外权益资产的配置?这么多的海外市场中,又有哪些QDII更具配置价值?长期来看,全球分散化投资到底又有哪些优点和缺点?

本文主要研究当前QDII基金覆盖的国家地区对应的市场指数的绝对表现以及相对A股表现,力图对全球资产配置有兴趣的投资者提供一些思路。

”

1

股票型QDII投向哪里?

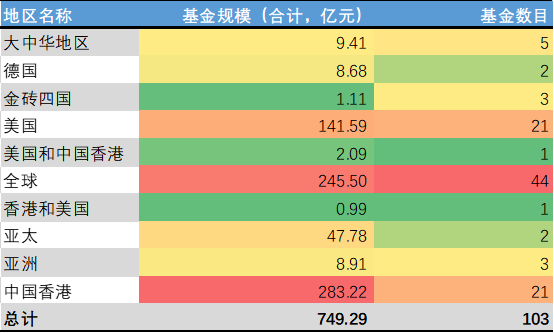

目前市场上股票型QDII以及对应投资区域和基金规模统计如下:

(注:在统计基金数目的时候去除了所有美元和B/C类份额)

▼表1:股票型QDII以及对应投资区域和基金规模统计

▼表2:股票型QDII不同区域投资规模占比(摘自2019年半年报数据)

结论:股票型QDII中,绝大多数资金都汇聚在美股和港股市场,这无论从基金规模抑或是基金数目都可以看出。

注意到有些基金的地区标识为“全球”或者是“亚太”等较泛化地域标签,如果用去年半年报做穿透后发现,这些基金依然主要集中在港股跟美股(参见表2中标注的数值)。

2

全球主要经济体股票市场指数表现

该节分析目前市场上主要发达经济体和新兴经济体的市场指数的历史表现情况。

从指数入手是因为市场指数具有比较好的概括能力,是反映一个市场是否值得投资的主要参考指标之一。

考察指数如下:

▼表3:主要市场指数和对应QDII产品举例

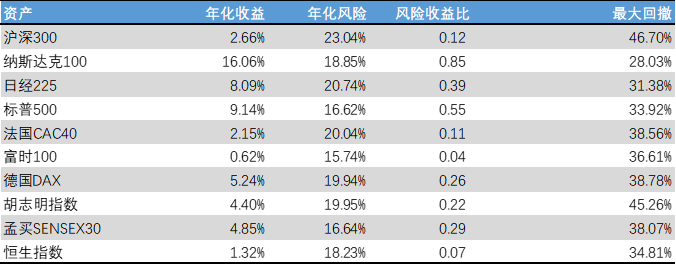

首先看指数本身的风险收益表现,这里用2010年9月1日到2020年3月25日共9年半的历史数据做回溯测试。所有指数的表现如下:

▼表4:主要指数风险收益指标统计

(基于原始货币,数据采样区间20100901-20200325)

结论:从年化收益的角度看,表现最好的是美股,尤其是纳指100的表现远远超过其他指数。在亚太市场中,表现最好的是日本,其次是印度和越南,港股相对表现最差。在欧洲市场中,表现最好的是德国,其次是法国,英国相对表现最差。

从风险收益的角度看,依然是美股表现最好,而英国和香港表现垫底。

不过,需要注意的是,对于中国投资者来说最重要的还是人民币折算后的回报,因而将货币因素考虑在内,从人民币收益率角度计算各大主要指数的风险收益情况:

▼表5:主要指数风险收益指标统计

(人民币计价,数据采样区间20100901-20200325)

▼表6:主要指数年化收益经汇率调整后的变动

(数据采样区间20100901-20200325)

结论:在用人民币调整后,日本、法国、英国、德国、越南、印度的指数表现均有不同程度的下滑,尤其是印度,从4.85%降低到了0.15%,说明印度卢比在近十年时间相对于人民币有非常显著的贬值现象。

通过人民币计价,可以发现相对而言美国、德国和法国的资产对汇率因素(人民币计价)不敏感。

本节小结:

通过对主流市场指数多年以来的风险收益情况分析,可以总结出以下几点:

(1) 美股在近十年表现最好,其中纳指100相对其他指数在各项指标几乎全方位胜出说明美国科技龙头在过去十年区间作为美国核心资产体现出的巨大优势。

(2) 德法日分别作为欧洲和亚太发达国家中的代表,其股票市场也有相对优秀的表现,但其货币相对于人民币在仅十年整体看有不同程度贬值现象,这影响了人民币计价的收益回报。

(3) 亚太新兴市场国家指数虽然本身表现优异,但有些国家因为其货币兑人民币贬值明显,使得在汇率调整后长期年化收益非常有限(比如印度)

3

市场指数组合配置表现

该节对有已成立QDII产品覆盖的指数做组合测试,对每一个国家做均配,美股中标普500和纳指100均配。

该组合的历史表现如下(人民币汇率调整后):

▼表7:组合配置权重

▼表8:组合配置表现

(人民币计价,数据采样区间20100901-20200325)

▼表9:各国指数负相关年度统计

(原始货币计价,数据采样区间20100901-20200325)

▼表10:各国股市平均相关系数年度统计

(原始货币计价,数据采样区间20100901-20200325)

结论:

组合历史收益大幅超越了沪深300指数,这并不意外,因为同期美股的表现大幅拉高了平均值,但值得注意的是组合的风险较单一资产降低明显,其年化波动率只有13.72%,低于任何单一资产。这在一定程度上说明过去十年的时间里,不同股票市场在细分区段有负相关的情况(参见表9),这种现象平滑了波动,降低了组合的风险(以过去十年为参考区段)。

不过降低风险并不是选择对各大市场指数做组合配置的核心原因,其充分条件是所选择的资产本身需要具有良好的风险收益特征,而通过历史数据进行趋势性的鉴定只是挖掘方式中最直观的方法之一。

另外,需要注意的是随着中国在金融市场对外开放力度的逐渐加大以及中国的经济体量在全球的占比不断提高,中国市场与其他市场的平均相关性以年度为指标看近几年有一定上行趋势(参见表10),这有可能会导致全球配置的润滑效果在未来低于预期。

4

总结

在QDII产品日益丰富的今天,个人投资者能够配置的全球范围内资产种类也有了明显提高,下面尝试总结全球权益资产配置对个人投资者带来的好处以及其可能面临的问题:

可能带来的好处:

(1) 在全球产业链区域化分工的背景下持有其他地区的产业链优质企业,比如通过投资美股QDII持有科技龙头(微软/苹果等)的股票,以及通过港股QDII而持有中国互联网企业龙头比如腾讯和阿里巴巴的股票;

(2) 降低投资风险:从过去近十年的数据统计中可以看到组合配置相较于单一资产配置的波动以及最大回撤均有优势,这种结构特性非常适合有长期权益配置需求的投资者。

可能面临的问题:

(1) QDII的申赎更为繁琐耗时,全球配置组合在调仓上的时效性和灵活性上要弱于纯A股配置的组合;

(2) 对个人投资者来说,知识结构的限制使得同时了解多个市场的难度较大。因此当某资产表现低于预期时,投资者将其抛售的概率可能性比较高,使得长期来说这种分散化的资产组合的结构并不稳定;

(3) 全球配置相较于100%A股的配置而言,不仅受各国主要权益资产风险收益特征影响,还有可能会受到其他因素比如外汇额度限制等政策影响,使得其面临更大的不确定性;

(4) 中国自身金融市场开放度的加大以及在全球经济体量占比不断提高有可能会削弱全球配置对风险的平滑作用。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。