这几天科技股的走势真是诚如“全球投资之父”约翰•邓普顿所言:“行情总在绝望中诞生,在半信半疑中成长。”

昨天科技股迎来久违反弹,创业板指大涨近3%,可还没来得及为回血开心,今天显见后劲不足,又小幅回落。

这让小夏想起前两天流传的一张“股市渣男图鉴”,开年以来占尽风头的科技股近期一路下跌,难道5G、半导体等科技板块真的是只能“给你短暂的快乐,根本没有长久的幸福”?

用长远的眼光看待科技投资

科技投资这件事儿,我们不妨把目光放的更为长远一点。

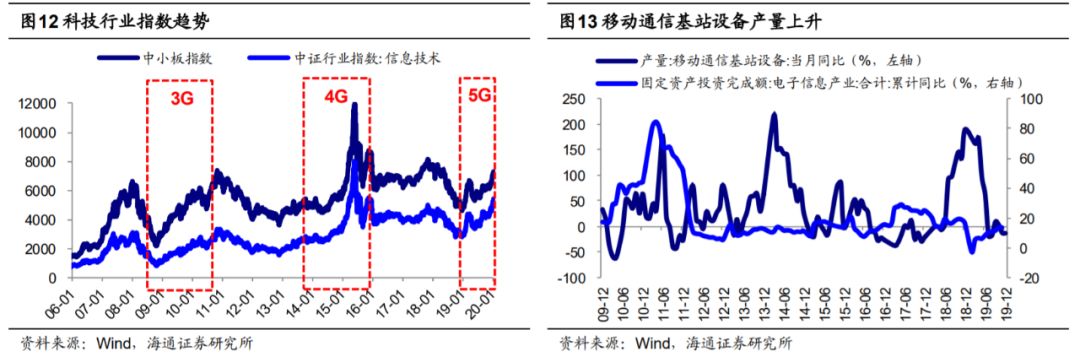

海通证券通过对比中美科技周期发现,科技行业技术周期特征也非常明显,一般规律是十年左右一次技术大革新。

如果说2019年我们看到科技板块的电子计算机、通信和传媒,从往后5-10年的大维度来看,整个的科技板块实际上也是处于刚刚起步的位置,往后看,我们有望迎来以5G为代表的新一轮技术周期。

当前的中国类似1980年代的美国,经济增速换挡,新旧动能转换,目前已经引领全球5G产业,并且深度参与半导体和云计算产业,同时在并购重组和增发政策逐步放松的背景下,叠加向上的产业周期和宽松的货币政策,科技板块中长期的成长性和投资机会也是相对明确的。

尤其是随着国内疫情接近尾声,政策重点转向刺激内需、振兴经济,“新基建”已经成为当下主旋律,据招商证券测算,预估未来五年新基建总投资额度约为7.4万亿人民币左右。

投资是一门概率艺术

马克·吐温曾在《傻瓜威尔逊》一书当中写道:“10月,是投机做股票特别危险的一个月份。其它危险的月份有7月、1月、9月、4月、11月、5月、3月、6月、12月、8月和2月”。

现在这句话可以改写了——“周一做股票特别危险的一个日子,其他危险的还有周二周三周四和周五”。

投资是一门概率艺术。没有一个市场只跌不涨,但也没有一个市场只涨不跌。市场放量上涨时,我们可能追高最后因为股市调整而亏损。

而当我们持有的资产跳水时,我们会本能地想要割肉逃走,因为我们会觉得那就意味着亏损。但在本杰明·格雷厄姆看来却并非如此,下跌可能短期会给投资者带来损失,但从长远来看它可以让投资者以更低的价格买进,从而摊低持股的成本。

现实情况是如何呢?

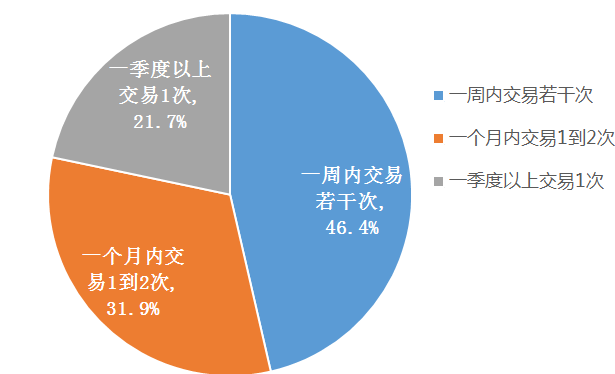

深交所在2019年对全国331个大中小城市的24074位股民进行了一个问卷调查显示,近一半的受访者一周内多次交易;超过30%的受访者一个月交易1到2次;仅两成受访者一个季度以上交易1次。月均交易5、6次是常态。

数据来源:《深交所2018年个人投资者状况调查》

这样频繁的申购、赎回,反而增加了投资成本,不利于收益目标的实现。

通过基金定投建立防御线

不过这也并不代表对股市投资盲目乐观,小夏也建议大家千万不要急于抄底,乱用杠杆,目前疫情形势不明朗的情况下,全球经济可能受到持续冲击,想要抄底但底根本不知道在哪。

在进行投资决策时,必须建立对风险的清楚认识,高收益往往伴随着高风险。

以科技板块为例,在选择投资品时,首先要明确自己的投资计划和收益目标。如果想小赚一笔,只做短期投资,那么在近期市场震荡磨底阶段,也要慎重选择风险等级相匹配的投资品种;如果投资目标周期更长,认可长期投资,那么面对短期回撤也不用太过于担忧。

国盛证券认为,科技成长仍是中长期主线。经历本轮调整,科技成长此前的超涨已消化得较为充分,无论仓位结构还是相对估值均显著优化。随着风险偏好修复、政策宽松加码,科技成长将迎来新一轮上涨。

在未来相对较为明确的科技大周期下,也要尽可能的避免过短的持有周期和过度的交易损耗。对于普通投资者而言,可以通过基金定投来建立“防御线”,相较于单笔投入来说,可以有效分散风险,控制回撤。

巴菲特说过:如果我们有坚定的长期投资期望,那么短期的价格波动对我们来说毫无意义,除非它们能够让我们有机会以更便宜的价格增持股份。

关于长期投资这件事儿,你怎么看待呢?

温馨提示:基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议, 我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,入市需谨慎。

你点的每个赞,我都认真当成了喜欢

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。