嘉实财富家族办公室总经理郑颖

我们刚经历的这个春节,极其不平凡,以从所未有的姿态让大家感觉到平安和健康的珍贵。原来,有些事情,尽管平日感觉不到它存在的必要,但是却不可缺少。疫情终将过去,我们经历了喜怒哀乐,医护人士的奋不顾身,中小企业的艰难自救,普罗大众的团结互助,海外侨胞的血浓于水,让世界再次看到了中华民族的韧性与力量,尽管我们仍在日臻完善的过程中。然而,身在其中的我们,需要从中总结出什么,才能行稳致远,真正的从这次疫情中走出来。

相比起对人们健康的挑战,这次疫情对众多中小企业的冲击,对于企业后面千千万万个需要就业的家庭影响则更为深远。作为餐饮龙头企业的西贝账上现金流仅撑得过三个月,许多企业家或因为企业和员工面临困境时,不惜用自己的家庭资产给企业续命;或因为融资时签了连带责任担保或对赌,不得不累及家庭的资产。过去辛辛苦苦赚下的胜利果实被消耗,让人心痛的同时也促人思考,如何避免这样的事情再次发生?

▼启示1▼

面对各种不确定性,

财富也要带好口罩,做好隔离。

每个家庭都需要把资产中的一部分放在一个体外保险箱中,隔离各种风险,这个体外保险箱对于高净值人士而言就是家族信托。去年2019年11月14日,最高人民法院对外发布了《全国法院民商事审判工作会议纪要》,文中第95条【信托财产的诉讼保全】中,对于家族信托财产的独立性进行了进一步的明确,信托财产在信托存续期间独立于委托人、受托人、受益人各自的固有财产。

我们都知道,家族信托是家族财富隔离和传承的终极工具,然而是如何做到的呢?我们来看一个例子,这个案例取自我在从业生涯中为客户规划案例。张先生在目前家族财富规划中最重要的需求是:隔离家庭财产,防范企业经营可能带来的风险;对大家庭的成员进行照顾,提供一定的生活保障;定向传承资金给儿子,为儿子的事业打拼提供支持。

在图示的案例中,由于张先生境内外都有资产,所以可以分别设立一个信托,各自保护在境内和在境外的资产。张先生作为委托人、张太太作为监察人,约定双方共同协商,对家族信托进行安排和修改,排除一方私自更改受益人的情况。父母、姐弟、儿子都作为第一顺位受益人,约定张先生去世后,对父母和姐弟给予定期分配,同时约定儿子创业时,可以申请创业基金。儿子拥有信托终止时100%受益权,确保资金最终传给儿子,同时,明确信托利益为儿子个人财产,隔离婚姻风险。

在境外架构中,大体相似,监察人更多被称为保护人。另外,离岸家族信托中,会为每一个客户成立离岸控股公司来持有资产。

这样一来,既隔离了债务风险和婚姻风险,又照顾到家庭成员的各方利益,还保证了财产的定向传承。如此一来,家族信托做到了隔离后的传承,将财富留在本家族体系内,为基业长青奠定了坚实的基础。

▼启示2▼

信托是隔离,保险则是补偿。

这些补偿,如这次在疫情中所体现的,对于普通大众来说是救命稻草,

而对于高净值家庭有足够的能力应对风险,又何必靠保险呢?

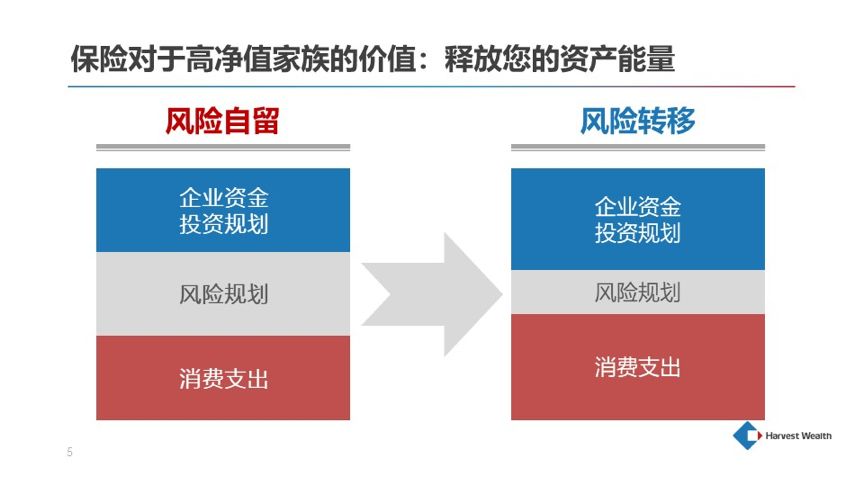

高净值家庭确实有很强的抗风险能力, 但是面对意外,何必耗费自己辛辛辛苦赚来的果实呢?这些果实,可以应用于企业进一步扩大发展,用于提高家庭的生活,哪怕捐献社会,用来帮助疫情中用生命为我们负重前行的医护人员呢?对于高净值家庭而言,保险是提高资产应用效率,释放资产能量的有力工具。

以本次疫情举例,面临新冠肺炎引起的相关费用和风险,可以用保险来补偿或对冲的,如下:

1、医疗费用——尽管国家宣布对新冠肺炎的医治免费,然而,我想大家都会同意,任何时候充足医疗费用是良好治愈的基础;那么医疗保险可以进行有效的补偿

2、康复费用——非典期间,有很多患者尽管得到治愈,但由于针对新型病毒并没有特效药,更多使用激素,造成股骨头坏死等后遗症,很多患者失去工作能力,家庭也受到了很大冲击。这个时候,我们需要重疾保险和年金保险来对冲这些损失。今天的重疾已经非常棒了,有很多就轻症也会进行赔付;例如,本次疫情中,已经有部分保险公司宣布将新冠肺炎纳入重疾或轻症赔付范围。重疾保险保额我们推荐等同于个人5年工作收入的总和或者200万以上,以应对家庭可能的现金流挑战。

3、生活费用——一旦企业经营出现问题或个人失业,保证有被动性收入覆盖家庭的必要支出,这时,我们应该配备年金型保险,确保家人生活高枕无忧。

4、传承风险——真的出现万一,如何确保自己对于家庭的责任呢?如何定向传承、隔离务、筹划税务呢?终身寿险是传承利器。

▼启示3▼

尽早做好财富传承的安排,

传承与年龄无关,只与财富量有关。

这次危机让我们深切感受到,风险和意外不知道哪一个先到来,提前做好安排,有备无患,一切尽在掌控中。

那么,财富传承中究竟会面临哪些挑战呢?

第一、传递的方向:是否能将财富传承给我们想给到的人;中间是否可以绕过继承法相关限制,直接隔代传承给到孙辈和外孙辈?如何绕开需要证明我妈是我妈等“继承权公证?

第二、承接的额度:如何在传承中减小税负,绕开债务?如何迅速的找齐家庭财富的所有线索,承接在全球的资产?

第三、传承的控制:做出的传承安排是否可以调整?是否可以增加或删减继承人,增加或减少的分配份额?是否可以加入传承的条件?

这些要求,家族信托都可以做到。

回看张先生的案例,如果不做规划安排,如果发生万一,根据中国的继承法,在对婚内财产做过依法处理后,张先生的个人财富大致是如上分配的(以上没有考虑家庭成员的可能变化,为简化版,不构成任何法律意见)。尽管张先生很有孝心,也对家庭成员很有责任感。但这样的一种份额分配未必是他想看到的。而张先生通过家族信托进行传承,一方面确定了传承方向和额度,一方面也规避继承权公证程序当中,种种引起家庭矛盾的隐患。

▼启示4▼

综合运用家族信托和保险,

实现最佳传承效率。

在智慧传承中,通常家族信托和保险一起进行综合运用。

如果家庭资产暂时未退出企业项目,没达到家族信托的设立门槛,可以为孩子购买终身年金保险,为孩子建立隔离法律风险后的终身现金流,储备一辈子的黄油与面包。

而无论是否成立家族信托,都应该配置终身寿险。因为终身寿险既可以利用寿险的杠杆效应放大传承的额度;又可以利用寿险的免税功能进行税务筹划。

当然,家族信托是智慧传承的终极工具,可以对家庭的金融资产和非金融资产进行整体的传承,同时还可以进行高度私人定制。

成功的人总是从磨难中学习,化挑战为机遇。这次很多人总结到,每个人都需要提高的是全面的免疫力——健康、财务、事业。那么,就让我们现在行动起来,以守为攻,做好规划,即使风雨来临,也可闲庭信步!

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。