美伊冲突的爆发于新年伊始一举搅乱市场,大宗“群魔乱舞”,避险情绪推升黄金冲破近六年高点。而更大的背景是主要经济体渐入后周期,全球宽松,美国失业率逼近拐点,危机的气息弥漫四周。以史为鉴,泥沙俱下之时有一类资产却往往逆势而上,展现出”crisis alpha”。下面就让我们来深入的了解它。

国内量化策略从2008年左右开始发展,历经十年,行业初具规模。目前国内量化私募管理规模之和约2000亿,策略类型包括市场中性、指数增强、量化选股/多空、CTA策略、量化多策略、期权策略、套利类策略等。

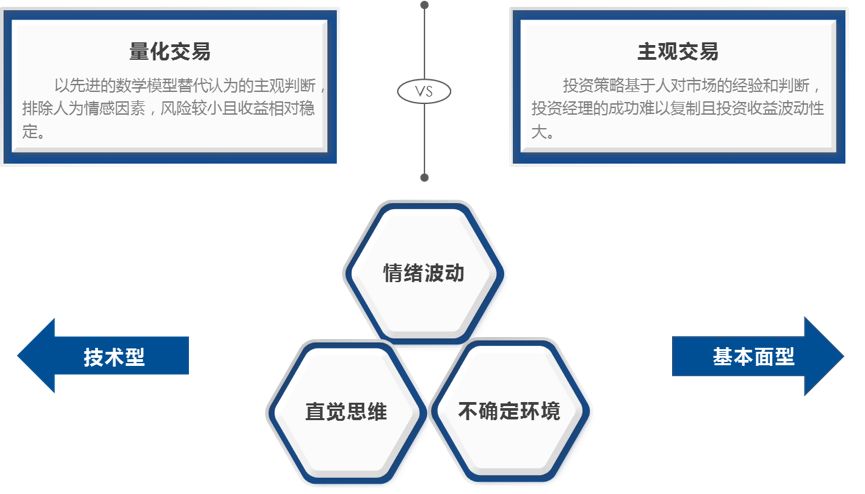

用量化的方法来投资期货能够在获取收益的同时很好的管理风险。量化CTA能够很好的避免人为主观的非理性,在出现亏损或回撤时能够及时的止损从而有效的规避风险。

CTA策略概述

CTA ,即商品交易顾问,也称作管理期货。它是指由专业的资金管理人运用客户委托的资金投资于期货市场和期权市场,并且收取相应管理费用的一种基金组织形式。

CTA 策略坚信期货市场存在趋势,趋势跟踪策略是其投资的主流策略,对商品等投资标的走势做出预判,通过期货期权等衍生品在投资中进行做多、做空或多空双向的投资操作,为投资者获取来自于传统股票、债券等资产类别之外的投资回报。

CTA市场规模

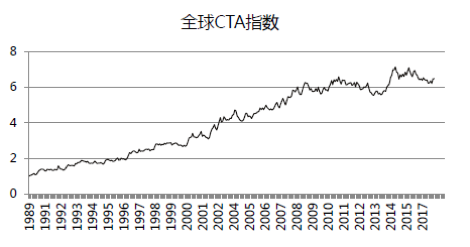

与海外成熟市场相比,国内CTA基金尚处于快速发展阶段。但正是由于市场不成熟,使得国内CTA基金收益率相较海外更高,历史回撤也更小。

为什么配置CTA

CTA基金是投资于商品的,所以与股票、债券、其他类对冲基金都表现出低相关性。且对计算机程序较为倚重,可以实现与传统的投资品种保持较低的相关性,来达到分散整体投资组合风险的目标。在传统大类资产组合配置的基础上,配置一定比例的CTA基金,能使整体资产组合实现增强收益、降低风险的双重效果。并且,CTA基金具有双向获利功能,即便股市展开阶段性调整,CTA基金仍具备较强的获利能力。

通过策略的多元化组合和搭配,降低因市场环境造成策略失灵的风险。随着市场容量和可交易的品种的不断增加,交易策略的不断推陈出新,CTA潜在的获利机会越来越多。

② 多空并举有效捕捉不同级别行情带来的机会,历史回撤控制较好

由于CTA基金可以多空双向交易,所以不论市场处于上涨还是下跌,CTA基金均有机会获得正收益。量化CTA策略每笔交易都会有止损,对于品种和板块的暴露,都会进行相关控制,防止它出现异常的波动。

③ 与传统资产呈现低相关性,收益稳健

因为CTA是投资于与股票市场涨跌相关性非常低的期货市场,所以趋势跟踪策略能够提供与股市最低的相关性。CTA是少数不论在市场下跌还是上涨的环境中都能赚钱的策略之一。

④ 具有危机Alpha的“保险”作用

在一些极端的市场环境下,经常会产生一些“crisis alpha”,CTA是极少数能捕捉到这一机会的策略。在熊市周期中,传统投资策略往往会出现明显亏损,CTA策略反而会大幅盈利,对资产组合构成帮助,作为大类资产配置中不可或缺的一项是应对熊市的利器。

⑤ 收益非线性,阶梯式上涨,小亏大赚

量化CTA的收益和投资标的的涨跌无关,和投资标的的涨幅或者跌幅有关,即在波动率很大的行情中容易获利。用一个形象的比喻,投资标的的波动率是CTA基金获利的心电图,一马平川或者小幅来回震荡贡献不了收益率甚至会出现回撤,而波峰波谷频现大起大落的行情下,CTA就能大幅获利。

CTA策略用其自身优点来规避市场风险,灵活性高、可投资于多类别的商品期货和金融期货,在市场趋势向上或向下时,只要把握住趋势都能赚钱,并且期货与传统资产的相关性低,通过合理配置商品,在传统资产表现不佳时,也有机会获得高收益。

如何挑选真正优质的量化CTA产品

CTA作为一种投资的策略方法,本质上是规则的集合,它的规则性很强,许多投资门类都包含在内,是实现资产配置中分散投资的一种重要方式,目前正逐步成为成熟投资机构的基础资产配置之一。如果不想错过如此优秀的策略的话,快快快咨询您的理财师吧~

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。