超级商品周期过于抢镜,汇市的波动却被人忽略了——美元走软间接刺激了商品走升,人民币也默默地涨疯了。

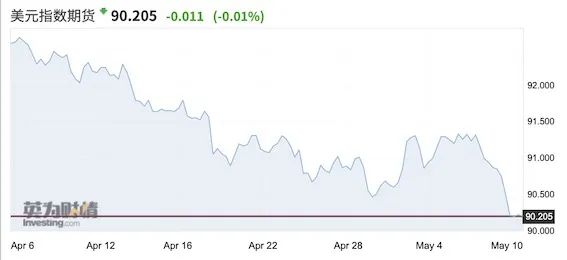

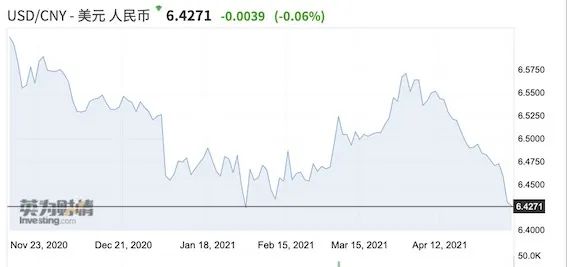

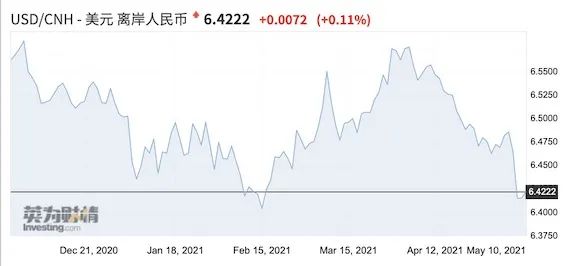

截至北京时间5月10日16:30,在岸人民币对美元收盘报6.4173,较上一交易日涨416个基点,创2018年6月以来新高。当日人民币兑美元中间价报6.4425,调升253个基点,创2月10日来新高。2月下旬开始,美元一度因为美国疫苗注射计划的快速推进而走强,美元/人民币一度达到6.57的阶段性高位,但随着全球疫苗普及计划推进、美债收益率回落,4月开始美元重拾颓势。截至当日18:16,美元指数报90.17左右,创近十周新低。

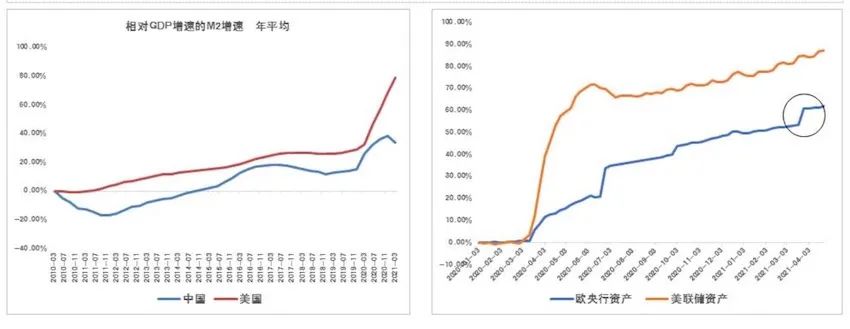

交通银行总行国际业务部外汇业务专家朱延桦对第一财经表示,在剔除GDP增速之后,中美的M2(广义货币)呈反向走势。中国是在渐渐收水,而美国“覆水难收”,流动性水平是影响汇率的一大重要因素,预计人民币仍有走强的动能。但对企业而言,不应该博弈汇率的方向,“趁着目前的期权价格来到了相对便宜的区间(波动率低),可以拿起平时不太常用的‘单买期权’的工具,做一个简单、经济且有效的风险管理动作。”

美元短期冲高后继续回落

早在4月10日,第一财经就报道,欧元可能成为今年下一个逼空标的,而这将导致人民币被动升值。当时,美元/人民币一度触及6.57,突破6.6在即。但也就是从那时开始,美元重新走向了贬值的道路。

当时,有消息传出,欧盟预计将在6月底前对大部分公民进行疫苗接种。那时法国与意大利处于封锁中,且封锁状态将持续到4月底,德国也有可能很快进入这样的状态。

因此在封锁与管控的环境中,欧洲近70%人口接种疫苗的计划将是非常了不起的成果。当周,此前维持疲软的欧元不仅对美元反弹,对英镑也开始走强。截至北京时间4月9日17:30,欧元/美元报1.189,较4月初的低点升值近1.5%。再看当下,截至北京时间5月10日13:34,欧元/美元已经来到了1.2156。

“如果欧元区大规模接种疫苗,市场对欧洲经济的预期将增强,逻辑链条可能为——欧元走强,美元指数下跌,人民币被动走强。”朱延桦提及,欧美疫情的分化是暂时的,随着疫苗产能不断扩张,假以时日,最终将达到供求平衡的状态,至少发达经济体无需为此担心。那时,美元因欧美疫情预期差而产生的波动幅度也将被平抑。

根据谷歌数据,截至5月7日,德国至少接种一针疫苗的人数占比为32.4%,完成接种的人数占比为9.1%;法国的上述数据分别为26.1%和11.6%;英国则为67.2%和33.5%;美国为46%和34%。

中美流动性背道而驰

早前,美债收益率飙升、美联储缩表预期上升也导致美元反弹,但如今,美国10年期国债收益率已经从1.7%的高位回落到1.59%附近,且美联储也仍处于“覆水难收”的状态。

朱延桦分析称,在剔除GDP增速之后,中国与美国的M2呈反向走势。中国是在渐渐收水,而美国则是“覆水难收”,流动性水平是影响汇率的一大重要因素,外界对人民币汇率稳定充满信心。

再看欧美放水的情况,欧洲央行在疫情反复严重的3月,资产规模显著跳升一个台阶。这段时间,美元指数也反弹冲到一个高位。4月以来,欧央行和美联储的扩张之路又回到均势,美联储稍稍领先,美元指数回落,人民币因外力间接走强。

来源:领汇周评

下一步,可能美元指数下破90在即。嘉盛集团资深分析师辛普森(Matt Simpson)对记者表示:“美元指数收于11周低点,上周五在周图上构筑看跌吞噬K线,后市或扩大下行。自此前加拿大央行缩表以来,加元就是多头的首选货币。加拿大央行还是发达国家中唯一表露强硬倾向的央行。”

上周五美国非农就业数据意外爆冷也打击了美元动能。4月非农就业人口增加26.6万,预期增加99.8万,失业率上升至6.1%。但事实上,数据显示,可用劳动力的短缺加剧,雇主发现招聘困难。丰厚的疫情失业金让美国人懒得出去工作,在家等发钱比自己辛苦劳动赚得还多。因此,只有9月底特殊疫情救济失业金到期后,美国就业才能露岀真面目。与此同时,中国4月出口同比暴增37%,超出预期,其实这也从侧面反映,在美国“大撒币”的情况下,需求其实非常强劲。

企业可趁机进行低成本风险管理

对于企业而言,面对充满不确定性的全球环境,应该怎么做?

朱延桦对记者表示,人民币未来数月存在波动加剧的可能,企业不应该博弈方向。目前的汇率期权价格来到了相对便宜的区间,其中期限小于3个月的报价,无论是购汇端还是结汇端,均降至本金的1%以下(大致0.6%~0.8%)。“我们建议在目前的状况下,如有短期风险敞口的,可以拿起平时不太常用的‘单买期权’工具,做一个简单、经济且有效的管理动作。”

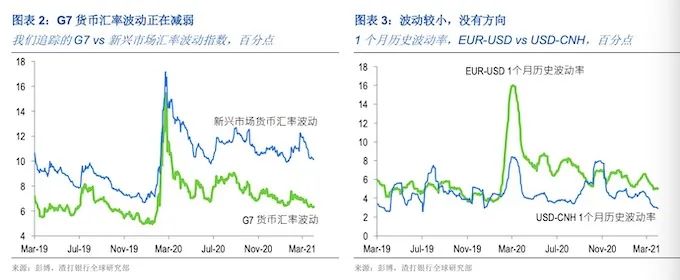

之所以当前外汇风险对冲成本大幅下降,跟整体市场波动率(volatility)降低从而导致期权价格走低有关。但交易员认为,这一情况并不可持续,因此企业应当把握当前的时间窗口。

渣打全球首席策略师罗伯逊在5月初也对记者表示,低波动率与后续的风险前景不相匹配。发达市场和新兴市场股市指数波动率已降至自2020年3月以来的最低水平,G7货币汇率波动率已降至近12个月以来的最低水平,许多情形下的信用利差已降至疫情危机爆发前至今的最窄水平。

“哪里可能出了问题?考虑到多数主要发达经济体的积极增长势头,我们认为G10央行货币政策将转向强硬立场,这是资本市场稳定的最大威胁。类似地,通胀将持续上升,尤其是美国,可能导致目前温和的利率盘整时期终结。波动小也不意味着可以高枕无忧,还需注意墙角可能潜藏的风险。”

(文章来源:第一财经)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。