新冠肺炎疫情的肆虐,曾让资本市场一度担心房企的融资节奏会被影响,所幸这一局面并没有出现。过去两个月,多家房企密集地发布了高额度的融资计划,宣告了房企融资的春天如期而至。

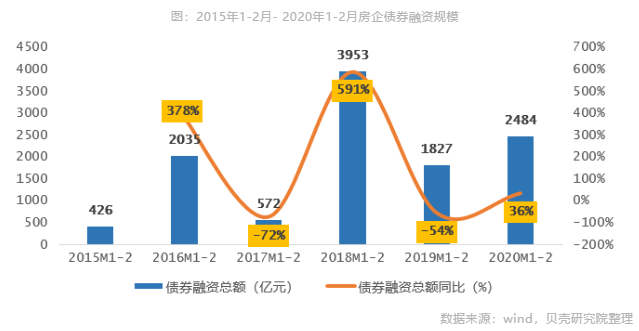

Wind数据显示,2020年1~2月,国内房企债券融资2484亿元,同比上升36%;华泰证券数据也显示,2020年2月单月,房企境内发债规模为363亿元,同比大增50%。

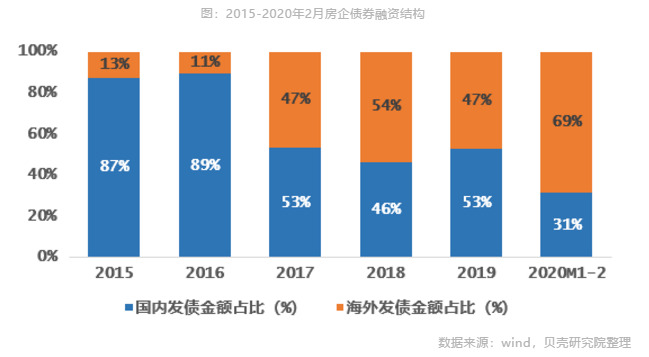

虽然第一季度素来是房企融资的高峰期,但在很长一段时间内,房企境内融资一直被严格监管。如今在流动性松动的大背景下,房地产行业也或多或少受到了浇灌。尽管如此,监管层的态度以及资金的流向依然是十分具有选择性的。评级差、债务高的房企,获得资金的难度依然有增无减。

境内融资有所松动

开年前两个月,在境内发布融资计划的不仅是大型房企,中小型房企也分得了一杯羹。

作为十分倚重公司债融资的头部房企,万科在年初抛出了大额融资计划。2月28日晚间,万科企业股份有限公司发布关于向合格投资者公开发行公司债券申请获得中国证监会核准的公告。

公告称,公司曾向中国证监会分别申请面向合格投资者公开发行不超过90亿元的公司债券、及面向合格投资者公开发行不超过30亿元的住房租赁专项公司债券。日前,公司已收到中国证监会出具的批复,核准公司向合格投资者公开发行以上两笔债券。

与万科相似,碧桂园近期也预备在境内发行大额的公司债。2月20日,据上交所消息,碧桂园地产集团有限公司2020年面向合格投资者公开发行公司债券获上交所通过。募集说明书显示,本次债券总规模不超过85.38亿元(含),拟分期发行。债券的期限不超过10年期(含10年期)。

万科、碧桂园每年都会在境内发行多笔公司债,这样的融资计划也不过是他们的常规动作。然而,当前境内融资受益的房企显然不仅是这类财务指标较好的大型房企。

例如3月2日,中国奥园公告发行境内公司债券,融资规模25.4亿元,票面利率5.5%,年期5年;1月6日,龙光地产控股有限公司发布公告称,其全资附属公司深圳市龙光控股有限公司将会向合格投资者发行境内公司债券,发行规模为10亿元,利率4.8%。

更多正在走在抢占规模道路上的房企,也纷纷制定了境内的大额融资计划。据《每日经济新闻》记者从公开渠道获取的信息,2月27日,据深交所信息披露,阳光城集团股份有限公司2020年面向合格投资者公开发行公司债券的项目状态更新为“通过”。该债券发行规模不超过80亿元(含80亿元),期限为不超过7年(包含7年)。此外,金地集团也拟发行金额为110亿元的小公募债。

融资并未全面放开

尽管这是一个很明显的融资窗口期,但具体到各家房企而言,发债的难易程度和成本的水平都提示,这是一件“冷暖自知”的事情。

林宁在一家TOP8的房企财务部工作,但近两个月的融资松动却没有让他感觉到丝毫放松。尽管也算是大型房企,但他们很少在境内能够被批准大额的融资计划,经常不得不在境外高息发债。“(融资)一如既往地难。”他告诉《每日经济新闻》记者。

在一家中型房企从事战略运营工作的李琪也不认为当前融资松动会“雨露均沾”。他向记者分析认为,“大环境会照顾一些,但能不能拿到钱,还真不一定。这个还是跟评级、跟杠杆关联很密切的。”

即使是都在境内发债,但是利率依然存在较大差别。3月3日,据上交所披露,重庆龙湖企业拓展有限公司公开发行2020年住房租赁专项公司债券(第一期),最终确定本期债券品种二的票面利率为3.80%,发行规模为不超过30亿元。

而此前,恒大地产集团有限公司2020年面向合格投资者公开发行公司债券(第一期)在深圳证券交易所上市,发行总金额45亿元,期限为3年,票面利率6.98%。

发债的难易程度,也可以从万科、碧桂园以及金地集团、阳光城的发债反馈记录被清晰地感知。

在金地申请发债计划后,上交所随即要求金地集团补充其他应收款的相关细节及购置土地资金的来源与安排。而阳光城也被要求说明竞拍土地存在的“地王”情形,具体包括两点,报告期内是否存在囤地炒地、哄抬地价等行为;购置土地资金来源情况,购置土地资金来源是否符合监管要求。

而碧桂园、万科近期的债券发行中,则均没有被交易所要求补充说明及意见。

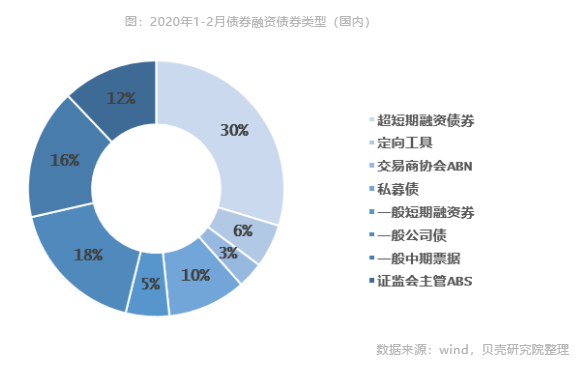

不仅如此,当前融资的集中度也进一步被强化。华泰证券在一份研报中指出,高评级地产债明显更受资金追捧,发行占比跃升。华泰证券数据显示,1~2月AAA地产债发行420亿元,占境内地产债发行规模的64%,去年全年为45%。

每日经济新闻

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。