1

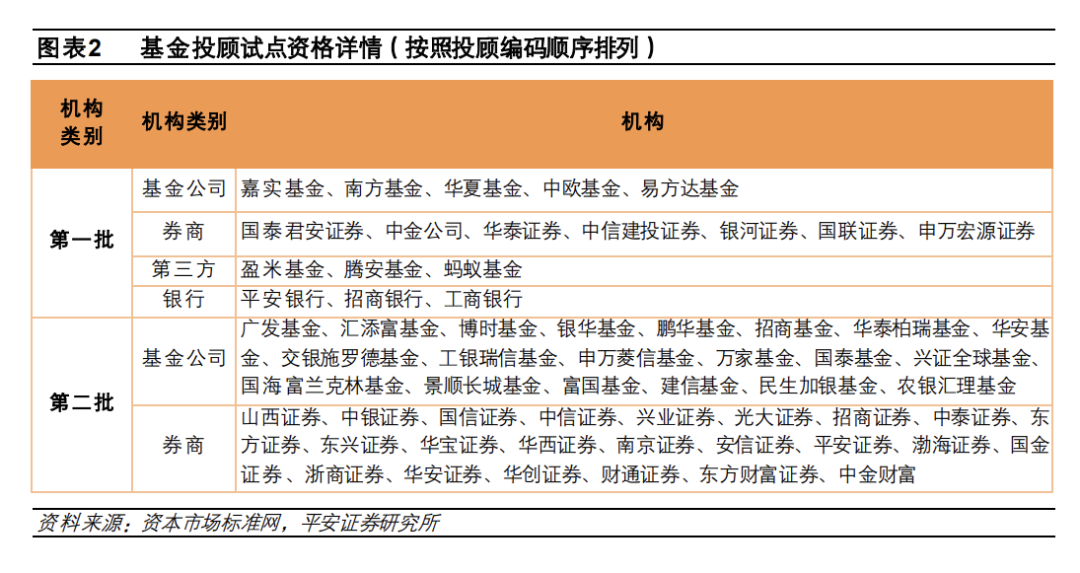

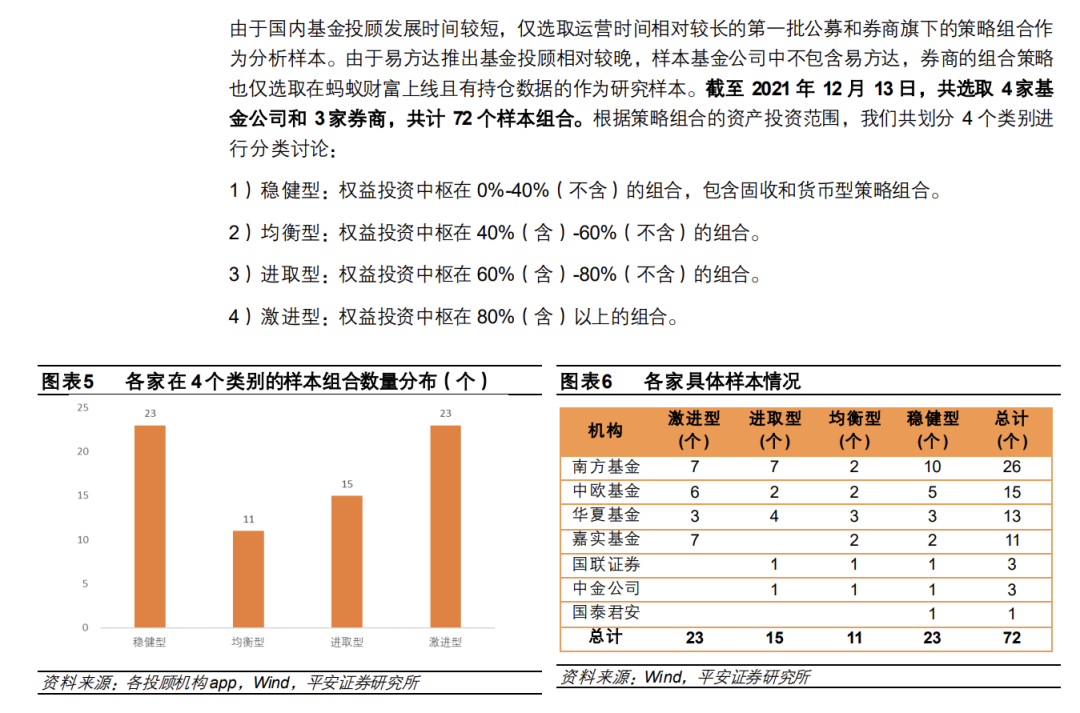

公募基金投顾诞生的一大背景就是公募基金行业大爆发,面对琳琅满目的基金,投资者选择困难——在不合并ABC类基金的前提下,公募基金的总数量已超1.5万只;即便是合并了不同的收费项,公募基金的数量也远超股票;哪怕是只考虑基金经理,基金经理的数量也接近三千人。

当前公募基金总规模约25万亿,数量超1.5万只

当前公募基金总规模约25万亿,数量超1.5万只我不会选择,所以需要一个顾问。

这大概是很多间接投资方式产生的原因,基金最初不也是这么诞生的吗?我不擅长股票投资,我需要一个股票投资顾问代我操作管理,于是主动权益基金就诞生了,基金成为了投资者参与股票投资的一种间接方式。

现在基金太多了,我不会选基金经理,我需要找个顾问帮我选基金经理,帮我进行基金投资。于是乎,基金投顾也就诞生了,基金投顾成为了间接之间接的股票投资方式(语境只考虑偏股型基金)。

现在问题又来了,公募基金的数量大爆发让投资者很头疼,公募基金投顾的数量也在猛增,投资者现在也不会选择基金投顾了。新年前后,我持续收到基金投顾看好哪家之类的问题,稍作了解之后,我深感数量众多,策略各异,不透明程度较高的基金投顾,在取信于投资者的道路上还有很长的路要走。

同策略投顾太多,让人选择困难

同策略投顾太多,让人选择困难再这么搞下去,层层套娃,基金投顾的投顾又该诞生了。我只知道,中间商越多,加价和成本就越多,养活的链条上的人就越多,投资者拿到手的真金白银往往就越少。基金要收取管理费,基金投顾要再加一层投顾费,真的不能再多了……基金投顾之投顾是不敢想象的事情。

2

要想做到取信于投资者,公募基金投顾目前可能存在如下问题:

一、同公司的投顾在各平台差异化不透明上线,投资者无从选择。

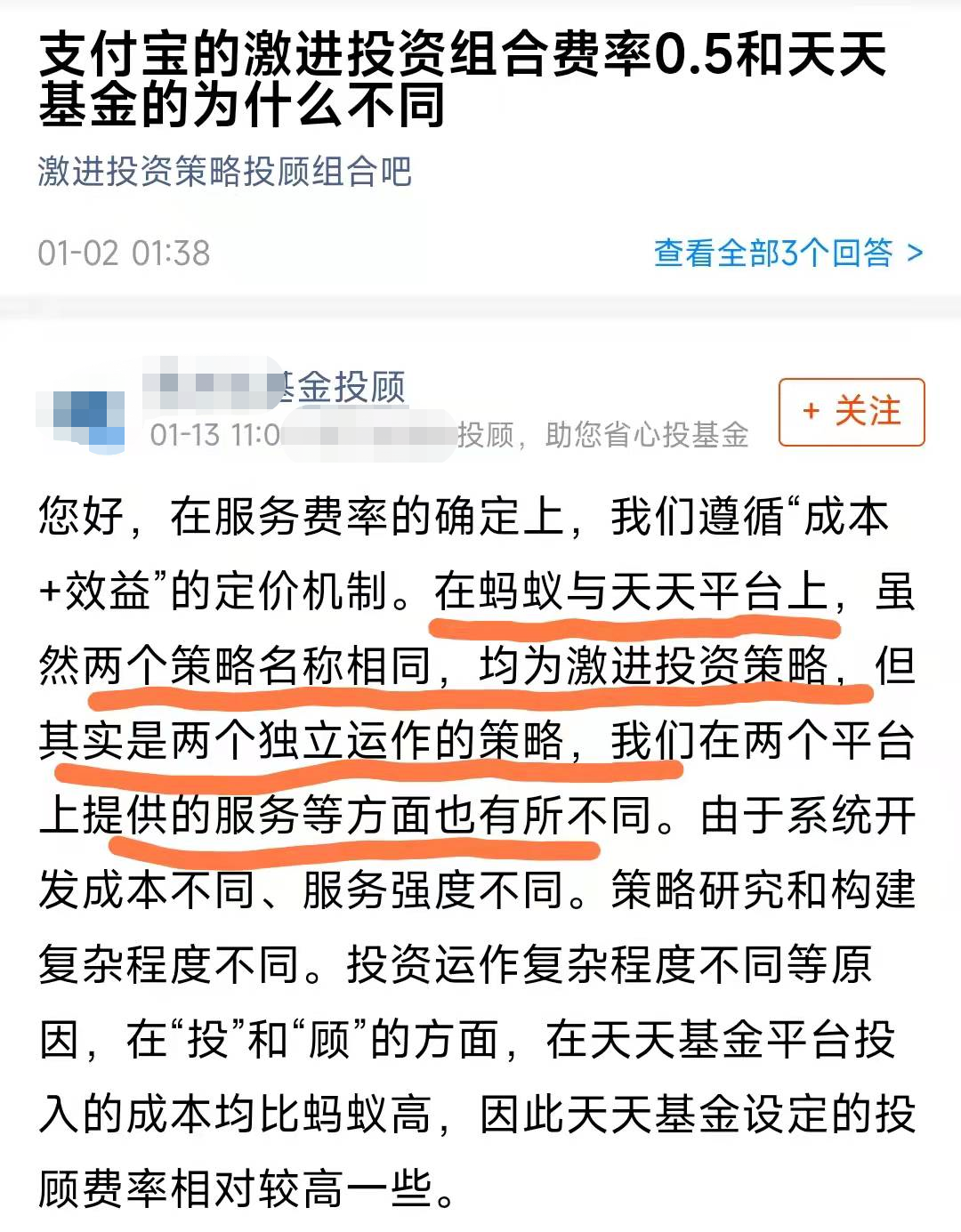

比如,某投顾策略在支付宝、天天基金、蛋卷基金上都有上线。在支付宝和天天基金上都名为“激进投资”。天天基金上有用户发帖,怀疑这两个策略本质上是互相复制的,但两大平台的费率不一样。

同为激进投资策略,三大平台运作有差异费率有差异

同为激进投资策略,三大平台运作有差异费率有差异但该投顾的官方客服答疑说,两大平台上的两个策略是独立运作的,策略研究和投资运作的复杂程度是不同的,综合种种原因所以费率有差异。而在蛋卷基金平台上,该投顾的名字又变了,近1年的业绩也和天天基金、支付宝的不一样了。

同一家基金公司的进取型策略,在不同平台运作有差异且对外不透明,这让投资者如何去优选,如何托付信任并给予重仓呢?有比较和怕吃亏、畏惧未知的心理因素在,投资者是很难产生信任感的。

3

二、不透明的人事,缺乏情感的维系

基金投资中的信任何来?与人建立联系,与固定的策略、方法论建立联系。

公募基金有基金经理,FOF作为投资基金的基金也有基金经理,但公募基金投顾只有一个背后的团队。投资者选择投顾,到底是把钱托付给了一个什么人员构成,采用何种方法进行基金投资的团队呢?

给出团队带头人名姓的投顾很少,仅仅是告诉投资者我们的投顾都是多少年研究经验,某某985名校的硕博,这怎么能建立起人与人的连接和信任呢。基金圈子里,名校硕博太多,人人都有,自然就无法构成背书了。更何况,基金投资者找的未必是顶尖的聪明人,作为投顾,长期很靠谱比聪明、精明要重要很多。

金融行业的人事变动频繁,这是常识。公募基金经理人均在职时间三四年,有的公募FOF都换了两三任基金经理,公募基金投顾的人员流动情况如何呢,投顾人员变动产生的影响如何评估呢?基金经理人事变动需要信息披露,但投顾团队人事变动并不需要。

如果为我们管理基金投资的团队,背后的人都是不稳定的,投资者如何去建立信任呢?为什么之前基金大V的组合黏性强,基金大V是一个活生生的人,能与投资者建立起有温度、有情感的联系,组合做得好赖,跟投的用户能找到人要个说法。

急功近利的基金投资者有,但也有很多很耐心,同理心强的基金投资者。有时候看到基金组合业绩不太好,投资者就是想讨要个合理的说法与解释,顺带抚慰一下内心。因为,大多数基金投资者都知道,股市有涨跌,短期赚钱和浮亏都很正常,投资者需要看到的是被尊重和被用心对待的态度。这一点,公募基金投顾恐怕很难做到。

4

三、不透明与不成熟的基金投资方法论

有持续性的投资成绩必然源于稳定的方法论。选择风格稳定,能抗住市场压力,不随波逐流的基金经理是选基金的共识,因为如果基金经理的方法论不固定,随意漂移,我们就很难从盈亏同源的角度去认识和评价他的投资。

当前公募基金投顾多展示自己的团队优秀,过往成绩优秀,但很少谈及基金投资的方法论。我们看到的只有定量筛选研究,定性调研访谈分析,问题来了,基金池有了,接下来用什么方法论去实操呢?

我认为这是一个大问题,大到当前基金圈子里尚无完全共识性的达成。比如,股票投资有价值派、成长派、景气派、轮动派、配置派、高质量派等方法或风格,基金投资在配置基金经理时按照什么方法论去执行呢?

一个大的池子里,基金经理选A不选BCD有什么方法论?换基金的时候,又以什么方法论进行,如何保证换上来的基金一定比换下场的基金强呢?从更长的时间看,在均值回归与风格轮动的助力之下,基金经理的选人与换人并不简单。

投顾不能只选基金池,还得用投资行为保证价值兑现

投顾不能只选基金池,还得用投资行为保证价值兑现选人换人的能动性,市场的周期轮动性,基金经理的主观努力性,使得换人的效果有时难以评估。甚至有可能出现,拉长了时间回头看,从来就不换可能也不错的现象。

或许是因为我无法深入到投顾团队的内部看投顾是怎样投资基金的吧,上述担忧或许是多余,或许投顾用模糊的方法也能交出成绩尚可的答卷。但投资行为上的具体观察则让我忧虑。

常识告诉我,知道牛基与用好牛基取得好业绩之间还差着十万八千里。

根据三大头部基金公司的《公募权益类基金投资者盈利洞察报告》,基金的盈利水平与持仓时长正相关;交易频率越高盈利水平越低;交易行为极易受到市场行情的影响。

机构一方面倡导投资者长期投资,怎么自己却搞短期投资呢?

机构一方面倡导投资者长期投资,怎么自己却搞短期投资呢?我观察到,部分投顾的基金配置分散,分散的基金有一部分持仓时间偏短(以季度为单位),交易频率可能并不低。有些基金的配置选择,明显受到市场行情的影响。比如,部分ABB基金经理的基金、新能源或周期类主题基金,都是随着市场行情的上涨而被调入的。

这就又陷入了我提过的博弈论——快速上涨阶段的超额收益与下跌时段均值回归速度的博弈。即便是专业的基金投顾,恐怕也不敢保证参与这样的博弈之后,到底能留下多少的超额收益吧。至少从过去的1年看,大多数投顾的业绩,都在公募权益类基金的平均或中位数水平附近吧。

5

四、【顾】让投资者关注市场还是远离市场?

公募基金拿谁的钱长得就像谁,作为普惠金融,公募基金是无权筛选与拒绝投资者的,公募基金投顾也不例外。没有了筛选,基金投顾在【顾】的内容服务提供上,就会陷入矛盾。

基金大V组合看似也无权筛选投资者,但很多大V组合投资者是追着看了大V的很多文章,认可这个大V才最终跟投组合的。大V的文章和文字无形之中是一个筛选网,至少筛掉了与自己理念、个性完全不匹配的部分逐利热钱。

与其聚焦市场,不如写份周报谈谈团队本周为投研做了什么努力

与其聚焦市场,不如写份周报谈谈团队本周为投研做了什么努力我当前见到的公募基金投顾,有很多都在回顾市场表现,回顾市场发生的新闻。讲真,选择基金投顾本来想当个甩手掌柜,基金投顾提供的这些内容却让投资者去关注市场。基金投资者本想让基金投资更简单,但贴近市场的内容提供对于基金投资者消除焦虑、增进信任很难起到作用,反倒是会对扑朔迷离的市场充满担忧。

基金大V的文字神奇在什么地方?很多时候是解决投资者的焦虑,用心理按摩来增加抚慰的。这些抚慰性的文字,要么让基金投资者远离对市场的聚焦,要么就故作神秘分析和展望、预测一下市场。然而,远离市场的文字,投顾不一定写得出来,预测市场来给人安慰的文字则不被合规允许。

我认为,关乎投资者陪伴与【顾】的文字,不能引导投资者聚焦市场。市场短期的行业涨跌、风格表现、资金流入流出都是薛定谔的状态,这些信息对于投资者消除焦虑、拿住基金毫无帮助。越是说一些不可把握的市场波动,投资者反而越是想把握波动并趋利避害。

请问市场展望是出于真心相信的吗?投顾是在践行上述投资方向吗?

贴近市场行情的文字有时还可能起到不好的效果,比如我看到某投顾的周报,上面写着对某某趋势将会延续,某某行业的反弹将会持续。我们又长期看好某某方向,某某板块长期值得我们重点关注。

说实在,这种类似券商晨报、机构论策、市场股评的文字,我觉得毫无意义。请问,投顾你给我看这样的文字,你自己信吗?投顾把上述周报里的看好落实到基金投资的实践里了吗?仔细一对比,可能投顾的基金配置是一回事,所谓的周报又是一回事……

6

基金投顾之投顾的确是一个无解的难题,在没有真人温度的陪伴下,取信于投资者恐怕道阻且长。不管是什么投资,要想解决问题,投资者必须带着【信】去参与,你的【信】将成为未来投资回报变现的关键性因素。

【信】的要素是相对不变的,比如对某些投资策略和理念的相信、对某种投资力量的相信、对某些投资力量集合的相信。信仰是一个感性因素,信仰不能完全逐利,信仰必须在舍中有得,信仰才能支撑长期与可复现。

对某几位基金经理高度相信,我就不需要基金投顾了;对某几家基金公司的集体智慧相信,我就不需要基金投顾了;对自己的道路和体系自信,我就不需要基金投顾了。

信,只能向内求;信,只能通过改造自己的认知来实现;当【信】的要素有了,投资就不会再层层套娃了。我的脑子里有什么,我就信什么。在不知道该信什么之前,我选择充实大脑,多去看世界,最后再去选择相信并坚持长久。

拓展阅读:

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。