近日,有爆料称,雪球大V云蒙的私募基金产品清盘。

云蒙曾因重仓招商银行大赚而出名,后成立私募。中国证券报·中证金牛座记者第一时间联系到云蒙,他表示,网传消息不实。不过,今年4月,云蒙曾表示,高杠杆遇到大跌损失惨重。

日前,另一位大V因重仓中概股大亏引发热议。基金人士表示,需要警惕押赛道的激进投资风格。

重仓银行股净值大跌

据爆料人称:“雪球大V云蒙决定关闭其私募基金。因购入港股银行股,结果低估值银行股股价持续下跌,导致私募基金净值低于0.4。”

这位大V云蒙因“捂招商银行7年赚500万”被网友熟知,目前雪球粉丝数量超过38万。

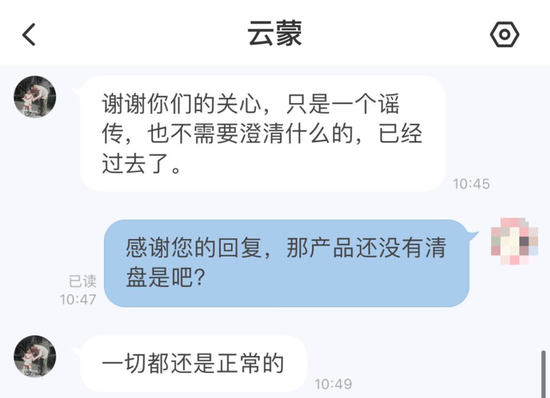

消息在雪球论坛上迅速传开。中国证券报·中证金牛座记者联系到云蒙求证,云蒙回复称:“只是一个谣传,一切都还是正常的。”

云蒙基金为云蒙投资公司发行的离岸私募基金。记者在开曼群岛金融管理局(CIMA)官网查询发现,云蒙投资公司仍处于存续(Active)状态。不过无法查询到基金的具体情况,因此难以印证基金运行状况。此外,中基协网站并未查询到云蒙基金相关备案信息。

来源:开曼群岛金融管理局(CIMA)官网

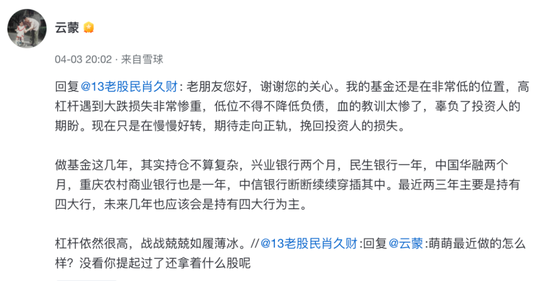

作为雪球较早出名的一批大V,云蒙是银行股的忠实拥趸,专注银行股的研究。他从2007年起便坚定投资招商银行,在2014年银行股崛起中受益颇丰,自此一战成名。2017年,云蒙成立投资公司,发行私募基金云蒙基金(Yun Meng Fund)。在他对网友的回复中可以窥见,其持仓仍旧以银行股为主,使用高杠杆进行投资。持仓包括兴业银行、民生银行、中国华融、四大行等。

然而,云蒙的创业之路并不顺利。2018年以来,他重金押注的银行赛道表现不尽如人意。2018年10月,云蒙在文章中曾公开基金净值。彼时,他的基金运行仅1年多,但是净值已经腰斩,仅有0.42514元。

截至今年4月,云蒙表示,自己的基金净值仍在非常低的位置,由于高杠杆遇到大跌损失非常惨重。现在在慢慢好转,期待走向正轨。

一位业内人士表示:“不少所谓大V或者民间高手操作风格都比较激进,而且投研能力圈相对比较单一,持仓比较集中,所以适应的行情比较有限。”

满仓中概股火速清盘

实际上,近期已有多只大V创办的私募基金被清盘。

12月24日晚,某大V管理的私募产品上海斯诺波领军1号发布清算公告。该产品成立于今年3月,截至12月17日,净值仅有0.684,在不到一年时间内净值下跌31.60%,最终走向清盘。

资料显示,上海斯诺波投资管理有限公司是该产品管理人。据中国证券投资基金业协会信息,其为北京雪球信息科技有限公司全资子公司,成立于2015年,管理规模在20亿元至50亿元。

相关信息显示,该基金经理经常满仓操作,且重仓互联网股。其在今年7月表示:“重仓中国互联网公司,越跌越买,已经满仓。满仓情况下,后面除了比较估值、适当挪仓,没有什么可做的了。”

然而,今年来互联网中概股持续回调,该基金净值也一路下跌,多次短期回撤超5个百分点,最终因低于0.7清盘线宣布清盘。

“押赛道”需警惕

不难发现,上述大跌的私募大V产品,均是重仓某单一行业板块,在市场风格与预期不一致时,依然高度集中。对于“押宝”单一赛道的行为,北京某私募基金经理表示:“如果配置的方向非常集中,即使最终看对了,过程也可能比较波折。以新能源为例,今年全年趋势向上,但2月份波动也非常大,如果持仓非常集中,基金净值表现也会剧烈波动,这对于持有人来说是难以承受的。”

面对今年赛道极致分化的市场行情,业内人士认为,动态追踪市场、灵活应对变得比以往更重要。上述私募基金经理表示,由于今年风格轮动极快,在行业配置上需要相对均衡,并及时做动态追踪。“由于很难预测市场,我们只能对市场做一个模糊的假设,然后再持续动态跟踪,很多事情都不是事先可以预测的,投资者需要基于核心因素的变化,动态调整对未来的判断。”

编辑:徐效鸿

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。