继央行宣布在12月15日降准后,紧接着一则“人民银行决定自12月7日起下调支农、支小再贷款利率0.25个百分点”的消息再次掀起市场热议。很多媒体直接用“降息”字眼来描述这则决定。在我们看来,这样的描述可能并不准确,至少难称全面。鉴于利率在金融体系中的核心地位,我们先从我国利率的历史说起。

01

利率的历史

我国历史上曾经存在利率双轨制的现象。简单来说,就是银行和实体之间实行一套利率体系,以央行的存、贷款基准利率作为指引。另外在银行间货币市场,也就是银行与央行之间、银行与银行之间、银行与其他金融机构之间还有一套利率体系,这套体系以央行的逆回购利率(OMO)、中期借贷便利利率(MLF)为代表。

在2013年之前,这两套利率体系中占据主导的是存、贷款利率。那时我们所说的升息或者降息大多数都是指存、贷款基准利率的变化,而且两者经常同向变动,也就是如果降低贷款基准利率,一般也会同时下调存款利率。而2013-2015年间,贷、存款利率先后放开,由商业银行自主决定后,传统的存贷款基准利率也就失去了作用,事实上央行在2015年10月24日最后一次调整存贷款基准利率后,一年期存款、贷款的基准利率就定格在了1.5%和4.35%,时至今日再无变动。

这标志着双轨并一轨的利率制度改革取得重大进展,银行间市场的央行逆回购利率(OMO)和中期借贷便利利率(MLF)正式成为观测央行政策利率的主要载体。

02

利率高低的决定因素

那么利率水平是由什么来决定的呢?很多人认为是央行。因为在现代金融体系中,央行有制定货币政策的职能,其中设定基准利率就是给市场利率设定了一个锚。我们认为这种解释是从结果的角度或者外生性的角度去阐述的。实际上,央行在作出基准利率水平设定的同时,同样有一个锚。

从本质上说,利率就是使用资金的价格,而资金的价格又是由资金的借入者使用资金的项目回报所决定的。如果这样表达有些拗口的话,我们来举个例子:比如市场上只有甲和乙两个人,甲有一笔100万的闲置资金,而乙手里没有资金,但看上了一个需投资100万的项目,这个项目的年回报是5%。那么如果乙向甲借钱,能够承担的最大利率是多少呢?很显然,这个答案是不超过5%。至于是4%还3%,要看项目的风险以及市场上有没有其他资金需求者愿意出更高的利率向甲借钱。但无论如何,这个利率不会超过5%。

而项目回报率和宏观经济的好坏有着密切的关系。经济好,项目回报率自然高,可能是8%,可能是10%,同时资金需求旺盛,那么利率自然就高;反之经济不好,项目回报率可能只有2%,那么利率也只能在2%的下方。

回到前面的例子,如果央行逆着市场的利率水平,非要在项目回报率只有5%的时候设定一个10%的基准利率,这会是个什么结果呢?结果是显而易见的,没有人去借钱了,因为借了就意味着亏损5%。由此一来,经济增长将归于停滞或者萧条。如果设定一个2%的利率呢?结果很可能是所有人都争相借钱,投资项目,获取3%的净回报,经济过热。但这里的问题是,长期来看,这种过低的政策利率必然会引起项目投资的过多,造成产能过剩。在供大于求的影响下,项目回报率势必下降,最终回复到2%的均衡水平。因此长期看,过低的基准利率或者政策利率可以造就短期的繁荣,但之后势必会造成经济的大起大落。

因此,央行在设定基准利率的同时,必然要先判断当下的全社会的投资回报率是多少,最好的办法是让这个基准利率尽量贴合真实的投资回报率,使得经济和金融的效率最大化。问题是,由于这个社会的回报率,或者用专业术语表达的经济潜在增长率很难被准确地观测到,因此央行的基准利率经常会出现偏差,这样一来,就会出现前面所出现的经济波动的现象。

当然对于宏观经济政策和经济波动关系,古典经济学派和凯恩斯学派的观点并不一致:凯恩斯学派认为包括货币政策在内的宏观经济政策能够起到逆周期调节的作用,换句话说可以平抑经济波动;而古典学派认为,经济的周期性波动本身就是经济趋势的一部分,包括货币政策在内的宏观经济政策只会加大这种波动,扭曲资源配置。

我们这里不对这两派观点的对错做评论,但从现实情况看,政策利率和市场利率是相互影响的:也就是说央行的基准利率设定基本是以经济基本面为依据的,但一旦设定完成,市场利率短期会围绕着基准波动、回归。但长期看,还是基准利率跟随市场利率。

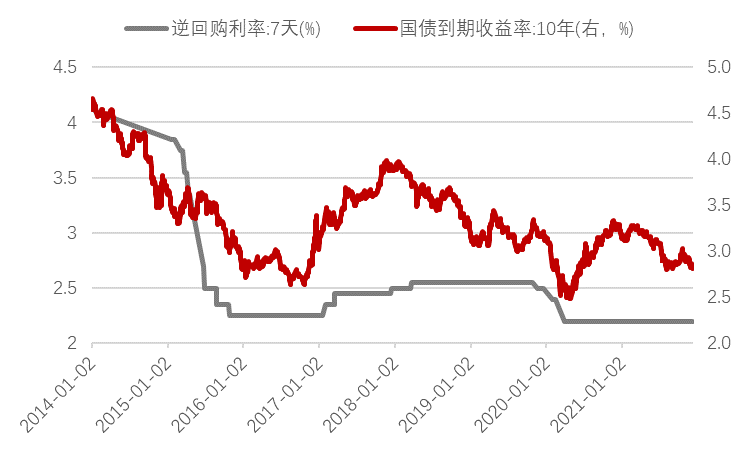

图:政策利率和市场利率相互牵引

数据来源:WIND,诺亚研究

那么怎么看待这次支农、支小贷款利率的调整?首先这是局部的、面向特定领域内的利率调整,为的是减轻三农小微企业的负担,是一种结构性的工具,并非全面降息。我们更愿意将其看作是体现结构转型、共同富裕、促进消费的精准调节工具。

而按照之前的分析框架,真正的全面降息,也就是降低OMO以及MLF利率,要等到经济下行压力进一步加大,或者投资回报率进一步降低之后。如果以10年期国债到期收益率来代表无风险的投资回报率,我们看到去年3月疫情爆发期间,国债收益率水平跌破2.5%时,央行已经调低了以OMO为代表的政策利率。而目前的国债收益率水平并没有跌破去年3月份的水平,因此如果明年上半年经济不进一步失速,降息的可能性不大。

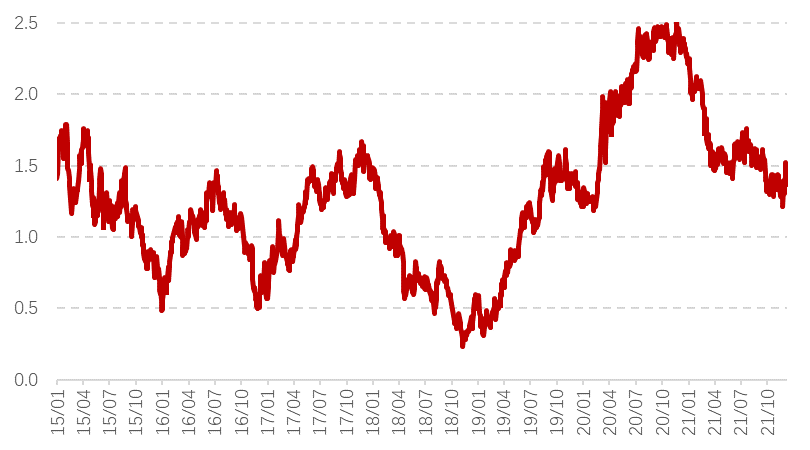

但对于目前市场上流行的以美联储为代表的海外主要经济体的央行将进入货币政策收紧期,对于国内央行降息造成掣肘的观点,我们认为也有待斟酌。一来中国的经济体量已经是美国的70%左右,以购买力平价测算更已经是世界第一大经济体,货币政策一定是“以我为主”。二来即使考虑两国之间的“掣肘”因素,目前接近140BP的中美利差以及强势的人民币汇率,都为未来国内货币政策的施展提供了非常广阔的空间。

图:中美利差位于汇改以来的高位

数据来源:WIND,诺亚研究

本文结束

免责声明:本文件所有内容(包括但不限于观点、结论、建议等)仅供参考,不代表任何确定性的判断,您仍应根据您的独立判断做出您的投资决策,投资涉及风险,诺亚控股有限公司(以下简称“本公司”)及其关联公司不对因使用本文件而产生的任何后果承担法律责任。本文件包含前瞻性的预测,任何非对过往历史事实的陈述均为前瞻性的预测,本公司并不保证完全准确或未来不发生变化。本报告的信息来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息及建议不会发生任何变更,本公司已力求报告内容的客观、公正,但文中的观点、结论及建议仅供参考,不代表任何确定性的判断。

本报告相关知识产权归本公司及其关联公司所有,未经本公司及其关联公司许可,任何个人或组织,均不得将本报告内容以转载、复制、编辑、上传或发布等任何形式使用于任何场合。如引用或刊发需注明出处为“诺亚研究部”,且不得对本报告进行有悖原意的引用、删节和修改。诺亚控股有限公司及其关联公司保留追究侵权者法律责任之权利。任何机构或个人使用本文件均视为同意以上声明。

本报告所载的信息、材料及结论只提供参考,不构成投资建立,也不适用于个别投资者特殊的投资目标、财务状况或需要。投资者应考虑本报告中的任何意见或建议是否符合其特定状况。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。