之前我们写过一篇非常重要的文章《基金投资中最重要的事》,在其中留了一个问题,叫做“什么是普通投资者合理的仓位管理”,今天这篇文章算是对前面文章问题的一个回应。也是前面文章的姊妹篇。

不同的投资者,根据前期已经投资的仓位不同,在市场持续跌宕的过程中,接下来是要继续加仓、减仓还是不动的建议应该是完全不一样的。这都取决于总体上合理的投资仓位这一关键问题。

但是,什么才是合理的投资仓位呢?

先来看两种常规的建议方式:

方式一:根据你的心理状态来,现在的仓位是否让你已经感到了极大的不适!

这也是我在之前有次直播分享中提及过的一种方法,这种方法到底好不好呢?

这其实是一种比较感性和模糊的方法,是在认识和了解你自己的过程中与自我对话的一环,它有一定的适用性,主要适用于投资经验较少的,主要按照专业人士的建议进行购买,遇到市场的调整无所适从的情况。

因为专业人士无法面面俱到,可能给到你的投资建议只是一个普适性的,而究竟适不适合你只要你自己能真切感受到。

当然,这种方法也有着极大的局限性。因为这是一种根据市场表现后验的方法,并且一定程度上会让自己陷入被动。

比如,在市场下跌20%的时候,我还觉得可以承受,但是如果市场继续下跌,下跌到30%的时候,我又觉得茶饭不思了,这个时候如果根据这个方法,是不是我该止损了呢?这个时候止损是正确的吗?还是说依然要继续持有,甚至加仓呢?它很容易让我们陷入矛盾和怀疑当中。

方式二:根据这笔资金是否是长期不用的闲钱(指三年以上的钱)来定!

这种方式暗含的意思是,只要是长期不用的闲钱,不用管市场短期的涨跌,都是可以买入到权益产品里面的,已经买到里面的资金同样的道理也是可以坚定持有的。

理论上来说这样的建议也没有错,只是我们还是要问自己两个问题:

问题一:

如果遇到市场极端情况,我买进去的资金最多可能会跌多少呢?这种只要是长期不用的钱就时刻100%满仓的方式,我们真的可以承受的了吗?

我们以美国的数据来看的话,标普500指数在1956年-2020年的64年间,跌幅超过20%的只有1974年的-26.6%、2002年的-23.4%和2008年的-38.49%三次(当然期间也有多次完成了年内的V型反弹,没有纳入计算)。

而A股上证指数从1990年成立至2020年30年里,已经发生过4次,深证综指从1996年成立至2020年24年的时间里也已经发生过4次,其中年最大跌幅更是达到了60%以上。也就是说,在美股市场几十年一遇的大股灾,我们这里每过5年左右就差不多能碰上一次。

问题二:

巴菲特说,投资中保护好自己的本金是很重要的,如果我们真的让自己满仓下跌,亏损严重,最终对我们中长期获取收益究竟会造成什么影响呢?

要知道下跌50%,需要翻倍才能回本;如果下跌70%,则需要翻3.33倍,才能回本。这还只是回本,还没有到谈收益的时候!

但反过来,即便在上述这样的市场里,以深证综指为例,如果2003年起每次熊市最低点你都能把浮亏控制在20%以内(即你决定加仓或购买之后,市场平均依然往下跌了20%),那么哪怕到了牛市不幸距离最高点踏空40%,早早清仓了,最终结果是什么呢?是取得大约11倍的收益率。(数据来源:《复利信徒—一个职业投资人的思考札记》 p19)

上面说的就是控制自己的跌幅的重要性, 我们的长期收益率的取得主要由三大因素的共同影响,分别是本金*年化收益率*时间,控制跌幅可以影响本金和年化收益率两个指标,所以非常重要。

所以,什么才是我认为,普通投资者合理的仓位管理呢?

我用一项基本原则和两个基本点来概括。

一项基本原则

不管在任何极端情况下,都不能让自己可投资本金下跌20%及以上,只要在20%及以内,都属于我们所说的保护好了本金的安全(注意,投资中所谓的本金安全一定不是时刻都是保本的,如果按照这种方式做投资,只会让收益与我们渐行渐远)。如何做到呢?一个就是根据历史。

两个基本点

一定要在自己心平气和的时候问自己这两个问:

1、 你想要的年化收益率是多少? /实现某一目标所需要的年化收益率是多少?

2、你能承受的最大亏损幅度是多少?

这两个问题一问,背后的问题就出现了。往往我们想要的年化收益率会非常高,而能够承担的最大亏损幅度又非常低。这样,就出现了认知的偏差。

现实的资产的实际情况是什么样的呢?

1.偏股型基金过往16年的历史年化收益率在17.04%;(数据来源:中国基金业协会 20210303),普通债券类基金的历史年化收益率在8.2%(2005年-2016年);

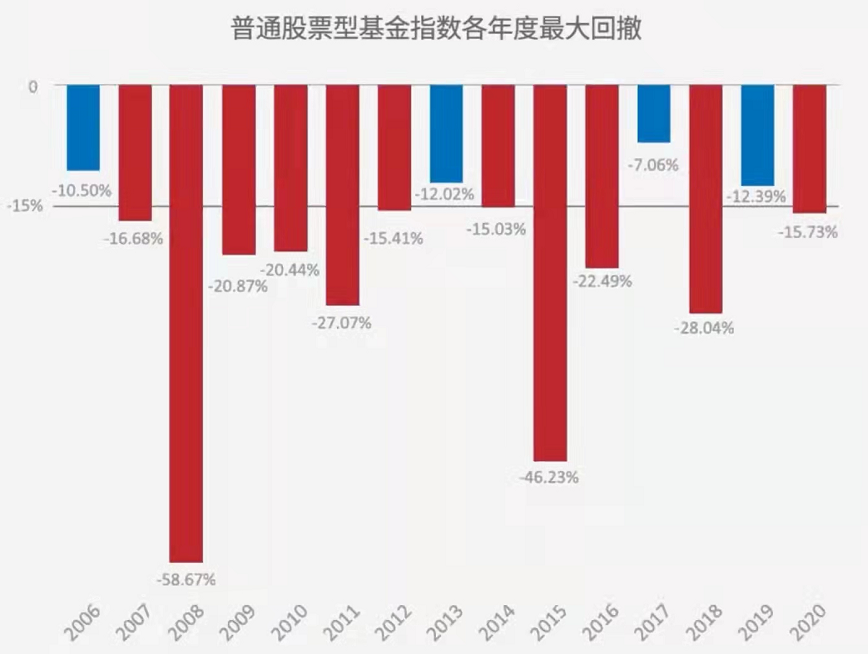

2.偏股型基金各年度最大回撤幅度在-7.06%——-58.67%,且其中有11年的最大回撤超过了-15%。而普通债券型基金的平均回撤幅度也在-0.08——-3.12%左右;

数据来源:Wind,统计区间:2006.1.1-2020.12.31

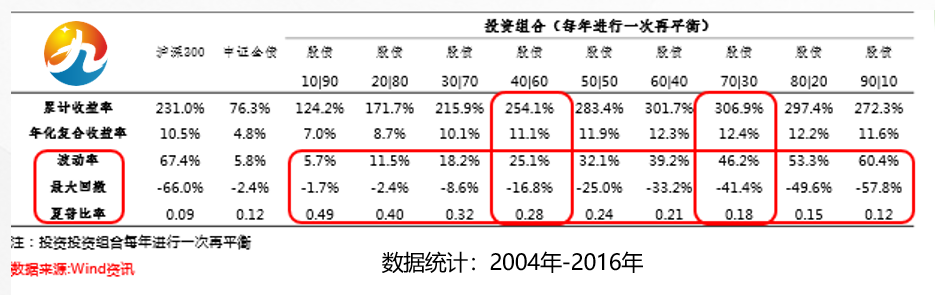

此时就需要完成新的匹配。如果我是接受最大20%的回撤的可能,那么投资偏股基金的仓位最多应该是不超过40%【根据当年的市场情况给自己±10%-15%的战术调整仓位(25%-55%)】,这样的组合能够获得的中长期的收益预期大概也在12%以上。

相关问答

Q1.长期不用的钱,最多也只投55%的资金到偏股型基金里面吗?

答:对于普通投资者而言,我的建议是这样的,一般情况甚至是不超过40%的资金到偏股型基金里,哪怕所有的资金都是长期不用的钱,剩下的资金可以先投向债券类基金当中,如果股票市场出现大幅下跌,有了战术配置的机会,届时除了可以做常规的动态再平衡之外还可以再追加额外最多15%的资金到偏股型基金中。

因为有个小秘密,需要告诉你,在资本市场投资中,一味的提升股票投资的仓位有时只会加大我们投资账户的波动,不仅不能显著提升我们整体的投资收益,有时甚至还会降低我们的收益率。

Q2.如果前期已经犯了仓位过高的错误,现在该怎么办?

只要我们还在这个市场当中,未来让我们犯错的机会还会有很多很多。所以,我们只能尽可能的设置负面清单,发现错误立即处理,如果你前期的仓位已经过高,建议尽快赎回部分仓位到合适的仓位区间,特别是明显高估的一些板块及相对应的基金产品。

Q3.如果目前的仓位还不是很高,也有一些闲钱(3年之内不用的钱)可以追加,现在可以加仓吗?

可以,但是你一定要想清楚,自己加仓的目的是在市场给予了机会后,让自己的投资仓位更合理,是站在一个长期投资的角度去进行的加仓,而不是为了去抄底,博反弹,赚一波就走。

如果是站在长期投资的角度,加仓需要快慢有致,首先不要着急,要慢慢加仓,其次则是根据市场下跌的幅度和深度,下跌幅度越大,加仓幅度也需越快。

具体而言,可以将自己可继续加仓权益资产分成了50份,在前期市场每下跌1%,我就加1份,市场下跌2%我就加2份。按照这样的节奏,是不是市场下跌50%,也就是从最初的3500点左右下跌到1750点,我可用于加仓的仓位才能全部加完呢?如果是这样的话,这样的加仓策略会不会显得太过保守了呢。

其实并不是,原因有二:

1.市场并非会直线下跌。

市场都是会反复的,在下跌的过程中可能会震荡,甚至会上涨,涨了之后又下跌,我是在每次市场下跌的时候都会加仓。如此,如果市场真的给机会震荡下行,可能在2000多点,我的大部分仓位也可几近加完;

2.要启用“正三角”式的加仓方式。

什么意思?如果把现在时点的市场继续深跌看做是中长期的投资机会的话,那我们就需要在市场下跌到3200点的时候,可能市场每下跌1%时,不再只投资1份,而是要投资2份,市场下跌到3000点的时候,每下跌1%时,投资3份,即市场跌的越深,加仓速度越快。在市场相对低点投资金额越多,市场相对高点投资金额越少,这种投资方式就是“正三角”式的加仓方式。

Q4.如果偏股型基金的的年化预期收益只有17%左右,为什么在2019年、2020年两年就有40%,50%的实际收益表现呢?

收益的呈现永远不是线性的,它是波动非常大的,这种非线性在时间和空间上最终的呈现就是收益的表现极度不均匀,比如20%的时间获取80%的收益,4%的股票带来全部的市场增长(过往200年美国股市的情况)。

所以,可能恰恰2019年,2020年两年是那20%可以获取80%的收益的时间,我们无法知道2021年还是不是这个时间,不过唯一可以确定的是,最终随着时间的推移,偏股型基金的年化收益率会呈现均值回归,所以恰恰有了这些认知,才会让我们对于接下来的投资更加谨慎。

写在最后的话:

我们踏入这个市场,我知道很多时候是因为对收益的向往,但往往我们缺乏对风险的认知和想象。这才是我们会在市场风吹草动或是没有想到的下跌之时,惊慌失措,惶恐不安,导致我们追涨杀跌,频繁交易的原因。所以知其然知其所以然,进入市场的一开始,就做点什么,给自己留些余地,一开始做些资产配置(仓位管理)吧,产品配置的更加均衡一些吧,做些定投吧,这样在下跌时你就能不怕跌,跌不怕,怕不跌了。

粉丝福利:今年市场分化非常严重,很多理财经理面对的售后压力比较大。加上疫情反反复复,线下的集中培训也难组织,也导致很多理财经理面对极端行情手中武器变得捉襟见肘。鉴于此,我们特录制了一堂全新的“售后专栏”。

1.本专栏是由九思汇智董事长昌利国亲自录制,从“亏损”本源、到“投诉”真正原因、到基金健诊、到售后服务标准流程建立及“投诉升级的处理”,全流程、全链条全部视频讲解。

2.本专栏不仅讲方法论,更关注每个问题的落地。其中30个售后问题,为某基金公司定制,本专栏是系统化讲解我们应对售后问题的“思维路径”、“方案制定”及“话术设计”,非常系统、实用。

3.本专栏一次购买,终身可听,没有使用期限。

5.如有团购需求(10人以上)或者有线上直播、训练营需求等,可联系九思基哥(18608036474微信同号)。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。