原标题:如何站在“小巨人”的肩膀上投资?来源:招商基金

近年来,工信部提出让中小企业向“专精特新”企业转型升级的概念,截至今年7月已经陆续评选出超过4900家。随着中小市值企业市场热度不断上升,“专精特新”概念股成为市场风口,“小巨人”企业成为资本市场重点关注的优质资产。

“专精特新”究竟是什么?大家口中的“小巨人”又是什么?它们何以成为今年的投资热词之一?

一、何为“专精特新”?

到底何为“专精特新”型的企业呢?其实,这个看起来复杂的名词早在2011年就提出过。当年7月的全国中小企业信息化推进工作会议中首次提出该词,指的是做到“专业化、精细化、特色化、新颖化”的中小型企业,而“小巨人”则是这一概念上进一步延伸,指的是“专精特新”中小企业中的佼佼者,那些专注于细分市场、市场占有率高、掌握关键核心技术的排头兵企业。

“专精特新”之所以横跨数年,在今年成为A股市场的投资热词,其实背后是有着重要的时代战略意义的。近年来,随着外部国际环境趋近,全球“缺芯”浪潮,以及国内产业转型升级的大背景下,国家从战略高度提出了“双循环”的建设。而在专门领域拥有国际前列技术含量的中小企业,则是构建国内大循环,解决“卡脖子”问题的极为关键的一环。

根据工信部专精特新“小巨人”企业名单,目前共有311家公司在A股上市,主要集中于创业板和科创板,分别达到132家,93家。看看这些企业都有什么特点?

1、集中于科创与热门赛道

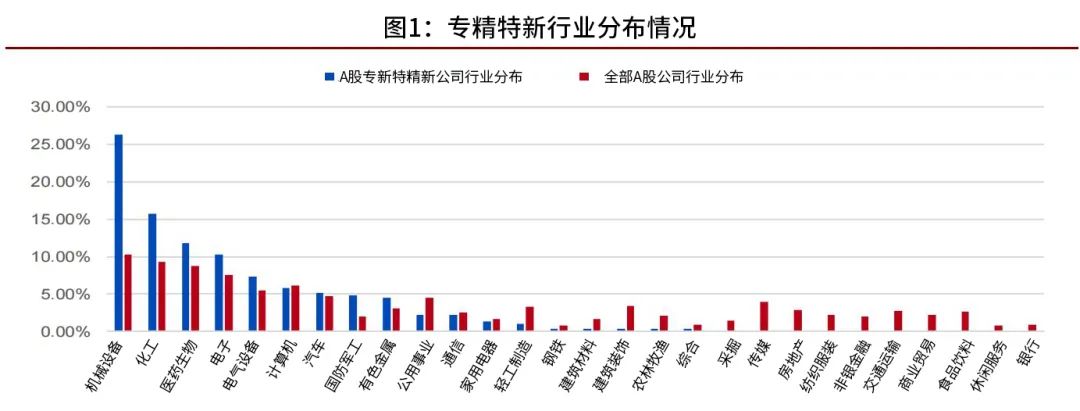

从行业分布来看,“专精特新”集中度高于A股的总体分布,其中机械、化工、医药、电子四大行业的分布占比超过10%。上述四个板块在专精特新个股中的百分比较之在A股整体中的占比明显偏高,显示从行业属性上,专精特新板块更聚焦高端制造。

2、盈利能力强,成长性好

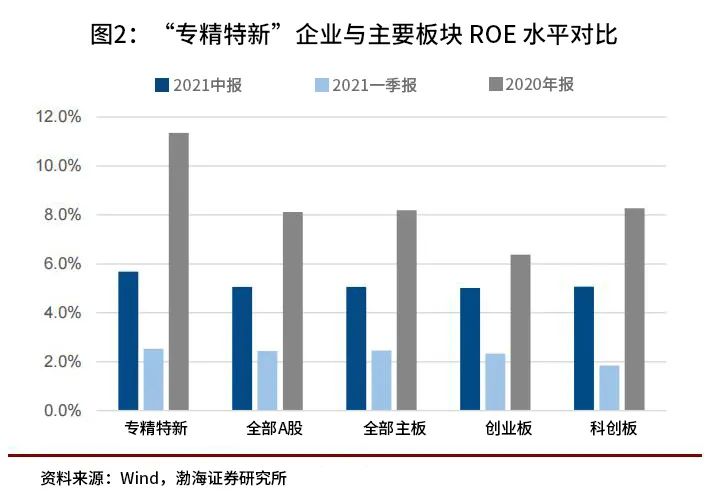

“专精特新”上市企业ROE水平自2015年以来稳步提升,目前约为10%的水平;根据渤海证券统计显示,“专精特新” 上市企业近三期财报显示的ROE指标都要高于主板、创业板、科创板。

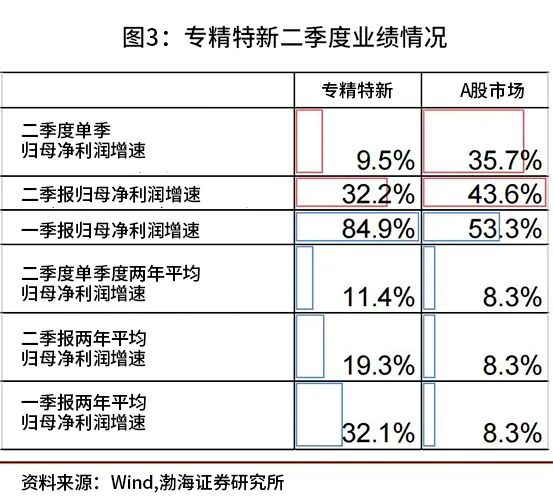

而从业绩来看,虽然二季度专精特新板块的业绩增速出现回落,但从两年平均视角下专精特新板块二季报归母净利润增速依然高于A股市场整体。在毛利率水平方面,除科创板外,“专精特新”上市公司也要明显高于其他板块,这反映了他们的的整体质量和技术方面的核心竞争力逐渐提升。

3、研发投入大

就专精特新板块的研发投入而言,相对A股整体更高。以研发费用占比营业总收入的情况来看,A股专精特新板块的这一占比达到5.37%,高于主板的1.38%、创业板的4.42%,仅低于科创板的7.88%。

“科技是第一生产力”,而科技创新,专业,成长性强,则是这些专精特新企业身上的固有属性,或许他们规模不够庞大、外表不够鲜亮,但当前却大多是所在行业单项佼佼者,凭借自主研发的拳头产品,在国内国际竞争中独领风骚。此外,有技术优势的中小企业还有机会能为社会提供大量的优质就业岗位,提升居民收入和扩大内需。

所以,无论从国家战略,还是外部环境,在未来很长一段时间内,优待“专精特新”政策的落地力度和时间跨度,都十分让市场值得期待。

二、乘上国家级战略的政策春风

事实上,自2011提出概念以来,从中央到地方,对“专精特新”的支持政策就已经陆续层层加码了:

2012.04

《关于进一步支持小型微型企业健康发展的意见》:鼓励小型微型企业发展现代服务业、战略性新兴产业、现代农业和文化产业,走“专精特新”和与大企业协作配套发展的道路。

2013.07

《工业和信息化部关于促进中小企业中小企业“专精特新”发展的指导意见》专门助力“专精特新”企业发展的指导意见出台。

2018.11

《工业和信息化部办公厅关于开展专精特新“小巨人”企业培育工作的通知》公布2018年被推荐的专精特新“小巨人”企业的相关条件。

2019.05

工信部公布248家第一批专精特新“小巨人”,2020.11公布第二批1744余家;2021.07公布第三批2930家。

2021.07

中共中央政治局会议提出,加快解决“卡脖子”难题,发展专精特新中小企业。要加大改革攻坚力度,进一步激发市场主体活力。

最近一次政策更是重量级:2021.09,北交所宣布成立。这个与上交所和深交所并列的内地第三个交易所,主旨是“支持中小企业创新发展,打造服务创新型中小企业主阵地”,而“专精特新”企业恰恰就是特别符合这一顶层设计的部分。工信部名单中剩余的未上市“专精特新”、“小巨人”企业,将来则很有可能登陆北交所等进行上市融资。

但对于普通投资者来说,事情还“稍稍有些复杂”,因为无论是科创板还是北交所,普通投资者直接投资的难度较大,不过,我们仍可借道专门的基金进行布局。而招商即将新发的招商专精特新股票型证券投资基金(A类:014185 C类:014186)则是这样一款产品。

三、投资,也可以站在“巨人的肩膀上”

由于北交所开市不久,因此目前市场上的公募基金公司也是才逐步开始布局主要投资于专精特新企业的基金产品,招商专精特新股票是这里面较早一批产品。

根据招募说明书显示,招商专精特新股票将通过对优质企业的全面深入研究,重点投资于专精特新上市公司。而这里的专精特新可不是一般的市场概念,而是市值符合国家《中小企业划型标准》(工信部联企业[2011]300号)及其修订,同时位于工信部公示的专精特新“小巨人”名单及其更新上的上市企业,目前以沪深股票为主,但未来将可能纳入在北交所发行上市的相关股票,而这些在“小巨人名单”上的企业,专精特新更加浓厚,因此在后续的政策和国家产业转型升级中或更有机会受益。

另一方面,招商专精特新股票的拟任基金经理是具有丰富的中小盘成长性股票投资运作经验的韩冰。

这位16年投研经验、6年基金管理经验的老将擅长在中小盘股中自下而上挖掘优质成长性公司,代表作是招商中小盘精选,截至2021年三季度末,其近三年回报率197.58%,成立以来总回报292.80%。

注:基金业绩数据来源于基金定期报告,基金排名数据来自于晨星,数据截至2021年9月30日。招商中小盘精选混合基金成立日:2009-12-25,韩冰任职日:2015-05-05,业绩比较基准:天相中盘指数收益率*40%+天相小盘指数收益率*40%+中债综合全价(总值)指数收益率*20%,基金近五年来完整会计年度及业绩比较基准 (2016-2020)回报分别为:-29.14%/-12.18%、29.63%/-1.60%、-29.91%/-25.27%、60.52%/22.94%、80.68%/20.94%,最近三年回报率及业绩比较基准分别为:197.58%/43.35%;基金成立以来回报率及业绩比较基准为292.80%/62.31。历任基金经理有张西林、孙振峰、吴昊、吴渭、周德昕、张力。基金评价结果不是对未来表现的预测,也不应视作投资基金的建议。基金的过往业绩不预示其未来表现;同一基金经理管理的其他基金的业绩并不构成本基金业绩表现的保证。

专精特新在市值上同为中小型企业,因此韩冰在这一领域的“翻石头”表现同样也值得令人期待。韩冰表示,该基金未来将关注半导体、新能源、智能驾驶、工业软件、军工电子、高端医疗器械等细分行业的投资机会,通过选择有核心竞争力和长期成长潜力的标的力争获取投资收益、分批建仓,在没有明显安全垫的情况下根据市场情况控制建仓节奏,同时考虑行业的相对均衡,降低组合的整体波动率,基金作为股票型基金保持长期权益仓位在80%以上。

西方有句俗语,“站在巨人的肩膀上,我们能看得更远”;而投资,同样可以站在专精特新的“小巨人”肩上,一起追求分享转型升级中科技发展带来的红利机会。招商专精特新股票( A类:014185 C类:014186)将于2021年11月15日-2021年12月3日发行,感兴趣的各位投资者可以重点关注哦!

本资料仅为本公司与渠道、客户沟通交流使用,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。基金投资须谨慎

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。